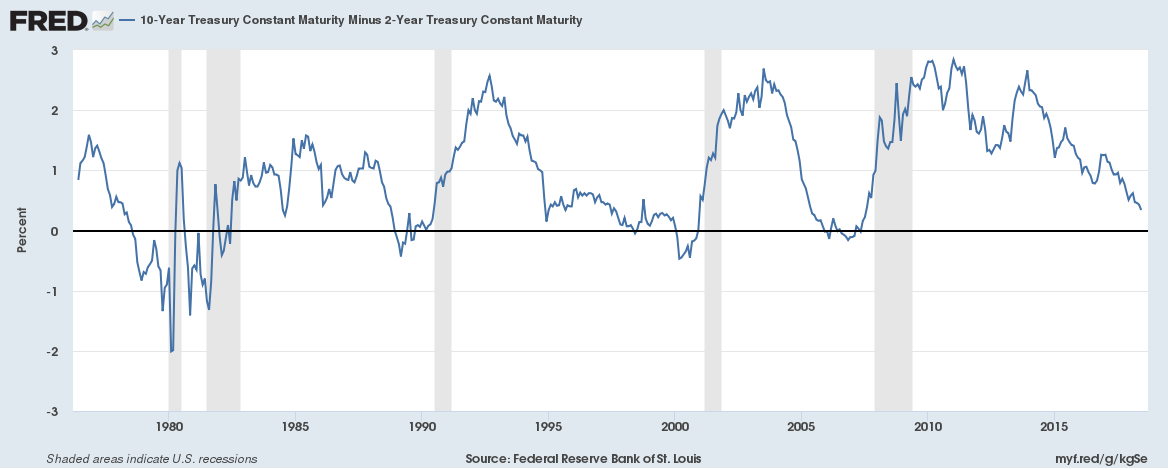

La curva de tipos estadounidense continúa aplanándose y atrayendo a los fantasmas de 2007. Un fenómeno que tradicionalmente anticipa la llegada de una crisis y que actualmente sitúa el 'spread' entre el bono a 10 años y el bono a 2 años en los 0,31 puntos porcentuales. Escenario que no se contemplaba desde agosto de ese fatídico año anterior a la última recesión.

A grandes rasgos, esta curva explica la diferencia que existe entre el rendimiento de la deuda a corto y largo plazo del Gobierno estadounidense. Normalmente, cuando la economía se expande y los inversores perciben este buen estado de salud, los intereses a largo plazo son superiores para paliar los efectos de la inflación. Sin embargo, cuando estos se muestran menos preocupados por el desarrollo de los precios, demandan menores rendimientos. Unos tipos a interés a largo plazo que parecen haberse estancado en los aledaños del 3% tras subir con fuerza el último ejercicio.

Por otro lado, las decisiones de la Reserva Federal (Fed) de aumentar los tipos de interés gradualmente desde su mínimo histórico en el 0% están empujando los rendimientos de la deuda a corto plazo a niveles de julio de 2008, lo que también contribuye a este aplanamiento.

No obstante, el allanamiento de la curva no es preocupante 'per se'. De continuar en esta dinámica, los tipos de interés a corto podrían avanzar por encima de los rendimientos a largo e invertir el arco. Una situación que ha precedido toda recesión durante los últimos 60 años, según un estudio de la Reserva de San Francisco. Las inversiones de la curva "han señalizado de forma correcta las últimas nueve recesiones desde 1955", publicaron los analistas del regulador en marzo.

¿MANIPULACIÓN DE LA FED?

La influencia de la Reserva Federal en los tipos a corto plazo es directa, mientras que los rendimientos a largo se consideran dependientes del mercado. Sin embargo, los analistas argumentan que este estancamiento de los tipos a largo podría estar relacionado estrechamente con el gran volumen de bonos que el regulador ha adquirido durante la crisis.

Desde 2013, la Fed ha destinado miles de millones de dólares en la compra de deuda gubernamental a 10 años con la intención de reducir los tipos de interés y favorecer la recuperación. Años más tarde, estas operaciones de mercado abierto (OMO por sus siglas en inglés) se han ido desmantelando, sin embargo, la cantidad de bonos en manos del regulador continúa siendo elevada. Por ello, cada vez son más los expertos que aseguran que la curva de tipos es un indicador menos fiel del estado de la economía, dado el alto grado de manipulación que sufre su estructura.