- El 57% de los participantes en una encuesta de 'Bolsamanía' considera negativo que le salga a devolver por haber pagado de más

- El Estado obtiene una doble financiación, al recibir el pago de impuestos y obtener financiación gratuita

La Agencia Tributaria ya está desembolsando el dinero correspondiente de las declaraciones de la renta presentadas hasta el momento cuyo resultado ha salido a devolver, es decir, cuando el contribuyente pagó a Hacienda más de lo que le correspondía en 2016. Esto tiene dos lecturas posibles: un sentimiento positivo por ser un ingreso extra, o uno negativo por comprobar que el pago de impuestos fue mayor de lo necesario.

La previsión del organismo dependiente del Ministerio de Hacienda y Administraciones Públicas es que durante la campaña de la Renta 2016, que se inició el 5 de abril y se prolongará hasta el 30 de junio, se presenten 19.750.000 declaraciones, lo que supone un incremento del 1%. De ellas, 15,9 millones serán individuales y otras 3,85 serán conjuntas.

El resultado que proyecta la Agencia Tributaria es que haya 4,175 millones de declaraciones con resultado positivo. Es decir, el contribuyente tiene que realizar un desembolso porque el ajuste de la declaración concluye que las retenciones en sus ingresos con destino a Hacienda no alcanzaron el pago de impuestos requerido. En total, Hacienda espera ingresos por este concepto en 8.537 millones de euros.

Sin embargo, en la mayoría de los casos sucede lo contrario. La previsión del fisco es que 14,775 millones de declaraciones tendrán como resultado ‘a devolver’, lo que implica un pago por parte de Hacienda de 11.198 millones de euros. Las 775.912 declaraciones restantes en las estimaciones de la Agencia Tributaria tendrán un resultado nulo.

El 75% de los contribuyentes que realizan la declaración en la campaña de la Renta 2016 financian por dos vías al Estado. Por una parte, como pagadores de impuestos. Y por la otra, como ‘banqueros’. Es decir, prestan gratuitamente dinero a las administraciones públicas que devolverán el dinero un año después (en función de cuándo fue la retención, el periodo va desde 4 a 20 meses posteriormente).

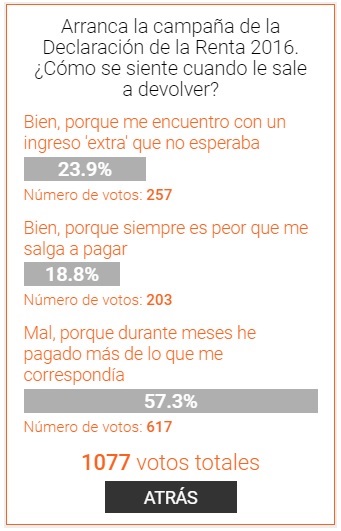

El sector público devolverá 2.661 millones de euros a los contribuyentes, según las previsiones de la Agencia Tributaria. Esta línea de liquidez provoca sentimientos encontrados en los ‘banqueros’. Pero sobre todo, un sentimiento negativo, según la encuesta que ha realizado ‘Bolsamanía’ entre sus lectores, en la que han participado más de 1.000 usuarios. Ante la pregunta ‘Arranca la campaña de la Declaración de la Renta 2016. ¿Cómo se siente cuando le sale a devolver?’, el 57,3% de los que han respondido ha optado por la respuesta ‘Mal, porque durante meses he pagado más de lo que me correspondía’. Por su parte, la opción ‘Bien, porque me encuentro con un ingreso extra que no esperaba’ es la que elige el 23,9%. Por último, el 18,8% responde ‘Bien, porque siempre es peor que me salga a pagar’.

Hasta ahora, según datos de la Agencia Tributaria a 18 de abril, se han presentado 2.016.247 declaraciones. A partir de esta cifra, entre las que el resultado es de devolución, Hacienda ya ha abonado el dinero correspondiente a 1.186.401 contribuyentes, por un importe total de 804 millones de euros.

En este sentido, el contribuyente recupera el dinero que ha pagado de más al Estado, tras haber ejercido de prestamista, pero con el coste de oportunidad de no haber dispuesto antes de ese dinero. Para una persona que deja esta cuantía en una cuenta bancaria, en un depósito o bajo el colchón, esto es irrelevante. Pero en un caso extremo, hay fondos y acciones que se revalorizaron más de un 20% en 2016, con lo que es un dinero que no estuvo trabajando para quien sea inversor. Por otro lado, la inflación ha regresado y con fuerza. En marzo el IPC interanual se situó en el 2,3%, con lo que el dinero que devuelve Hacienda ha perdido poder adquisitivo respecto a hace un año.

¿CÓMO SE DETERMINA QUIÉN ES ‘BANQUERO’?

El pago del impuesto de la renta sobre las personas físicas (IRPF) está determinado por unos tramos que dependen del gravamen aplicado por el Estado y por las comunidades autónomas. Así, la tributación depende de cada región, con una horquilla elevada que va desde el 9,5% en el tramo más bajo en varias comunidades como Madrid, hasta el 12% de Cataluña. A partir de 60.000 euros, el rango oscila entre el 43,5% de Madrid y el 52% de Navarra. Asimismo, hay que tributar otro tipo de rentas como las del ahorro, que incluyen las plusvalías generadas por la venta con ganancias de una acción, el cobro de un dividendo o el reembolso con beneficios de un fondo.

Para un asalariado, el empresario aplica retenciones sobre su nómina que van a parar a Hacienda todos los meses en función de la información proporcionada por el trabajador en el modelo 145. "Esta retención se realiza a partir de las tarifas que pone el Estado encima de la mesa como guía a partir de la realidad autonómica, con lo que dependiendo en la región en que se tribute el ajuste tenderá a ser mayor o menor. En Madrid, por ejemplo, al ser un gravamen más reducido es más fácil que salga a devolver", explica Luis del Amo, secretario técnico del REAF del Consejo General de Economistas.

También hay deducciones que la retención no contempla. Así ocurre por ejemplo con las aportaciones a un plan de pensiones (máximo 8.000 euros) o la compra de una vivienda antes de 2013. A esto hay que sumar deducciones que no se hayan contemplado en su totalidad en la nómina como maternidad o familia numerosa.

En el caso de los profesionales autónomos, la retención es fija, del 15% de sus ingresos declarados. En función de lo que gane tendrá que abonar una cantidad adicional a Hacienda al realizar la declaración o recuperar parte de lo pagado. En cuanto a las actividades empresariales la liquidación con Hacienda es trimestral con el modelo 130, además de realizar después la declaración de la renta.

No todos los ajustes que se realizan en la declaración tienden al resultado de devolución. Especialmente para los inversores. El cobro de un dividendo o el reembolso con ganancias de un fondo implica una retención del 19%. Este es el porcentaje que se aplica a beneficios hasta los 6.000 euros, pero a partir de esa cifra y hasta los 50.000 es del 21%, mientras que desde los 50.000 euros es del 23%. Asimismo, la plusvalía obtenida por la venta de una acción no está sujeta a retención, pero sí a su tributación en la declaración de la renta con los tramos del ahorro, con lo que es una suma a añadir para adelantarse estimar si hay que pagar o cobrar.