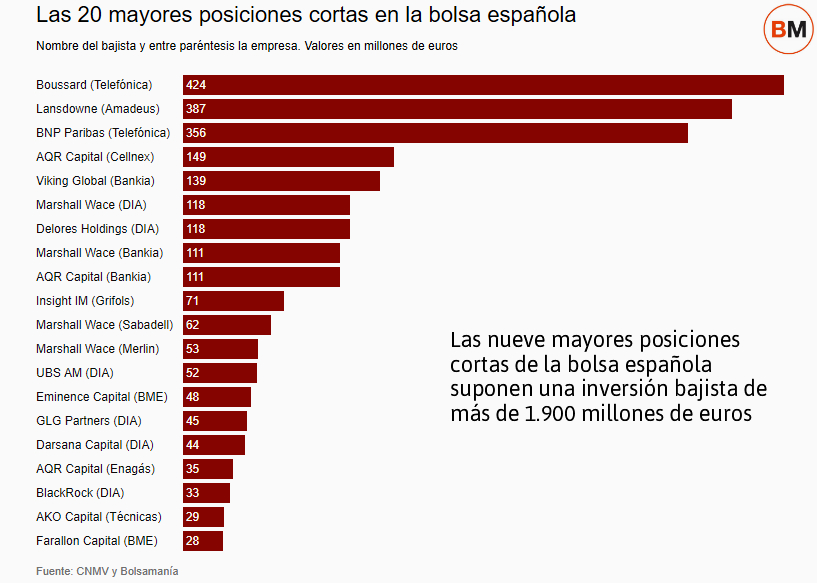

- Estas posiciones suponen una apuesta conjunta de más de 2.900 millones de euros contra empresas cotizadas

- Dos de las tres inversiones bajistas más importantes están en Telefónica con fondos de Boussard y BNP Paribas

Los bajistas no siempre son los ‘hedge funds’ despiadados, tramposos e infalibles ganadores que presenta la serie estadounidense ‘Billions’ o las producciones de Hollywood. Y tampoco hay únicamente casos como el Popular donde acaban obteniendo grandes ganancias con su insistencia. También hay errores que les cuestan dinero en sus ventas en corto contra una empresa. Prueba de ello, más del 50% de las posiciones cortas más agresivas de la bolsa española están en tres valores en los que están perdiendo dinero este año: Telefónica, DIA y Bankia.

- 1,784€

- 2,65%

- 0,017€

- 0,60%

- 3,928€

- -0,71%

En concreto, las posiciones cortas de la bolsa española superan los 6.000 millones de euros, según los registros que publica la Comisión Nacional del Mercado de Valores (CNMV). El regulador obliga a los ‘cortos’ a notificar todas las posiciones que superen el 0,2% de un capital, las recopila y libera los datos actualizados de la presión agregada que soportan las empresas cada dos semanas. Es decir, la inversión de aquellos fondos que apuestan contra un valor mediante el alquiler de acciones: las venden cuando las reciben y las recompran cuando van a devolverlas, con lo que ganan si en ese periodo los títulos caen.

Pero si la empresa sube en bolsa y se ven obligados a cerrar sus posiciones, entonces pierden. Exactamente lo que le ha ocurrido a parte de los bajistas que acechan DIA durante la última semana. La cadena de supermercados concentra la mayor presión bajista en la serie histórica de las estadísticas de la CNMV, que se remonta hasta 2011. En la última actualización del regulador, del 21 de julio, los ‘cortos’ alcanzaron el 24,49% del capital, con 11 de ellos superando el umbral del 0,5%, a partir del que la institución presidida por Sebastián Albella publica a diario los movimientos individuales de los fondos.

Varios de ellos, han tenido que disminuir sus apuestas de forma precipitada. El viernes se conoció que el multimillonario ruso Mikhail Fridman entró en el accionariado de la empresa con una participación del 10% a través de su vehículo de inversión Letterone Investment Holdings. El valor se disparó un 15% en la sesión, en parte por el cierre de ‘cortos’ que se ha prolongado este lunes. En dos sesiones los 11 ‘hedge funds’ más agresivos han pasado de tener apostado contra sus acciones un 16,8% del capital hasta un 14,14%. En total, la firma sube un 21% en el año, lo que implica pérdidas para los bajistas. Tanto para los que se mantienen firmes como para los que han reducido su exposición.

Pese al descenso, DIA concentra 10 de las 59 posiciones cortas más agresivas de la bolsa española. Es decir, una de cada seis apuestas por encima del 0,5% del capital de la empresa a la que van destinadas. La inversión de esta decena de fondos supone 500 millones de euros.

Aunque en la bolsa española hay en total más de 6.000 euros posicionados contra empresas cotizadas, únicamente se conoce el nombre y los apellidos que hay detrás de algo más de 2.900 millones de euros, que corresponden a 59 posiciones cortas de 37 fondos o ‘hedge funds’, con Telefónica, DIA y Bankia como los valores más acechados, con 1.600 millones expuestos entre las tres firmas -el 56% de la cifra anterior-. Asimismo, un total de nueve posiciones en la bolsa española superan los 100 millones de euros y acaparan más de 1.900 millones de euros en estas empresas junto con Amadeus y Cellnex, que se disparan en bolsa este año un 21% y un 37% respectivamente.

Dos de las tres más fuertes están en Telefónica. Boussard & Gavaudan lidera el ranking con un 0,93% de la ‘teleco’ apostado por la caída de sus acciones, aunque ha moderado esta inversión tras la publicación de resultados trimestrales de la semana pasada, y ahora asciende a algo más de 420 millones de euros. Asimismo, también destaca la posición del 0,78% -más de 350 millones- de vehículos de BNP Paribas. Entre medias se cuela la venta en corto de cerca de 400 millones de euros, con el 1,7% del capital, de Lansdowne Partners en Amadeus.

TELEFÓNICA CASTIGA A LOS 'CORTOS'

A pesar del bache que tuvo la operadora presidida por José María Álvarez-Pallete en el parqué entre abril y junio, sus acciones suben casi un 10% en el año. Con lo que es otro valor en el que los bajistas por ahora no tienen premio, a no ser que tengan estrategias ‘long short’ y la otra parte tenga mejor comportamiento. Esto es, inversiones en dos activos correlacionados, en una bajista y en otra alcista: si la segunda se comporta mejor que la primera, el fondo o ‘hedge fund’ obtiene una rentabilidad positiva.

En cuarto lugar aparece una posición corta del 4,21% de AQR Capital Management en Cellnex, que supone 150 millones de euros. Se trata de la apuesta más fuerte de la bolsa española considerando el porcentaje del capital, y su responsable es uno de los ‘hedge funds’ más habituales de estos registros. De hecho, tiene una segunda posición que supera los 100 millones de euros, en este caso en Bankia.

El banco parcialmente nacionalizado está entre los tres valores en los que hay más inversión bajista si se contabilizan únicamente las posiciones de más del 0,5% del capital. Le presionan AQR, Viking Global y Marshall Wace, con un total de 360 millones de euros. En el último caso, el ‘hedge fund’ británico también repite en varias ocasiones y, junto a Delores Capital, es el más agresivo en DIA con más de un 3% de la cadena de supermercados. Y tanto con DIA como con Bankia, sufre pérdidas este año. Mientras la firma ‘retail’ sube un 21% en 2017, la entidad presidida por José Ignacio Goirgolzarri se dispara un 12%. Ser bajista también tiene riesgos.

Noticias relacionadas

La retirada de la prohibición de los 'cortos' en Liberbank amenaza con activar el 'efecto llamada'

Colonial, Abengoa, Liberbank, Prisa... Los 'cortos' elevan la presión en 20 valores y la reducen en otros 16

Los bajistas controlan 6.000 millones de euros del Ibex 35 en posiciones cortas

Los 30 'hedge funds' que más presionan a las empresas españolas con su inversión bajista

Almirall, Acerinox, Santander... Los bajistas elevan la presión en 16 empresas y la reducen en 23