- Marshall Wace y Oxford AM son los dos 'hedge funds' que aún presionan con fuerza a los títulos de la constructora

- La compañía se dispara un 55% en el acumulado del año y supera los 1.500 millones

- -0,003€

- -0,87%

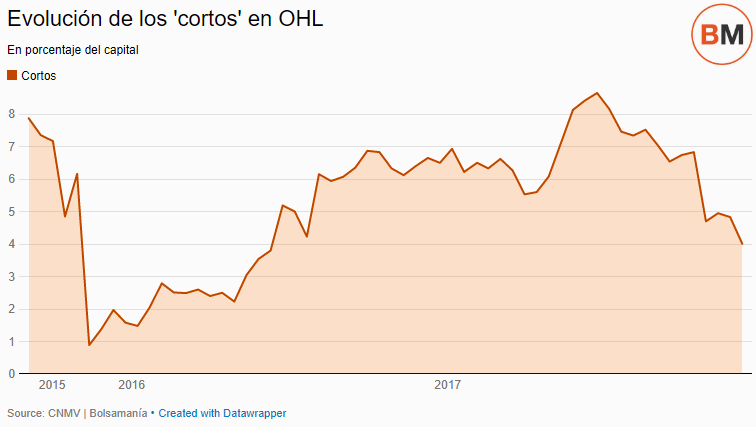

OHL va camino de cerrar un año espectacular en bolsa, pese a las elevadas apuestas en contra de los bajistas. La constructora está entre los diez valores más presionados por los ‘cortos’, aunque el rally que protagoniza en 2017 ha provocado su huida.

La empresa presidida por Juan Villar-Mir comenzó el año con un agregado de posiciones cortas del 6,5% del capital. Y lo terminará con menos de un 4%, ante el repliegue de los ‘hedge funds’ que cuentan con estrategias ‘long-short’ -estrategias alcistas y bajistas-.

Así lo reflejan los datos de la Comisión Nacional del Mercado de Valores (CNMV), que por una parte publica cada dos semanas los agregados de posiciones cortas superiores al 0,2% del capital en las empresas, y por otro actualiza a diario los movimientos de los bajistas que alcanzan el umbral del 0,5% del capital en una compañía. Se trata de inversores que apuestan contra un título mediante el alquiler de acciones, al venderlas cuando las reciben y comprarlas cuando van a devolverlas a su legítimo dueño.

La constructora ahuyenta a los ‘cortos’ mientras se dispara en bolsa aumentando su capitalización bursátil hasta los 1.500 millones de euros, aunque su valor en bolsa no es suficiente para volver a un Ibex 35 del que salió durante el mes de junio de 2016. Fue entonces cuando los bajistas subieron por encima del 4%, nivel del que no habían vuelto a bajar hasta ahora.

El último dato disponible por parte de la CNMV es el 4,01% del 8 de diciembre. Sin embargo, desde entonces los dos ‘cortos’ más agresivos han reducido su ataque. Marshall Wace, el fondo de cobertura británico más temido en la bolsa española, ha mermado su apuesta desde el 2,08% del capital hasta el 1,67%. Mientras que otro fondo británico como Oxford Asset Management sigue con el 0,79%. En caso de que el resto de bajistas con menos del 0,5% mantuvieran su posición, el agregado bajaría hasta el 3,6% del capital, el nivel más reducido en año y medio.

OHL ha cerrado este martes ligeramente por encima de los 5 euros. Este año se ha movido entre los 2,3 euros y los 5,46 euros. La constructora experimentó un fuerte repunte en bolsa en octubre ante la positiva acogida por parte del mercado de la venta de su división de concesiones por 2.775 millones de euros al fondo IFM Investors, con el objetivo de reducir su nivel de deuda. Las agencias de ‘rating’ aplaudieron esta decisión, lo que provocó un rally tanto de sus acciones como de los bonos.

GANADORES Y PERDEDORES

Mientras que los bajistas son los grandes perdedores ante el movimiento bursátil de OHL en 2017, algunos fondos como el Santander Acciones Españolas, el Santander Small Caps España o el Bankia Small & Mid Caps España están entre los ganadores, así como Société Générale, Deutsche Bank, Invesco o Hengistbury, que tienen participaciones entre el 2% y el 4% del capital. También hay fondos que han apostado con éxito por sus títulos de deuda como los de Ábaco Capital o Buy&Hold.

Entre los analistas que siguen el valor, y que recoge FactSet, hay dos que recomiendan vender (desde Banco Sabadell y BPI), cuatro aconsejan mantener (desde Société Générale, por ejemplo) y otros tres apuestan por comprar (en Mirabaud, Bankinter y Haitong Securities). El precio objetivo que otorgan es de 5,57 euros, lo que supone un potencial de revalorización del 9% respecto a su cotización actual.

Técnicamente, el valor tiene su resistencia más inmediata en los 5,45 euros y la siguiente en los 6 euros, explica José María Rodríguez, analista de Bolsamanía. Mientras que por debajo tiene un soporte en los 4,7 euros. Entre estos niveles “lleva moviéndose lateralmente desde mediados de octubre”, señala el experto.

Noticias relacionadas

Sacyr y OHL salen del Ibex 35 y entran Cellnex y Viscofan

OHL sale a flote tras vender su filial de concesiones al fondo IFM por 2.775 millones

De Deutsche Bank a Marshall Wace: ganadores y perdedores del rally de OHL