Como comenté en el post que publique el pasado 12 de agosto, el S&P y las bolsas de los mercados desarrollados habían subido de una forma muy vertical durante julio y las proximidades de la media de 200 sesiones nos hacían ser cautos de cara al resto del verano.

Análisis Técnico

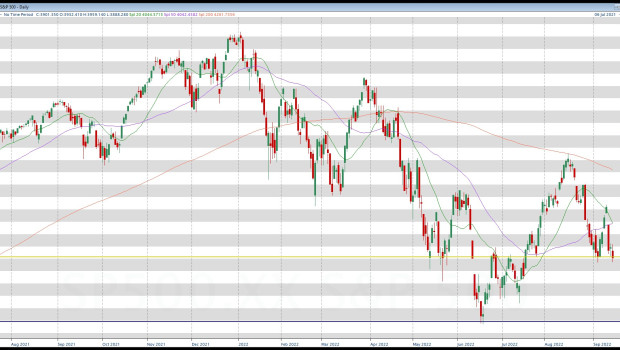

Lo vemos en el gráfico diario del S&P, la media de 200 es la línea naranja.

Tras alcanzar las proximidades de la media de 200, el índice ha caído hasta su primer soporte en torno a los 3.900 y no es descartable que pueda cerrar el gap de los 3.675 puntos que es la línea azul oscura.

Cerrando el GAP, finalizaría un movimiento en V entre la caída y la subida de julio donde formaría un doble suelo.

Sin embargo, esta semana es una semana complicada. El vencimiento trimestral de derivados aumenta la volatilidad y amplifica los movimientos.

Observamos cómo el VIX, el índice de volatilidad del S&P, no ha perforado la directriz que junta los máximos decrecientes, aunque también es cierto que ha respetado la que une los mínimos crecientes.

Otro de los activos a tener en cuenta para determinar si el movimiento alcista iniciado en julio es válido o sólo un rebote dentro de la caída es la deuda pública. Como vemos en el gráfico diario del tipo de interés de la renta fija del tesoro americano a 10 años, éste ha vuelto a los máximos de junio.

La ruptura de los máximos de junio, junto al triángulo que forman las dos directrices del VIX nos indicarán si la gemela comentada en el anterior post es la figura de vuelta definitiva al mercado bajista al corto plazo iniciado en enero de este 2022.

Marcos Sánchez Cid

Gestor Financiero Senior en Ursus 3 Capital A.V.