Cualquier mínima posibilidad de que Wall Street esté tratando de construir un suelo de mercado pasa porque sí o sí se respeten los mínimos de la última semana de 2018.

- 254,490$

- 1,88%

- 6.638,250

- -

Mucho se suele hablar de la media móvil simple de 200 sesiones, utilizándola como señal para saber si un subyacente, el que sea, se encuentra en tendencia alcista o bajista de fondo. Pero no nos engañemos, esta suele generar mucho ruido y son muchos los momentos en los que falla, tanto al alza como a la baja. Otra cosa muy distinta es que la utilicemos, simplemente para hacernos una idea de la que es la tendencia de fondo en ese momento. Pero la experiencia nos ha demostrado a lo largo del tiempo que ésta, en momentos como la actual donde la volatilidad es máxima, falla mucho. Y un día los precios se colocan claramente por debajo y poco después la termina recuperando. Está bien para hacernos una idea rápida de cómo están las cosas, pero en muchos de los casos resulta poco operativa. Aunque no siempre es así.

Sin embargo, la MM200 en periodo semanal suele funcionar, en mi opinión, mucho mejor. Teniendo en cuenta que en ocasiones tenemos dilataciones puntuales de los precios en torno a la misma. Y este es principal motivo por el que hacemos referencia al comportamiento de esta media en tres de los subyacentes, entre otros, más seguidos de Wall Street.

A continuación, analizamos desde el punto de vista del análisis técnico los siguientes subyacentes:

APPLE

Dilataciones puntuales aparte, pues como decía un antiguo profesor, en los mercados “dos más dos son aproximadamente cuatro”, la media móvil semanal de 200 observaciones actuó como resistencia en 2001 y el precio estuvo por debajo de la misma hasta comienzos de 2004. Desde ese momento el precio rompió con claridad al alza la MM200 semanal y hasta hoy. Durante finales de 2008/principios de 2009 los precios caían con fuerza hasta apoyarse en la misma y desde ahí volvían a rebotar y a subir con ganas hasta la siguiente gran crisis (2013).

Noticia relacionada

Apple recorta un 10% la producción de sus nuevos iPhone

Nuevamente, a mediados de 2013 el precio se apoyaba de nuevo en la media y volvían a subir con fuerza hasta que en 2016 los títulos del gigante de la tecnología volvían a caer con fuerza, apoyándose otra vez en la MM200. Tras un amplio lateral, volvían a rebotar hasta los máximos históricos que marcó en octubre del pasado ejercicio en los $233,47. Y, una vez más, el título se ha desplomado hasta la media móvil. Es más, el rebote de los precios en la medida desde 2013 ha sido impecable, de manual. Ahora está por ver si, una vez más, esta actuará como soporte de medio plazo.

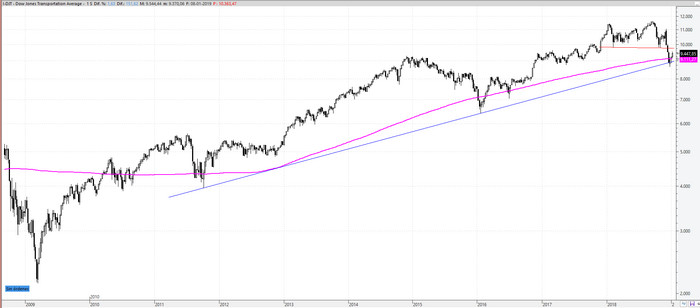

DOW JONES DE TRANSPORTES (DJT)

En el caso del Dow Jones de Transportes (compuesto actualmente por las 20 compañías más importantes del sector de transportes) podemos ver cómo las dilataciones de los precios sobre la misma están a la orden del día. Pero no es menos cierto que desde finales de 2011 esta ha actuado, grosso modo, como importante zona de soporte. Aunque en el caso que nos ocupa no podemos descartar una corrección adicional en base a la formación en ‘cabeza y hombros’ que apunta hacia la zona de los 8.000-8.200 puntos. Además, tenemos una potencial zona de soporte en la recta soporte que une los mínimos crecientes de 2011 y de 2016, y que pasa justo por la zona de los mínimos de finales de 2018.

S&P 500

Es aquí, en el índice más importante del mundo, donde se observa lo bien que la media funciona como resistencia/soporte desde 2001. Aunque la precisión es máxima sin cabe desde 2010. Y como soporte desde finales de 2011. Desde entonces, el precio ha rebotado siempre con máxima precisión y lo ha vuelto a hacer desde los mínimos de la última semana de 2018, en los 2.346 puntos.

Noticia relacionada

Fitch amenaza a EEUU con recortar su calificación si sigue el cierre del Gobierno

Con esto no queremos decir ni mucho menor que hayamos visto los mínimos de la caída, pues siempre sabemos cómo empiezan las cosas pero no cómo terminan. Pero no es menos cierto que son muchos los índices directores y títulos de peso los que están rebotando, al tick, desde estos teóricos niveles de soporte. De ahí la relevancia de los niveles de precio alcanzados durante la fuerte corrección de los últimos meses. Pues cualquier mínima posibilidad de salir de nuevo al alza en términos de medio plazo pasa por respetar dichos mínimos.