No nos engañemos, a pesar de lo contundente del rebote experimentado desde los mínimos de diciembre todo sigue formando parte de un simple rebote. A día de hoy seguimos sin tener figura de vuelta alguna que nos confirme lo contrario.

- 19.848,770

- -0,18%

- 6.697,820

- -

El hecho de que los precios reboten con fuerza tras un importante descalabro no quiere decir que necesariamente sea porque han hecho suelo. Nada más lejos de la realidad, y es que como ya hemos comentado en muchas otras ocasiones es en las tendencias bajistas donde los rebotes (fases de reacción) son más violentos. De manera que, por ejemplo, el violento rebote por parte del S&P 500 (del 13%) sigue estando por debajo del máximo anterior. O dicho con otras palabras, cada vez que los precios rebotan los máximos del mismo se quedan por debajo de los máximos del rebote previo, y así es como se van construyendo máximos y mínimos decrecientes.

Por otro lado, la experiencia nos ha demostrado a lo largo del tiempo que en muchas de las ocasiones los precios terminan volviendo a la zona de soporte que presentan en los mínimos del rebote. Y ahí es donde en realidad está la llave de todo. Si los precios restan la totalidad del rebote (lo que implica volver a los mínimos de diciembre) y estos rebotan desde ahí es cuando podemos empezar a hablar de un potencial doble apoyo (que no doble suelo). Pero sí de un suelo de mercado, al menos temporal. Y si en dicho envite se perforaran los mínimos del rebote quiere decir que la fase correctiva continúa, lo que probablemente traiga consigo nuevas y contundentes caídas en todas las bolsas mundiales. De ahí lo importante de que el S&P 500 respete el soporte de los 2.346 puntos, el Dax 30 haga lo propio con los 10.280 y el Euro Stoxx 50 (SX5E) con los 2.900 puntos. Por lo tanto, si los precios vuelven de nuevo a los mínimos de diciembre en las próximas semanas/meses, los respetan y desde ahí se reestructuran de nuevo al alza superando los máximos del vigente rebote, sólo entonces hablaremos de figura de vuelta en las bolsas mundiales y de un cambio en la tendencia de fondo, de bajista a alcista. Pero no antes. A no ser que estemos claro está ante una ‘vuelta en V’. Este tipo de vueltas del mercado se producen en muy contadas ocasiones y son muy difíciles de operar por cuanto, simplemente, los precios rebotan con la misma violencia con la que caen y en ausencia de cualquier tipo de figura de ida y vuelta del precio. Simplemente te la encuentras.

Dicho todo lo anterior y como comentamos hace unas semanas acerca del movimiento experimentado por el S&P 500 y por Apple, entre otros, hay algo de luz al final del túnel. No todo es tan negro como nos quieren pintar los agoreros de turno, aquellos que vienen anticipando el final del mundo (bursátil) desde hace más de cinco años. Claro que así, alguna vez acertarán. Llama la atención lo impecable del rebote del que es el principal índice del mundo y de Apple, como buque insignia, desde las respectivas MM200 semanales. Medias móviles que bajo mi experiencia funcionan en términos de medio y de largo plazo mucho mejor que las diarias.

A continuación, pasamos a analizar los siguientes índices, así como a indicar las principales zonas de control que no podemos obviar:

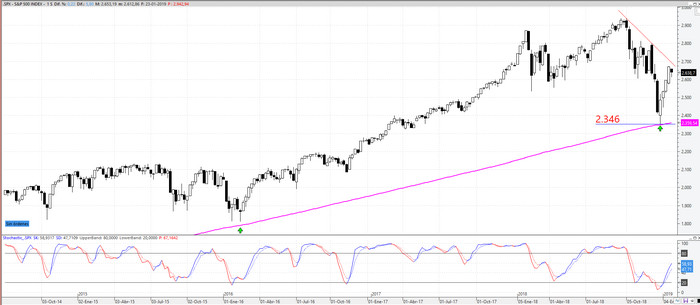

S&P 500

La MM200 semanal se encuentra actuando como soporte, con precisión máxima, desde mediados de 2011 y los mínimos de diciembre en los 2.346 puntos coinciden, al céntimo, con esta media móvil de largo plazo. Lo que no quita para que en las próximas semanas/meses el precio intente dirigirse de nuevo a dicho soporte para comprobar la fortaleza del mismo. Y en función de que aguante o no podremos hablar de un potencial doble apoyo (que no doble suelo) desde el que intentar construir un suelo de mercado. Antesala de lo que puede terminar siendo una figura de vuelta.

Ni que decir tiene que nadie sabe a ciencia cierta si vamos a volver o no a los mínimos de diciembre. Pero lo que sí que sabemos es que, si estos se perforaran en el futuro, entonces tendremos otra fortísima señal de debilidad, antesala de un nuevo ‘latigazo’ a la baja para el índice y por ende para todas las bolsas mundiales. Y por arriba, por el lado de las resistencias, tenemos la directriz bajista que en este momento pasa por los aproximadamente 2.700 puntos. Resumiendo, por el momento todo forma parte de un simple rebote. Pero sabemos que para construir una figura de vuelta de cara a las próximas semanas/meses la condición que le exigimos al precio es que no perfore los mínimos de 2018. Lo que no quita para reconocer que me llama mucho la atención lo impecable del rebote desde la MM200 semanal a la que hemos hecho referencia al principio del análisis.

DAX 30

En el caso del índice alemán, el nivel de soporte a respetar sí o sí lo encontramos en los mínimos de finales de diciembre (10.279). Mientras tanto, en la medida en que no se perfore el rebote le puede llevar a la que fue la ‘línea clavicular’ del gran ‘cabeza y hombros’ semanal que se terminó cumpliendo a las mil maravillas. La zona de resistencia se encuentra en los aproximadamente 11.675 puntos del índice contado. Ahora bien, la perforación del soporte desde el que ha comenzado a rebotar dejaría las puertas abiertas a un nuevo impulso, con objetivo de caída en los aprox. 9.550 puntos, la base del canal alcista por el que se está desplazando desde octubre de 2014.

EURO STOXX 50 (SX5E)

Como no puede ser de otra manera el gráfico del índice europeo es prácticamente un calco del índice alemán. Con la diferencia de que los mínimos de diciembre coinciden con la base (soporte) de un gran triángulo (máximos decrecientes y mínimos crecientes). En números redondos lo que tenemos es un importante soporte en la zona de los 2.900 puntos. O lo que es lo mismo, toda recuperación de los precios en términos de medio plazo pasa porque sí o sí se respeten los mínimos de diciembre. Como zona de resistencia más inmediata tenemos los aprox. 3.200-3.220 puntos (la línea clavicular de la pauta bajista).