Llevamos mucho tiempo hablando de la fortaleza que sigue teniendo Wall Street en su conjunto, con el Nasdaq a la cabeza. Y dentro de Europa el Dax es quien mejor lo hace, mientras que el Ibex no puede con su alma.

- 19.883,800

- 0,00%

- 11.442,300

- -0,22%

- 6.697,820

- -

Análisis Técnico

Es evidente que la velocidad de subida en las últimas sesiones/semanas ya no es la misma. El ‘momentum’ o velocidad de crucero está disminuyendo, algo que por otro lado es absolutamente normal. La sobrecompra acumulada desde los mínimos de marzo hace mella y cada vez cuesta más escalar posiciones. Sin embargo, tampoco se observa a día de hoy mayor deterioro de los precios (salvo en el Ibex) más allá del típico y lógico cansancio tras cuatro meses de continuadas subidas. En este periodo el Nasdaq 100 y el Dax se han revalorizado un 60%, el S&P 500 un 50% y nuestro Ibex un 37%.

Resumiendo, todo sigue relativamente en orden para el conjunto de las principales bolsas mundiales a pesar de las últimas caídas. Si bien es cierto que no descartamos alguna que otra corrección o movimiento lateral que se prolongue en el tiempo, todo sugiere que estos siguen mirando de reojo a los máximos anuales, que en el caso del Dax y del S&P 500 lo son también históricos. Y luego está el Ibex, que como siempre y desde hace muchos años suele ser uno de los que peor lo hace. Y no, no es algo puntual. Es algo nuestro, es algo endémico que ha venido para quedarse.

A continuación, analizamos los siguientes índices bursátiles:

DAX 30

Todo sigue en orden, todo sigue bajo control para el índice de la ‘locomotora europea’. La vela mensual de julio no hace otra cosa que dar continuidad a las subidas desde los mínimos de marzo (8.255). O al menos seguimos teniendo mínimos y máximos crecientes mensuales y así no se cae. El cierre de la vela, muy lejos de los máximos mensuales, sugieren prudencia, cautela. La fuerte sobrecompra acumulada en casi todos los plazos pesa lo suyo. Y la única manera de corregir esto es o bien con caídas, o consumiendo tiempo (desplegando un movimiento lateral). No parece que vayamos a asistir a caídas importantes, pues a día de hoy no se ha perforado ningún soporte importante. De hecho, la primera zona de control por abajo queda bastante alejada en este momento: el hueco alcista semanal y mensual de los 11.586 puntos. O lo que es lo mismo, en la medida en que este ‘gap’ no se cierre seguiremos sin tener la más mínima señal de debilidad. Lo que no es incompatible con la posibilidad de que este pueda desplegar un amplio movimiento lateral (consolidación) que se prolongue varias semanas.

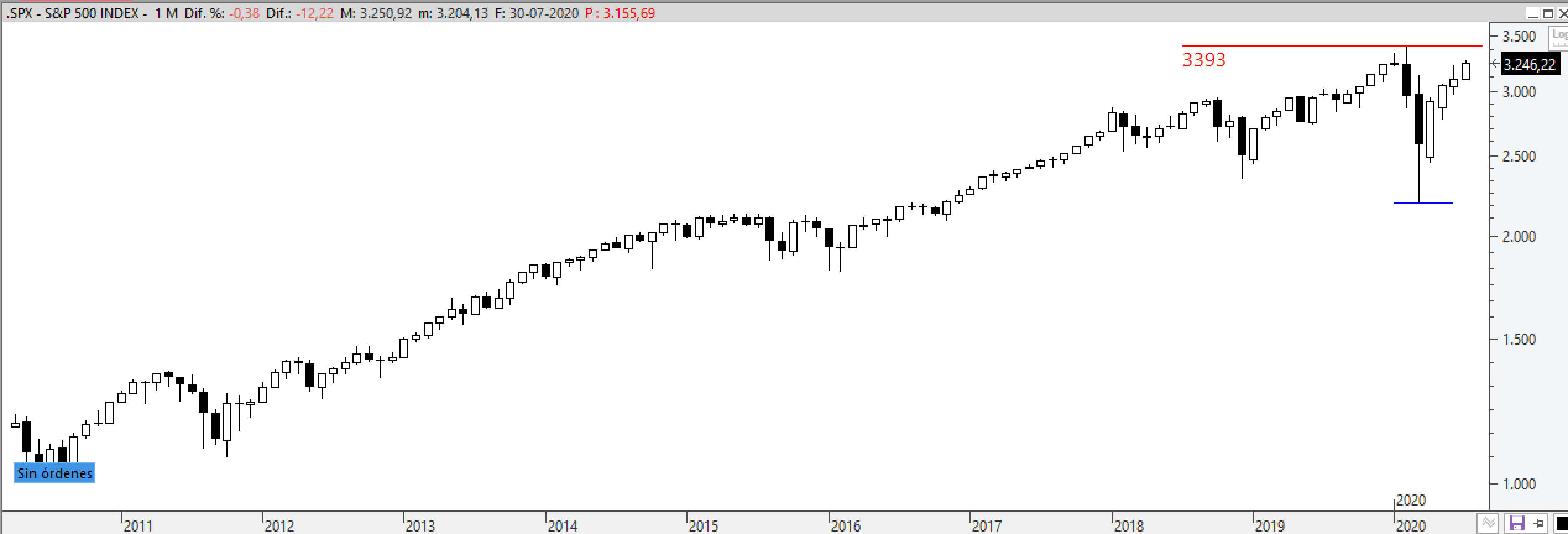

S&P 500

Del principal índice del mundo podemos decir prácticamente lo mismo que hemos dicho del Dax alemán. Cuatro velas mensuales consecutivas alcistas y muy cerca ya de los máximos anuales, que también lo son históricos, en los 3.393 puntos. El primero de los soportes de verdad, también bastante alejado de la cotización actual, lo tenemos en el hueco alcista semanal de finales de mayo en los 2.955 puntos. Y por arriba tenemos los máximos históricos antes mencionados, así como otra resistencia en el hueco bajista semanal de finales de febrero en los 3.337 puntos. Mucho se tienen que torcer las cosas para que no se ataquen los máximos anuales en las próximas semanas/meses.

IBEX 35

La vela de julio, al igual que la de junio, no anticipan nada bueno en nuestro selectivo. Se trata de velas que claramente van de más a menos. Velas de ‘ida y vuelta’. Además, el máximo de la vela de junio (la sombra) marca un máximo en los 8.000 puntos, coincidiendo con un ajuste/retroceso del 50% de toda la fuerte caída previa. Es decir, un simple rebote que se ha agotado ante la primera resistencia de verdad. Por lo que, rebotes aparte, lo cierto es que no se puede descartar que terminemos volviendo al origen del movimiento: los mínimos de marzo en los 5.800 puntos. Y para de alguna manera neutralizar el renovado sesgo bajista en nuestro índice le vamos a exigir que cierre el hueco bajista diario de los 7.664 puntos. Resistencia a la que se ha enfrentado en dos ocasiones sin éxito en los últimos tiempos.

Noticias relacionadas

El bitcoin pulveriza resistencias clave y ya piensa en los 20.000 dólares

El gran 'doble techo' de largo plazo de Telefónica sigue su curso

BBVA pulveriza soportes y mira de nuevo a los mínimos anuales