A continuación, damos respuesta a los valores por los que más nos han preguntado a lo largo de la mañana. José María Rodríguez, analista técnico de Bolsamanía, analiza Quabit, Endesa, Enagás, MásMóvil, OHL, euro/dólar, Sabadell y Telefónica.

- 1,855€

- 1,48%

- 11,780€

- 0,68%

- 22,500€

- 0,00%

- 3,913€

- 0,00%

Buenos días. Sigo desde hace un tiempo a Quabit y tras tocar los 1,37 euros parece que se gira con fuerza, ¿cómo la ves? Saludos. JM.L.

Estimado lector, buenas tardes. Lo que más me gusta de Quabit es que las zonas de control, por arriba y por abajo, parecen bastante claras. Existe un soporte muy importante en los 1,36-1,37 euros y como resistencia tenemos los 1,90 euros. De lo que se deducen varias estrategias: una de ellas sería la de esperar a que salte por encima de los dos euros en precios de cierre para tener la confirmación del inicio de un nuevo impulso alcista, con objetivo en los máximos de 2018 (2,26) y por encima, incluso, los máximos de 2017 en los 2,88 euros. O bien, la de abrir largos en correcciones con la condición de que en ningún momento perfore el importante soporte que presenta en los 1,36-1,37 euros. En este soporte el título ha rebotado con máxima precisión en los últimos dos años. Un saludo.

Buenos días. Estoy posicionado en Endesa y Enagás, principalmente por su estabilidad y atractivos dividendos. ¿Cree que debería mantenerlas? Le gano a los dos títulos bastante y voy siempre a largo plazo. Muchas gracias por su labor. E.S.

Apreciado inversor, buenas tardes. Dilataciones de los precios aparte lo cierto es que Endesa tiene un aspecto de los más interesante. En el sentido de que todo hace pensar que puede atacar (con éxito) los máximos históricos que presenta en los 20,66 euros (ajustada la serie de precios a los dividendos repartidos). Por no hablar de los impecables mínimos crecientes que presenta en términos de medio y de largo plazo. Es más, por encima de los máximos históricos que se alcanzaron en mayo de 2017 se colocaría en ‘subida libre’ absoluta, con las implicaciones alcistas que ello tiene siempre para todo subyacente en la misma situación.

En cuanto a Enagás, tres cuartas partes de lo mismo. De hecho, Endesa, Red Eléctrica, Iberdrola y el caso que nos ocupa tienen todos ellos un aspecto similar. No nos engañemos, la fortaleza es en bloque, del sector de las llamadas ‘utilities’. Dicho esto, Enagás cotiza muy cerca también de la zona de resistencia que presenta en los máximos anuales, que también lo son históricos, en los 25 euros. Por encima de los 25 euros se colocaría en ‘subida libre’ absoluta. Sin lugar a dudas los dos títulos por los que me pregunta son claramente alcistas y por definición son un claro mantener en cartera. Muchas gracias a usted, un saludo.

Noticia relacionada

BBVA: muy cerquita ya de la directriz alcista de la última década

Buenos días, quería preguntar sobre MásMóvil. Compré cuando se conoció la ampliación de capital y entré a 102 euros, animado sobre todo por las numerosas recomendaciones de compra por parte de muchos bancos. ¿Qué le dicen sus gráficos? ¿Puede volver a los 130 euros? Muchas gracias por su ayuda. Un saludo.

Estimado lector, buenas tardes. MásMóvil presenta una importante resistencia a la vuelta de la esquina, en el hueco bajista de los 110,4 euros. El hueco bajista previo a la última ampliación de capital. De cerrar este hueco el siguiente objetivo lo encontramos en la directriz bajista y, sobre todo, en los 118 euros (el último máximo decreciente). De hecho, si en las próximas sesiones/semanas el título saltara por encima de los 118 euros tendremos una potencial gran figura de vuelta de continuidad de tendencia (alcista). Antesala, muy probablemente de un movimiento hacia los 130 euros, que son los máximos históricos. Puede leer aquí el análisis que la semana pasada realizamos sobre la compañía. Muchas gracias a usted, un saludo.

Buenos días José María. ¿Cómo sigue viendo OHL? ¿Esa formación bajista que vd. comentó semanas atrás sigue ahí? Compré títulos a 1,25 euros a finales de octubre porque pienso que ha caído demasiado y no se corresponde con la situación de la compañía. Pero es verdad que este título es tan volátil y capaz de todo que no sé si venderlas y olvidarme por completo por lo que pueda pasar en el futuro. Le quedo agradecido por su respuesta, un saludo. I.Z.

Apreciado inversor, buenas tardes. OHL es un título que un servidor no tendría en cartera por la sencilla razón de que es bajista. Y al mercado, como nos gusta recordar, se va a comprar fortaleza y no debilidad. Dicho esto, la gran figura de vuelta sigue ahí. Pero es que aun cuando rebotara hacia la zona de resistencia, antes soporte, de los aprox. 1,30 euros, nada cambiaría. Pues un rebote hasta esa zona encajaría a la perfección dentro de lo que es un simple ‘pull back’ a la línea clavicular de ese gran ‘cabeza y hombros’ al que hemos hecho referencia tiempo atrás. A día de hoy y por más que rebote OHL es un título que un servidor no tendría en cartera. Por mi forma de entender el mercado y, sobre todo, porque es claramente bajista, no entiendo adoptar posiciones alcistas en este tipo de títulos. Muchas gracias a usted, caballero. Un saludo.

Buenos días. Tengo posiciones alcistas en el euro/dólar con vencimiento de diciembre (a la vuelta de la esquina). ¿Qué me recomendaría hacer? ¿Mantengo la posición o estoy en el lado equivocado? Muchas gracias. I.T.

Estimado lector, buenas tardes. Pues a la vista de los (por ahora) impecables máximos y mínimos decrecientes del euro/dólar en los últimos meses está claro que no está en el lado correcto en el sentido de que el euro continúa depreciándose contra el billete verde. Veámoslo también como fortaleza del dólar contra la moneda única. El caso es que para poder pensar que, quizá, el euro/dólar comience a subir con cierta consistencia más allá de los típicos rebotes de muy corto plazo, le exigiremos que al menos nos construya un primer máximo creciente, o lo que es lo mismo deje atrás la resistencia que presenta en los 1,1473. Y mientras los máximos y mínimos decrecientes de corto plazo sigan ahí, no tendremos ninguna señal de fortaleza en el euro. Gracias a usted, un saludo.

Hola Sr. Rodríguez. Tengo acciones de Telefónica, a las que le pierdo un 15%, y de Sabadell a 1,7 euros. Con la primera estoy más o menos tranquilo porque reparte un dividendo que no está nada mal pero me preocupa más Sabadell, pues últimamente se mueve con mucha violencia al alza y a la baja y temo que perfore el euro por lo que pueda pasar. ¿Dónde coloco el stop en esta última? ¿Y cómo ve a Telefónica también? Gracias y saludos desde Lanzarote. E.J.

Apreciado inversor, buenas tardes. Telefónica lo está haciendo mucho mejor que el conjunto del mercado en los últimos meses. Y técnicamente su aspecto está mejorando bastante, a raíz de que este saltara por encima de la resistencia (ahora soporte) que presentaba en el canal bajista. Por lo tanto, podemos decir que los soportes más importantes en Telefónica en este momento los encontramos en los 7,28 euros y por debajo los 7,04 euros (hueco alcista de los resultados). En cualquier caso, correcciones puntuales aparte no descartamos que el título busque en las próximas semanas niveles de precio cercanos a los 8,4-8,5 euros, la anchura del canal dejado atrás. En lo que al corto plazo se refiere podemos ver cómo desde finales de septiembre el título presenta impecables mínimos y máximos crecientes y así no se cae.

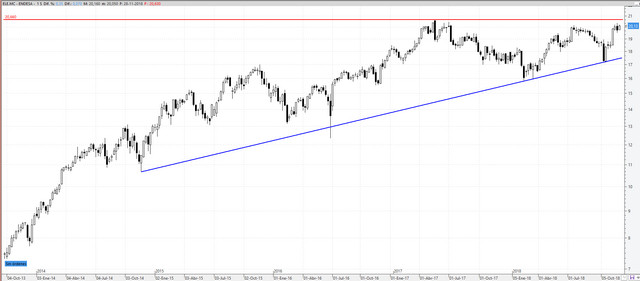

En cuanto a Banco Sabadell estamos hablando de uno de los valores del mercado más débiles en términos de medio plazo. De hecho, como se puede observar en el gráfico lo único a lo que agarrarnos es al hecho de que presenta una impecable recta soporte (o directriz alcista, por aquello de que tiene tres puntos de tangencia) que une los mínimos crecientes de 2012, 2016 y del pasado mes de octubre. O lo que es lo mismo, la perforación de este soporte sería una más que preocupante señal de debilidad en la entidad. Muchas gracias a usted, un saludo.

Bolsamanía

Nota: La toma de decisiones de inversión debe hacerse de manera responsable y siendo conscientes de los riesgos que se asumen. Web Financial Group no acepta ninguna responsabilidad por el contenido y los análisis del consultorio. Se advierte igualmente que la operativa en el mercado de valores supone un riesgo elevado e implica una vigilancia constante de la posición.