A continuación, damos respuesta a los valores por los que más nos han preguntado a lo largo de la mañana. José María Rodríguez, analista técnico de Bolsamanía, analiza Aryzta, Cellnex, Pfizer, Moderna, Aena, NIO, Telefónica y Santander.

- 199,000€

- 1,27%

- 4,357€

- -0,95%

- 30,300€

- 2,23%

- 39,390$

- -0,43%

- 3,928€

- -0,71%

Análisis Técnico

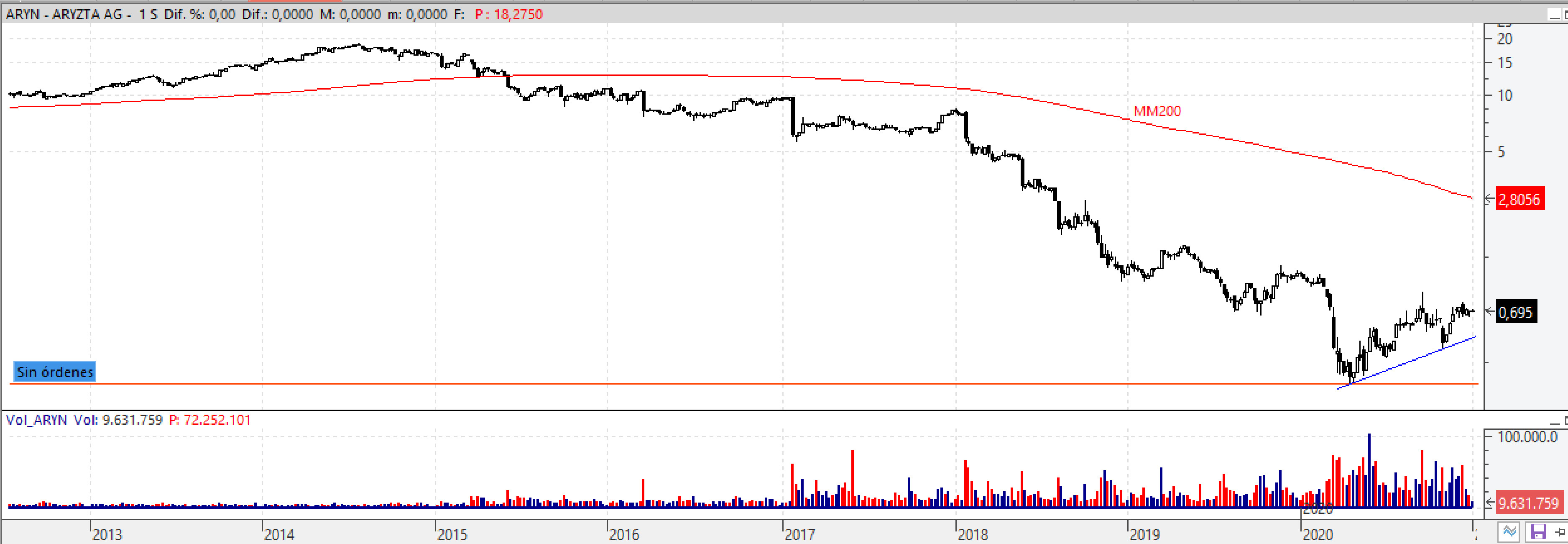

Buenos días, D. José María. Le agradecería enormemente si pudiera analizar Aryzta. Desde los mínimos de abril está en una tendencia alcista bastante errática. Mil gracias por sus siempre interesantes análisis. Saludos. D.V.

Apreciado lector, buenos días. Qué quiere le diga, pero Aryzta es un valor que no hay por dónde cogerlo. Sí, desde abril está rebotando, pero nada más. Es un rebote de los muchos que en ocasiones se producen, pero siempre dentro de una impecable tendencia bajista de fondo o primaria. Lo único que cabe mencionar en términos de corto plazo es que presenta un soporte en los 0,4320 CHF y resistencia en los 0,8750 CHF. Pero nada más, no hay figura de vuelta alguna y la tendencia de fondo es muy muy bajista. Lo que no es incompatible con el hecho de que, en ocasiones, pueda rebotar con fuerza (fases de reacción). Muchas gracias a usted, un saludo.

Buenos días, José María. Muchas gracias por su sección de análisis técnico, la verdad que me resultan muy útiles ya que son bastante acertadas. Me gustaría que comentase el aspecto técnico de Cellnex y de Pfizer, que parece que están sufriendo. Un cordial saludo. A.C.

Estimado inversor, buenas tardes. Cellnex es un valor que sigue siendo claramente alcista en términos de largo plazo. Otra cosa es que en los últimos meses le tengamos desplazando un movimiento lateral. Digamos que, a priori, está corrigiendo los excesos previos consumiendo tiempo en lugar de corregir en profundidad. Presenta importantes niveles de soporte a la vuelta de la esquina, la recta que une los mínimos crecientes de marzo de 2019 y de marzo de este año, que pasa por los aproximadamente 47 euros. Además de la base del lateral de los últimos meses, la zona de los 48-48,50 euros. De lo que se deduce que en la medida en que el rango soporte de los 47-48,50 euros aguante entendemos que aquí no ha pasado nada y por lo tanto todo encaja dentro de lo que es un movimiento lateral que sirve para ajustar proporcionalmente las fuertes subidas previas.

En cuanto a Pfizer, está corrigiendo con fuerza en las últimas semanas. A falta de conocer el cierre de la vela semanal existe una importante zona de soporte (antes resistencia) en el nivel de los aproximadamente 37 dólares. Dilataciones aparte de los precios este nivel actuó como resistencia en mayo y durante los meses de este verano y ahora, en teoría, debería actuar como soporte (¿throw back?). Si no, la siguiente zona de soporte la tenemos en los aprox. 35 dólares. Como zona de resistencia más importante tenemos los máximos de este mes, que son máximos anuales en los 43,08 dólares. Gracias a usted, un saludo.

Buenos días, José María. Ante todo, muchas gracias por tus análisis de valores, que me parecen que son fáciles de entender. La pregunta es sobre dos valores que tengo en cartera y a los que les gano un 30% y un 15% respectivamente: Moderna y Aena. ¿Les ve recorrido en 2021? Muchas gracias por todo. Un cordial saludo. L.PM.

Apreciado lector, buenas tardes. En las últimas semanas están cayendo con fuerza todas las Biotech relacionadas con la vacuna (Moderna, BioNTech, Pfizer). Al final parece que está ocurriendo lo de casi siempre, lo de de “comprar con el rumor y vender con la noticia”. Dicho esto, Moderna sigue siendo claramente alcista y presenta un soporte muy importante en la zona de los 95 dólares, los anteriores máximos históricos (máximos de julio). No sería nada extraño que la cotización siguiera corrigiendo hacia esta zona de soporte en un típico ‘retest’ (throw back) a los anteriores niveles de resistencia. O dicho con otras palabras, ahí podríamos intentarlo de nuevo al alza en el título para aquellos que quieran entrar en la compañía en el momento actual.

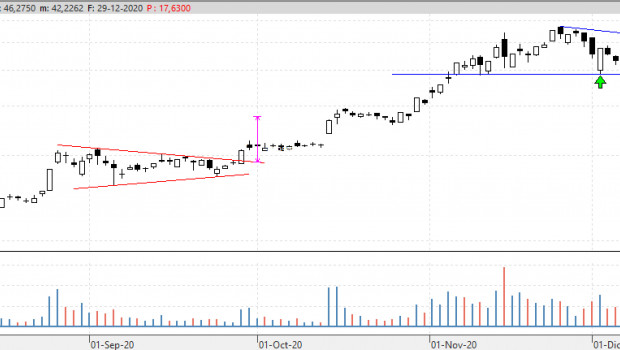

En cuanto a Aena, es de los valores que mejor lo está haciendo en los últimos meses. De hecho, solo cotiza a un 25% de los máximos históricos (180) con todo lo que ha caído en este sector. Lo que tenemos delante es un triángulo simétrico que prácticamente se ha cumplido al céntimo y tras una fase correctiva/ajuste proporcional del mismo parece querer reestructurarse de nuevo al alza con la mirada puesta en la resistencia de los 150 euros. Por encima no se podría descartar, incluso, una vuelta a los máximos históricos. Resumiendo, Aena es un claro mantener en cartera en el momento actual. Gracias a usted, un saludo.

Buenos días, le agradecería que analizara NIO tras las fortísimas subidas de 2020. ¿Qué recomendación tiene sobre el valor? Un saludo. A.P.

Apreciado inversor, buenas tardes. Los títulos de NIO suben un 1000% en el año a pesar de los últimos descensos. No hay nada que objetar a la tendencia alcista de fondo de todos los fabricantes de coches eléctricos, con Tesla y el caso que nos ocupa a la cabeza. Pero del mismo modo todo inversor en estas compañías debe saber que pueden corregir con fuerza en algún momento sin dejar alcistas por ello en términos de medio y de largo plazo. Aquellos que vengan posicionados de muy atrás pueden dormir tranquilos, el peligro es para los que hayan entrado recientemente. Pues deben saber que el que entra ahora debe estar dispuesto a poner un ‘stop loss’ más que generoso. Digamos que el primer soporte importante en este título lo tenemos no muy lejos: los mínimos de principios de este mes en los 38,40 dólares. Lo cierto es que la perforación de este soporte puede ser el inicio de una corrección mayor a la que últimamente nos tiene acostumbrados este título. Un saludo.

Buenas, Sr. Rodríguez. Compré acciones de Santander y de Telefónica de cuando salió la noticia de la vacuna de Pfizer. Y lo cierto es que no me puedo quejar de las jugosas ganancias que ahora mismo tengo en Santander, pero Telefónica no termina de arrancar como las demás. ¿Qué le dicen los gráficos de los dos valores? ¿Cree que es mejor vender Telefónica y comprar otra cosa? Voy a largo plazo, no tengo prisa en vender. Gracias y saludos desde Granada. R.HV.

Apreciado inversor, buenas tardes. Santander sigue tratando de cerrar el hueco bajista semanal de marzo en los 2,9175 euros. Hueco que se ha rellenado en varias ocasiones en los últimos tiempos, pero no se ha cerrado o lo que es lo mismo anulado. Este nivel se corresponde también con la resistencia homóloga de los 8.375 puntos del Ibex 35. Si bien es cierto que cerrar este hueco sería una importante señal de fortaleza, la entidad cántabra se encontraría con otra resistencia, de mayor calado, en los aproximadamente 3,30 euros: la directriz bajista que une los sucesivos máximos decrecientes desde principios de 2018. A día de hoy BBVA se encuentra, en términos de corto plazo, mucho más fuerte que los títulos de la entidad cántabra.

En cuanto a Telefónica, basta con decir que todavía cotiza a más de un 40% del hueco bajista semanal de marzo al que hemos hecho referencia antes y que ha atacado (sin éxito) tanto el Ibex como el Santander. Por no hablar de lo lejos que está la directriz bajista de fondo del título, a un 70% en los 5,60 euros. Sigue siendo de los valores más débiles del Ibex y prueba de ello es que es el tercer valor del Ibex que más cae en el año, por detrás de Sabadell y de IAG. Mucho tiene que llover y recuperar este título para confirmarnos algún tipo de figura de vuelta. Gracias a usted, un saludo.

Bolsamanía

Nota: La toma de decisiones de inversión debe hacerse de manera responsable y siendo conscientes de los riesgos que se asumen. Web Financial Group no acepta ninguna responsabilidad por el contenido y los análisis del consultorio. Se advierte igualmente que la operativa en el mercado de valores supone un riesgo elevado e implica una vigilancia constante de la posición.