A continuación, damos respuesta a los valores por los que más nos han preguntado a lo largo de la mañana. José María Rodríguez, analista técnico de Bolsamanía, analiza Adidas, Safran, Veolia, CaixaBank, ExxonMobil, Repsol, IAG y Santander.

- 4,332€

- -0,57%

- 3,627€

- -1,73%

Análisis Técnico

Hola, José María. Buenas tardes, ¿podrías analizar Adidas? ¿Crees que es buen momento para entrar o es mejor esperar a ver la evolución del coronavirus en todo el mundo? Y si es posible, ¿me podrías dar tu opinión de experto sobre la idoneidad de elegir entre Safran o Veolia? Gracias por tus análisis y consejos. A.GC.

Estimado inversor, buenas tardes. Nadie tiene la respuesta a la pregunta que me hace. El mercado se ha desplomado en el mercado bajista más rápido de la historia porque ha tenido que pasar a recoger en el precio una recesión global fuerte. De ahí la verticalidad de la caída. Y ahora está por ver cuánto puede durar, algo que nadie sabe. Lo que quiere decir que queda mucha tela que cortar por delante porque nadie sabe nada por más que elucubremos. Nos movemos en territorio desconocido: una pandemia. Dicho esto, lo que tenemos en los títulos de Adidas es una importante zona de soporte en los 164-165 euros. O lo que es lo mismo, toda posición larga (alcista) para ‘trading’ en este momento pasa por que sí o sí se respete este soporte. Pero nada más. Lo normal es apostar por un rebote que en el mejor de los casos le lleve al rellenar el hueco bajista de los aprox. 240 euros.

Safran ha hecho lo que muchos de los títulos del mercado europeo, volver al origen del último gran impulso alcista. En este caso se trata de volver a los mínimos de hace cuatro años y desde ahí parece querer reaccionar. Pero no le puedo decir nada más porque no tenemos, ni se la espera, figura de vuelta. Y la experiencia nos dice que cuando tenemos una caída así y siempre que se respeten los mínimos de la semana pasada, cabe esperar en el mejor de los casos un rebote importante pero dentro de un movimiento muy errático al alza y a la baja que puede prolongarse semanas/meses y siempre dentro de lo que sería un rebote (fase de reacción) tras el histórico desplome previo de la cotización. Los soportes a vigilar en este momento en el título son los mínimos de la última caída (51,10) y por debajo los mínimos de 2016 en los 48,86 euros.

Por último y en lo referente a Veolia, más de lo mismo. Es otro título que se ha desplomado por encima del 40%, en línea con el mercado, y que ha restado la totalidad del último impulso. Volviendo al origen. Lo que deja muy claro que tenemos un soporte muy importante en los 16 euros y por debajo tenemos otro en los mínimos de 2017, en los 15 euros. Y ahora, en teoría, le tocaría rebotar. Con un potencial objetivo de subida en niveles de precio cercanos a los 22 euros (el 50% del amplio cuerpo real de la vela semanal bajista de hace dos semanas). Pero a falta de figura de vuelta alguna se tratará de un simple rebote o fase de reacción. Muchas gracias a usted, un saludo.

Buenos días, José María. Muchas gracias por sus excelentes análisis y comentarios. Tengo compradas acciones de CaixaBank desde hace unos años. No veo muy claro su futuro teniendo en cuenta la importante crisis que, otra vez, presenta el sector financiero europeo. Le agradecería análisis del valor y expectativas a corto y largo. No me importa vender y asumir pérdidas si cree que todavía queda mucho por caer. Muchas gracias y saludos. A.R.

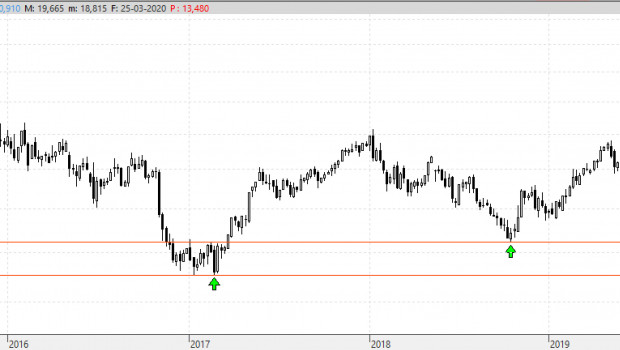

Apreciado lector, buenas tardes. CaixaBank tiene en común con los otros títulos que hemos analizado en consultorio que también ha restado la totalidad del último gran impulso alcista. Es decir, ha vuelto a los mínimos de 2016 en los 1,58 euros y ahí se ha parado. Y ahora podría rebotar perfectamente hacia los dos euros dentro del típico movimiento en ‘pull back’ a la nueva zona de resistencia, antes soporte. Pero mucho cuidado con no respetar los mínimos de 2016 porque ya no habría nada por debajo hasta los mínimos de 2012, en los 1,39 euros. No se engañe, al final este título hará lo que haga el sectorial bancario europeo, ni más ni menos. Cuando este sector arranque, si es que arranca, lo hará CaixaBank y lo harán todos. Muchas gracias a usted, un saludo.

Buenos días. Me gustaría comprar una petrolera a pesar del desplome del precio del petróleo, por diversificar y por los dividendos. ¿Cuál ve mejor Exxon o Repsol? Gracias. B.CD.

Estimado inversor, buenas tardes. Las petroleras, al igual que todas aquellas compañías relacionadas con el turismo, son las más castigadas en esta crisis. Y es que el petróleo, que es un claro termómetro de la situación económica global, está cotizando una profunda recesión global. Por esos los precios está como están. Pero ahora verá cómo en realidad da igual invertir en Repsol que en Exxon, porque los dos presentan gráficos similares y los dos se han desplomado. Del mismo modo la recuperación, cuando llegue, afectará a las dos compañías por igual. Empezando por Exxon Mobil puede ver cómo el título ha caída un 70% desde los máximos históricos y ahora parece querer rebotar (fase de reacción) tres volver al origen del último gran movimiento en los 30 dólares (mínimos de 2002).

Y si miramos a Repsol tenemos tres cuartas partes de lo mismo. Una corrección por encima del 60% desde los máximos históricos que alcanzó en 2018 y ahora parece querer rebotar (fase de reacción) desde la zona intermedia entre los mínimos de 2016 y de 2009. Rebote que en el mejor de los escenarios le puede llevar a rellenar, al menos parcialmente, el hueco bajista semanal de los 9-9,60 euros. Como puede apreciar y como no puede ser de otra manera los gráficos son muy parecidos. Al fin y al cabo, debe saber que los grandes movimientos, tanto al alza como a la baja, son siempre sectoriales. Lea aquí el análisis que esta mañana a primera hora hemos realizado sobre nuestra petrolera. Gracias a usted, un saludo.

Buenos días, Sr. Rodríguez. Compré a principios de marzo acciones de IAG y de Santander para el largo plazo, concretamente, a 5,03 y 3,20 euros respectivamente. Y creo que no hace falta que le diga todo lo que pierdo en ambas. ¿Qué le dicen sus gráficos? Creía haber hecho una muy buena compra, pues fue en un momento de pánico absoluto. Pero luego resulta que casi era el inicio de las caídas. Saludos desde Oropesa. D.RS.

Estimado lector, buenas tardes. No se castigue en exceso porque la corrección que hemos tenido es la más rápida de la historia. Incluso más que la del famoso ‘crash’ de 1929. Otra cosa es que tengamos a títulos muy castigados como por ejemplo IAG. Todo lo relacionado con el turismo ha sido duramente castigados. Y pasará mucho tiempo hasta que recupere, pues es imposible determinar cuánto puede alargarse esta crisis. IAG se ha desplomado casi un 80% desde máximos llevándose todos los soportes habidos y por haber. Lo que no quita para que podamos asistir a importantes rebotes contra tendencia. De hecho, fíjese la envergadura de la caída que si este decidiera rellenar el último de los huecos bajistas en los cuatro euros) tendría casi que duplicar su precio. IAG es un título roto, absolutamente destrozado. Y poco más se puede decir del título ahora mismo. Tampoco se puede decir nada desde el punto de vista del análisis técnico porque no ahora mismo no hay análisis que valga, ni ‘value’, ni fundamental, ni técnico ni nada.

En cuanto a Santander, simplemente le tenemos en fase de reacción, rebotando desde las cercanías de los mínimos de 2009. Y poco más. No descarto que el rebote le lleve a la zona de resistencia de los 2,40-2,45 euros en primera instancia y por encima, incluso, los 2,60-2,65 euros. Pero todo ello dentro de un movimiento de rebote tras un desplome del 50% desde los máximos de febrero. Piense que el 99% del mercado está en la misma situación y esto se arreglará cuando a nivel mundial los mercados perciban la situación de otra manera y nos construyan algún tipo de figura de vuelta. Y todos lo harán en bloque, a la vez. Puede leer aquí el análisis que esta mañana a primera hora realizábamos sobre la entidad cántabra. Un saludo.

Bolsamanía

Nota: La toma de decisiones de inversión debe hacerse de manera responsable y siendo conscientes de los riesgos que se asumen. Web Financial Group no acepta ninguna responsabilidad por el contenido y los análisis del consultorio. Se advierte igualmente que la operativa en el mercado de valores supone un riesgo elevado e implica una vigilancia constante de la posición.

Noticias relacionadas

El Dow Jones corrige el 50% del último gran ciclo alcista y borra las ganancias de la era Trump

Llegó el rebote en Santander: ¿cuáles son las resistencias más importantes?

Telefónica: ¿un simple 'pull back' a la resistencia de los 5,35 euros?