- La participació de Blackrock a Telefónica s'eleva del 5,56% al 5,69%

Blackrock, la major gestora de fons del món, acaba de registrar un gir de 180 graus a la inversió dels seus fons a Telefónica amb la cancel·lació d'un paquet de 60 milions d'accions prestades de l'operadora, valorades en 564 milions d'euros. Es tracta d'un volum de títols equivalent a més de l'1% de l'operadora de telecomunicacions.

- 3,90€

- -0,41%

D'aquesta manera, Blackrock ha passat d'ostentar aquests títols de forma indirecta a tenir-los com a participació directa. Al seu torn, la companyia nord-americana ha elevat lleugerament el seu percentatge d'accions de Telefónica, del 5,56% al 5,69%, segons consta a la CNMV. La inversió de la gestora en la companyia que presideix José María Álvarez-Pallete està valorada en uns 2.650 milions d'euros en els preus actuals de cotització en borsa.

No és el primer ni l'últim moviment de Blackrock amb les accions de Telefónica, que redistribueix la seva gegantina participació en funció de les necessitats dels seus fons. Uns van a llarg termini, altres a curt; alguns inverteixen a l'alça i també n'hi ha que inverteixen a la baixa i, per tant, necessiten accions en préstec per vendre-les i recomprar-les a un preu inferior abans de retornar-les al seu legítim propietari, en aquest cas, Blackrock. És l'objectiu d'una inversió baixista, que es beneficia amb la caiguda de l'acció.

D'acord amb el que va passar durant les últimes setmanes al mercat, la jugada els ha sortit bé als curts de Telefónica. Des que Blackrock va començar amb els seus préstecs massius d'accions de l'operadora a principis de maig, la seva cotització s'ha deixat al voltant del 10% del seu valor en borsa. Segons l'últim recompte de la CNMV, el capital en mans d'inversors baixistes es va elevar de l’1,97% al 2,11% fins al passat 23 de juny, és a dir amb anterioritat al moviment realitzat per Blackrock amb la cancel·lació del préstec.

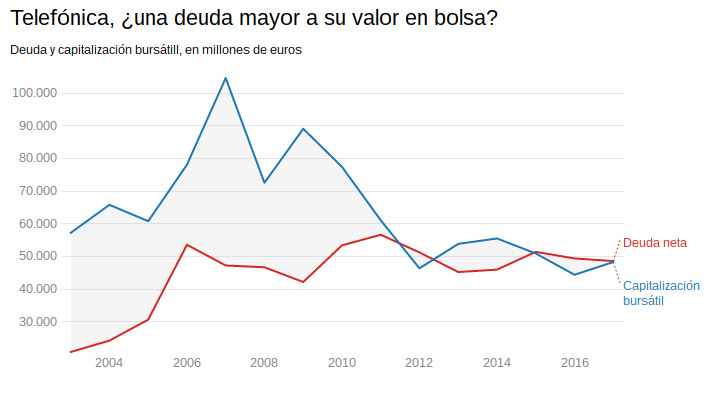

Novament, com fa un any, l'ombra de la crisi ha assetjat el grup en boca de capitalització (48.000 milions) per sota del nivell de deute financer net. De fet, l'objectiu principal de Telefónica se centra en reduir el seu actual deute de 48.800 milions d'euros. En aquesta direcció, el grup espanyola valora la possibilitat de fer caixa amb alguns dels seus actius com ja estava fent durant 2016. Un d'ells és O2 al Regne Unit, però el procés del Brexit i la caiguda de la lliura han tirat per terra aquesta possibilitat.

Una altra de les opcions és sortir al mercat a l'Argentina de Macri, una opció que ja està sent sondejada al mercat, com va avançar Bloomberg. De moment, no han transcendit les potencials valoracions de la seva filial al país sud-americà. Telefónica, que presentarà els seus resultats semestrals el proper 27 de juliol, va anunciar un benefici net durant el primer trimestre de 779 milions d'euros, un 42,2% més respecte al mateix període de l'any previ. Abans de publicar els seus resultats de 2016, l'operadora va anunciar la venda de fins a un 40% de la seva filial Telxius a KKR per 1.275.000.