- Els governs nacionals tenen potestat per incorporar més supòsits que aprofundeixin en la protecció de l'inversor exigida per Brussel·les

- L'associació Inverco demana que s'afegeixi un quart supòsit perquè els bancs segueixin cobrant incentius

S'esgota el temps. L'1 de gener de 2018 entrarà en vigor la normativa MiFID II. No obstant això, el Ministeri d'Economia encara no ha publicat la transposició definitiva de la llei que haurà de passar pel Parlament, cosa que dóna temps encara a les parts afectades per intentar que afavoreixi -o s’acomodi- als seus interessos.

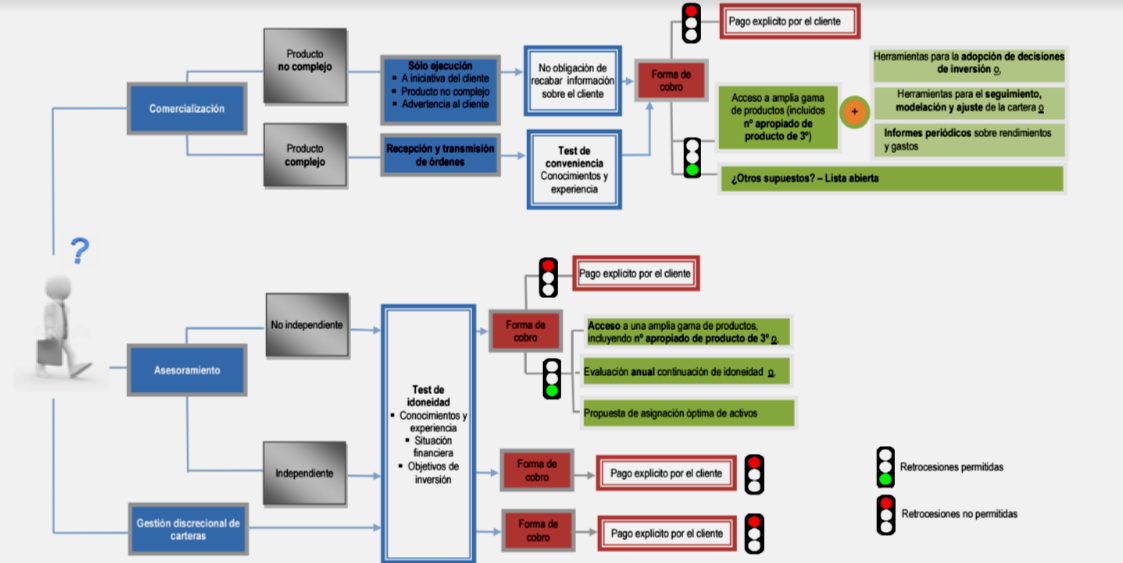

Si és el cas, la banca té clar un objectiu. Seguir cobrant retrocessions amb el model actual. És a dir, incentius per la venda de fons, una cosa que qüestiona MiFID II. En essència, la norma europea estableix tres supòsits per rebre part de la comissió que paga l'inversor pel fons: que el venedor doni al client accés a un nombre "apropiat" d'instruments de tercers; que hi hagi una avaluació anual dels resultats; i que es combini l'accés amb eines de valor afegit -per exemple, informació- o amb informes periòdics. I dins de l'assessorament, només podran obtenir incentius les entitats que es declarin com no independents, ja que les independents hauran de cobrar explícitament una comissió i no retrocessions.

Cap dels tres supòsits permetria a la banca seguir venent fons en les seves sucursals i rebre retrocessions per això amb el model actual. És a dir, es posaria de cap per avall el sistema actual, ja que, segons càlculs de l'associació de gestores Inverco, el 90% de les compres de fons es produeix a través de comercialitzadors que, majoritàriament, són entitats de crèdit. És a dir, banca tradicional. L'altre 10% es divideix entre assessorament i gestió discrecional de carteres.

No obstant això, explica Inverco, "en desenvolupar aquesta norma directiva amb format permet als estats incorporar més suposats". La quarta condició que proposa al Ministeri d'Economia i Competitivitat –haurà de transposar la directiva en col·laboració de la Comissió Nacional del Mercat de Valors (CNMV)- és que hi hagi un pagament implícit de part de la comissió del fons al venedor. "Com a fabricants, el que volem és que es comercialitzi el nostre producte", assenyala Elisa Racó, directora general d'Inverco. La proposta està consensuada amb l'Associació Espanyola de Banca (AEB) i amb la Confederació Espanyola de Caixes d'Estalvi (CECA).

Inverco: "Com a fabricants, el que volem és que es comercialitzi el nostre producte"

Aquest supòsit defensa que la xarxa d'oficines és un valor afegit en si mateix, tenint en compte que el 80% dels inversors té una inversió inferior als 20.000 euros en fons i la mitjana és de 28.000 euros, de manera que amb aquestes xifres "serien complicats els números per dotar d'assessorament. L'assessorament és el màxim, el mínim és vendre el producte", afegeix Racó.

Aquest supòsit proposa que hi hagi un afegit a la fase prevenda amb "assistència al client durant el procés de selecció de les seves inversions", assenyala Inverco, ja sigui amb una provisió d'eines automàtiques per filtrar els instruments disponibles o informació sobre les alternatives que té. Després de la venda, la patronal proposa que s'informi sobre les modificacions dels instruments financers, es comparin els seus resultats amb altres similars, i es realitzin informes periòdics sobre els costos. "MiFID II farà que hi hagi més transparència i s'especificaran els costos que suporta l'inversor, cosa que ja de per si augmentarà els costos dels distribuïdors", afegeix Àngel Martínez-Aldama, president d'Inverco.

Inverco al·ludeix al fet que només dos dels 28 països de la Unió Europea han adoptat la prohibició de les retrocessions, el Regne Unit i Holanda. Així, estudien el cas britànic, en què hi va haver un increment de costos que avisa que es traslladarà a Espanya si no s'incorpora el supòsit que sol·liciten. "Augmentarà la comissió per al client i els bancs preferiran vendre als seus 30.000 oficines altres productes que potser no són tan transparents com els fons d'inversió, però que exigeixen menys informació i requisits, com accions, bons o dipòsits estructurats", argüeixen a la patronal. "Les àmplies xarxes de distribució que permeten arribar a un conjunt molt ampli de clients, una xarxa de sucursals amb personal format i eines que permeten fer una selecció molt personalitzada per a cada client", afegeix en la mateixa línia José Luis Martínez Campuzano, portaveu de l'AEB.

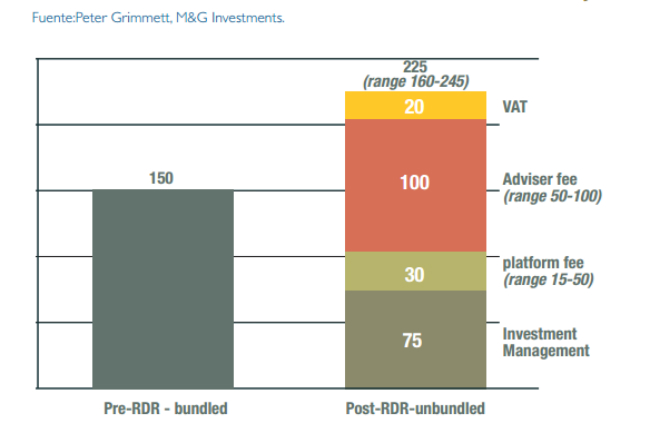

En l'exemple del Regne Unit, assenyalen que per a un fons típic amb una comissió total de l'1,5% per al client, després de la reforma que va prohibir les retrocessions es va elevar fins a una forquilla entre e l’1,6% i el 2,25%. Aquest augment va ser a causa del fet que la comissió de la gestora es queda al 0,75%, però a això cal afegir entre un 15% i un 30% per la plataforma, entre un 0,5% i 1% per assessorament i un 20% en impostos.

PREOCUPACIÓN DE LAS GESTORAS

Morningstar: "El canvi que provocarà al sector MiFID II no serà molt gran en la indústria si es permet l'ús de retrocessions declarant-se com assessor no independent"

Preguntat sobre si hi ha un consens entre les gestores -tant de bancs com independents- sobre impedir un brusc canvi en el model de venda de fons, Martínez-Aldama assenyala que el que constaten és que "les gestores volen que per fi s'estableixin les regles de joc". La previsió de l'associació és que es conegui la transposició a finals de juny. En el seu moment, l'objectiu és que es publiqués el 3 d'aquest mes.

Fonts de la indústria dubten que el suposat que proposa Inverco pugui considerar-se "un valor afegit que legitimi el cobrament de retrocessions en el marc de MiFID II". Des de Morningstar, posen l'èmfasi en la prohibició d'aquests incentius per al desenvolupament de la indústria. De fet, Inverco i la banca encara no aconsegueixen que Economia incorpori el quart supòsit, "el canvi que provocarà al sector MiFID II no serà molt gran en la indústria si es permet l'ús de retrocessions declarant-se com assessor no independent", opina Javier Sáenz de Cenzano, director d'anàlisi de Morningstar per a EMEA, en una entrevista a 'Bolsamanía'.

Un estudi d'EFPA i l'Institut d'Estudis Borsaris (IEB) coincideixen amb el diagnòstic d'Inverco en analitzar l'impacte de la normativa RDR al Regne Unit que va eliminar la possibilitat de retrocedir comissions al venedor, segons dades de Peter Grimmett, d’M&G. "En l'actual distribució de les comissions s'observa un encariment global del cost per al client", reflecteix l'informe (vegeu el gràfic).