- Altres gestors com Gonzalo Lardiés o Àngel Fresnillo també es queixen dels preus cars de la renda variable

- Els productes 'value' s'estan quedant enrere en el rànquing de 2017 que a Espanya lideren els fons menys actius

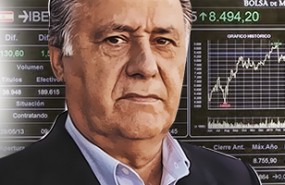

Costa trobar valor en la renda variable espanyola. I a Europa en general. Aquesta és una queixa repetida entre els gestors que tradicionalment han encapçalat els rànquings de rendibilitat, entre els quals destaca Francisco García Paramés. "Europa ens ha fet fora del mercat", assegura el fundador de Cobas Asset Management.

- 11.438,70

- -0,25%

El gestor recorda que després dels seus dos anys fora de la indústria -va deixar Bestinver el 2014 i va tornar el 2016 amb Cobas- s'ha trobat amb valoracions molt exigents: "Molts dels valors que havíem tingut tradicionalment en Bestinver estaven en màxims històrics o prop de ells", ha assegurat aquest dilluns en l'esdeveniment Iberian Value que han organitzat Finect i El Confidencial a la Borsa de Madrid.

Sis dies després de celebrar la I Conferència d'Inversors de Cobas, el seu màxim responsable ha repetit el mateix missatge. "Europa està cara. Ara és més difícil trobar valor", sosté, una cosa que s'observa especialment en el cas concret d'Espanya:" Hi ha més eficiència que fa 20 anys, amb més inversors, de manera que quan hi ha una gran oportunitat n'hi ha molts que compren i s'encareix la valoració. A més, gairebé no hi ha 100 cotitzades i 150 si comptem Portugal ", afegeix.

Al mercat hi ha més eficiència que fa 20 anys, amb més inversors, de manera que quan hi ha una gran oportunitat n'hi ha molts que compren i s'encareix la valoració

No obstant això, el biaix inversor de Paramés sempre ha estat internacional i focalitzat principalment en Europa. Tot i que el pes de la renda variable del Vell Continent es queda al 49% en el Cobas Selección, principal estratègia del gestor amb un patrimoni administrat de més de 700 milions d'euros. Mentre que també hi destaquen Àsia (18%) i Estats Units (17%).

Aquesta major diversificació geogràfica és fruit del fet que "és difícil trobar coses interessants a Europa", insisteix Paramés. El mateix que succeeixen a altres gestors amb la mateixa filosofia d'inversió: comprar accions infravalorades pel mercat en comparació dels seus fonamentals. "Ens està costant trobar grans idees. Hi ha molta complaença al mercat i nosaltres tenim en liquiditat el 20% dels actius, el nivell més alt dels últims anys", explica Àngel Fresnillo, director de renda variable de Mutuactivos.

Una visió en la qual coincideix Gonzalo Lardiés, gestor d’AYG després d'incorporar-s’hi aquest any procedent des d’Alpha Plus: "És més difícil jugar amb el creixement intern de l'economia que fa deu anys, perquè els sectors que abans tiraven del carro com a construcció i banca ara no ho fan", afegeix. Mentre que Marc Garrigasait, gestor dels vehicles Koala i Panda a través de Gesiuris, creu que després de les injeccions monetàries dels bancs centrals durant els últims anys "els models tradicionals de valoració no serveixen".

La tònica és general. I té repercussions en el rànquing de borsa local, dominat aquest any per fons indexats o poc allunyats de l'IBEX 35. En evitar els 'blue xips' i valors considerats cars en els quals han seguit entrant inversions, els millors gestors dels últims anys -o dècades, com Paramés- s'han quedat enrere. El CaixaBank Borsa Espanyola 150, indexat en un 75% l'IBEX, és el millor de 2017 amb una rendibilitat acumulada del 21%, segons les dades de Morningstar. L'IBEX puja un 12,7% durant el mateix període, un percentatge que només superen quatre fons de borsa espanyola amb cinc estrelles Morningstar -màxima qualificació per rendibilitat i risc enfront dels seus competidors-. Són el Fidelity Iberia Fund, el Santander Small Caps, el Gesconsult Renda Variable i el Santander Accions Espanyoles.

EN QUÈ INVERTIR AMB VALORACIONS ALTES?

Tot i les valoracions que lamenten els gestors, continuen buscant oportunitats. La nota més discordant la posa José Ramón Iturriaga, gestor d’Abante, que pensa que s'estan posant en valor els fonamentals. I assegura que "molts han fet per injuriar la banca la seva filosofia de vida". El gestor dels fons Okavango i Kalahari assegura que el Popular "era l'ovella negra", però que el sector, "tant a Espanya com a Europa en general, té un elevat potencial de revaloració. La línia dels ingressos comença a créixer després de la contracció del crèdit durant la crisi", assegura.

Iturriaga: els bancs més apalancats i dependents dels tipus "augmentaran entre un 40% i un 50% el seu benefici quan els tipus pugin 50 punts bàsics"

Segons la seva opinió, quan es normalitzin els tipus per part del Banc Central Europeu (BCE), els bancs més palanquejats i dependents dels tipus "augmentaran entre un 40% i un 50% el seu benefici quan els tipus pugin 50 punts bàsics". Entre ells es trobarien CaixaBank, Liberbank i Sabadell, mentre que apunta que els menys dependents serien Santander i Bankinter.

Entre les apostes d'Iturriaga també hi ha les empreses lligades a la construcció i valors cíclics. En una taula sobre oportunitats en la borsa espanyola, Ángel Fresnillo ha citat Merlin, per la seva preferència actual cap a les socimis, i Euskaltel que "compleix totes les característiques que exigim. És una màquina de generar caixa". Mentre que Lardiés recomana Zardoya Otis, una empresa "que va patir la crisi en la seva cotització però no tant en el compte de resultats, i es beneficia de la recuperació".

Paramés, per la seva banda, defensa que ha construït una cartera amb un PER -vegades que es repeteix el benefici per acció en el preu- de 8 vegades, per al qual ha hagut de recórrer a valors asiàtics: "Cobrim el risc de no conèixer tant les empreses amb una persona present a Àsia i invertint en empreses amb liquiditat", assevera. També opta pel sector de l'automòbil, amb valors com BMW: "Hi ha inversors preocupats pel cicle dels Estats Units, però les vendes de cotxes al país només representen un 20% del global".

L'esdeveniment ha comptat amb una taula d’"estratègies diferents de la gestió tradicional". Durant ella, Garrigasait ha apostat per les empreses de petita i mitjana capitalització al Japó, a causa que "es troben amb un potencial elevat, similar a les nord-americanes el 1932 quan les va analitzar Benjamin Graham o a les coreanes el 2004 amb Warren Buffett". Per la seva banda, Juan Cruz, director d'inversions de Cygnus, opta per les estratègies de retorn absolut i defensa la seva inversió baixista en elèctriques regulades nord-americans, que "cotitzen amb valoracions molt altes després de les polítiques monetàries expansives anys abans de la Reserva Federal (Fed). Finalment, Georgina Serra, directora d'anàlisi de Solventis, ha recomanat la inversió a llarg termini en gestors 'value', especialment en renda variable europea.