- L'organisme ja va admetre a tràmit l'oferta de la filial alemanya d'ACS el 27 d'octubre passat

Hochtief estima que l'aprovació de la seva OPA sobre Abertis per part de la Comissió Nacional del Mercat de Valors (CNMV) trigarà uns tres mesos, càlcul que realitza per ser aquest el temps que va suposar al supervisor donar llum verda a l'oferta d'Atlantia, amb la qual competeix.

- 18,36€

- 0,00%

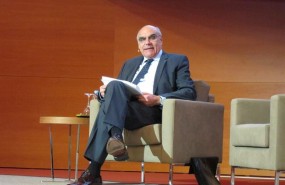

D'aquesta forma, atès que l'oferta es va llançar el passat 18 d'octubre, la seva autorització podria tenir ja lloc en l'exercici 2018. Així es desprèn de les estimacions que va realitzar el conseller delegat d'Hochtief, Marcelino Fernández Verdes, durant la presentació a analistes dels resultats trimestrals de la firma alemanya.

"Podem esperar que porti uns tres mesos tenint el compte el temps que va suposar l'aprovació de l'oferta d'Atlantia", va indicar el primer executiu d'Hochtief i conseller delegat del grup ACS. Quan li han preguntat per un calendari estimat per a la seva OPA sobre Abertis, Fernández Verdes, després d'indicar el termini estimat per a l'autorització de l'oferta, va detallar el procés posterior de la tramitació d'Opes que marca la legislació espanyola, això és, el període d'acceptació conjunt, la possibilitat de millora i fins i tot la possibilitat que la 'batalla' conclogui amb una licitació a sobre tancat.

La CNMV ja va admetre a tràmit l'oferta de la filial alemanya d'ACS el passat 27 d'octubre, dies després de la seva presentació. L'OPA d'Hochtief, valorada en 18.600 milions d'euros, competeix amb l'anteriorment formulada per la italiana Atlantia, per import de 16.341 milions.

La constructora germànica ofereix 18,76 euros per cada acció d'Abertis, si bé contempla cobrir el 20% de l'operació amb una bescanvi d'accions de 0,1281 títols de la signatura germana per cada acció del grup de concessions. Per la seva banda, Atlantia proposa 16,50 euros per acció i un bescanvi de 0,697 títols propis per cadascun d'Abertis, també limitat al 23% de l'oferta total. No obstant això, aquesta empresa ja ha anunciat una millora d'aquesta proposta inicial. La cotització d'Abertis ha arribat a sobrepassar ja les dues contraprestacions econòmiques, atès que cotitza en màxims històrics que li han portat ja a superar la cota dels 19 euros per acció.