- Les empreses amb interessos al Brasil han caigut amb força a la borsa espanyola després de conèixer un àudio en què el president Michel Temer presumptament parla de suborns

- El 61% de les empreses que compren o venen fora de l'Eurozona reconeix preocupació pels tipus de canvi

- En castellano:¿Cómo se protegen Telefónica, Santander, Mapfre o DIA del desplome del real brasileño?

Cigne negre i cop al mercat. Un àudio en el qual el president del Brasil, Michel Temer, parla suposadament de suborns, ha desencadenat una onada de vendes a la Borsa de Sao Paulo i en el real brasiler, que s'enfonsa un 7% respecte a l'euro. Tot un cop per a les companyies espanyoles que tenen interessos al Brasil i que han cotitzat amb fortes pèrdues a Madrid. El cop es trasllada a moltes empreses espanyoles que exporten o inverteixen al gegant llatinoamericà, tot i que una part important utilitza fórmules com derivats per protegir-se davant aquestes sorpreses negatives.

- 5,79€

- 1,24%

- 5,9874 BRL

- 0,02%

- 4,14€

- -1,57%

Les grans companyies fan servir diferents tipus de derivats per reduir la volatilitat de les divises als seus comptes. No només sobre els seus ingressos, sinó també sobre el seu endeutament i inversions. A la memòria anual de Telefónica, per exemple, figuren operacions 'currency swaps' o contractes sobre tipus d'interès associats amb diferents divises, així com en assegurances de canvi (forward). Santander, per la seva banda, realitza una "gestió estratègica de l'exposició a tipus de canvi al patrimoni i dinàmica al contravalor dels resultats en euros per als propers dotze mesos de les unitats". Així, té coberta una inversió de 21.680 milions d'euros principalment al Brasil, al Regne Unit, Xile, Mèxic i Polònia a través d'instruments com assegurances de canvi, swaps, o espots (preu del subjacent), segons figura al seu informe anual.

El 61% de les empreses espanyoles amb compres o vendes fora de l'Eurozona senten, en general, preocupacions per l'impacte al seu negoci dels tipus de canvi. Així ho mostra un estudi de la consultora EY i de l'institut IEB en el qual han participat 134 empreses de les quals el 42% factura més de 1.000 milions d'euros anuals.

Les raons per aquests temors són nombroses. "Hi ha molta volatilitat als mercats i un dels pilars de la recuperació econòmica espanyola ha vingut de la mà de les exportacions. Però hi ha factors externs que distorsionen el mercat de forma inesperada", explica Juan Manuel Martínez Méndez, soci d’EY, durant la presentació de l'estudi 'Gestión de riesgo de tipo de cambio a empresas españolas'.

L'expert ha citat aquest dijous esdeveniments inesperats recents com el Brexit o la victòria de Donald Trump als Estats Units. A més, recorda Sergio Reyes, director de programes a mida de l'IEB, sempre "pot sorgir un cigne negre". Una cosa inesperat que no entra en les previsions dels inversors i que amb Brasil s'ha produït un bon exemple.

La publicació d'una gravació en què presumptament Temer autoritza comprar "el silenci" del diputat corrupte Eduardo Cunha ha trencat la complaença que tenia el mercat amb el gran emergent llatinoamericà des que el procés d'impeachment va treure del poder Dilma Rousseff. Mentre el Bovespa es deixa un 10%, el real brasiler cotitza amb descensos del 7% enfront de l'euro, que engrandeix la pèrdua el 2017 fins a superar el 9%. Pel que fa al dòlar, l'enfonsament del real supera també el 6%.

Entre les divises a les quals hi ha major exposició per part de les empreses es troben les llatinoamericanes amb un 73% del total

Entre les divises a les que hi ha major exposició per part de les empreses enquestades es troben les llatinoamericanes com el real brasiler, amb un 73% del total. Per la seva banda, el 52% té interessos en dòlars i també un 52% en lliures esterlines. Així mateix, el 46% explica que obté almenys un 40% dels seus ingressos fora de l'Eurozona.

CAIGUDA EN BORSA DE LES EMPRESES EXPOSADES

El comportament del real suposa un desafiament per a les empreses espanyoles amb exposició al Brasil, com és el cas de dos 'blue xips' de l'IBEX 35: Telefónica i Banc Santander. La 'teleco' presidida per José María Álvarez-Pallete va generar 11.097.000 d'euros al Brasil el 2016, fet que suposa un 21% del total. Telefónica controla un 30% del sector de telecomunicacions al gegant llatinoamericà. Aquest dijous ha perdut un 1,33%.

L'exposició és similar en el cas del banc càntabre. L'entitat que presideix Ana Botín va millorar en un 77% el seu benefici aconseguit en el conjunt de l'any passat gràcies, precisament, a l'exercici del real brasiler. Així, Santander va guanyar 1.786 milions d'euros dels quals un 21% provenen del Brasil. El càstig és més gran que amb Telefónica, ja que ha cedit un 3,69% en borsa.

No obstant això, el valor que encapçala els retrocessos de l'IBEX és Mapfre, que ha cedit un 4,84%. El grup assegurador va generar un 19% dels 27.092.000 d'euros que va facturar al Brasil. Per la seva banda, DIAs'ha deixat un 0,78%. La cadena de supermercats va aconseguir el 19% dels 8.867.000 d'euros d'ingressos de l'any passat al Brasil. Fora de l'IBEX, Prosegurs'ha desplomat més d'un 5%. La companyia de seguretat privada també té una alta exposició al país amb un de cada quatre euros de vendes durant el primer trimestre, d'un total de 418 milions.

REDUIR EL RISC ALS TIPUS DE CANVI

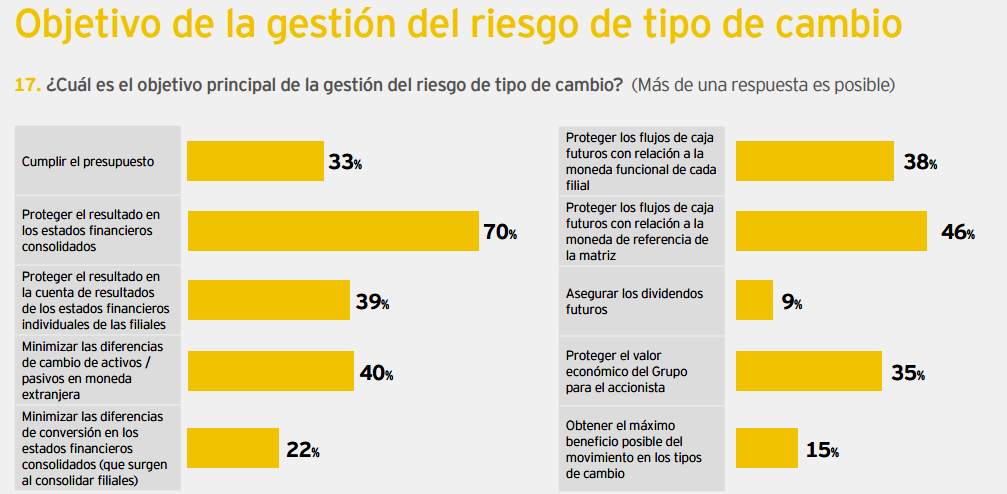

L'interès per limitar l'impacte dels tipus de canvi als comptes empresarials és generalitzat. El 84% dels grups consultats en l'estudi d’EY i l'IEB té una política definida de gestió del risc de tipus de canvi. No obstant això, només el 53% la documenta amb una metodologia aprovada per la direcció de l'empresa. Per la seva banda, el percentatge es redueix al 17% si es tenen en compte únicament les companyies amb un departament específic de gestió de riscos financers per executar l'estratègia.

L'objectiu de la gestió de tipus de canvi ha de ser que la fluctuació de les divises no alterin els comptes de resultats

"L'objectiu d'aquesta activitat ha de ser que els tipus de canvi no alterin els comptes de resultats", explica Martínez Méndez des de la consultora EY. L'estratègia més seguida per part de les empreses enquestades que decideixen reduir el risc és "cobrir sistemàticament un determinat percentatge de l'exposició utilitzant derivats", expliquen els autors. Així ocorre el 46% de les empreses.

Per la seva banda, una altra estratègia seguida, amb un 31% de les empreses, és la de cobrir un percentatge mínim i vigilar els moviments del mercat per cobrir-se en el moment oportú. Això consisteix a tractar d'anticipar-se les fluctuacions de les divises i, per descomptat, no hauria tingut èxit aquesta setmana. "No pots jugar-te el futur de la teva empresa amb una opinió d'un analista", sosté Juan Manuel Martínez Méndez, que al seu parer la millor opció és la de l'assegurança de canvi "tradicional" (forward). "No recomanem protegir-te del tot, perquè et pot sortir malament tot i que sempre depèn del cas. Però tampoc aconsellem intentar batre el mercat", afegeix en la mateixa línia José Morales Díaz, professor del departament d'investigació de l'IEB i soci d’EY.

També hi ha empreses que opten per no cobrir-se. El 19% de les companyies no fan cap operació, mentre que el 9% assegura tractar d'intentar traspassar el risc al client o al proveïdor. "Aquesta última opció ha estat marcada juntament amb altres estratègies en un 50% dels casos, cosa que significa que les empreses que utilitzen aquesta estratègia no aconsegueixen mitigar-hi tot el risc", adverteix l'estudi.

Noticias relacionadas

Goldman aconsella comprar Telefónica i anticipa pujades fins als 11,60 euros

El dòlar segueix amb el seu naufragi al sisme submarí polític de Donald Trump

La borsa brasilera es desploma per una suposada gravació que compromet el president Temer