- Aquest dimarts s'ha comunicat que els accionistes majoritaris no controladors de BBVA Xile no exerciran els seus drets d'adquisició preferent...

- ...ni d'acompanyament derivats del pacte d'accionistes

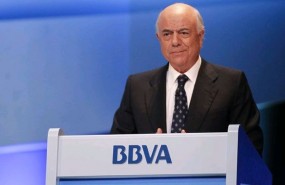

BBVA ha informat aquest dimarts que "accepta l'oferta" i que ha subscrit "l'acord de venda amb The Bank of Nova Scotia (Scotiabank)", indica en un comunicat emès a la Comissió Nacional del Mercat de Valors (CNMV). Un fet que confirma després de comunicar que els Accionistes Majoritaris No Controladors de BBVA Xile renuncien als drets d'adquisició preferent i d'acompanyament derivats del pacte d'accionistes en la venda de la filial a Scotiabank.

- 9,50€

- -1,04%

BBVA mantenia des de l'any 1998 un acord amb la família Said, propietaris del 31,62% de BBVA Xile ("Accionistes Majoritaris No Controladors") que inclou un dret d'adquisició preferent i un dret d'acompanyament (tag-along). El tancament de l'operació, que estarà subjecte a l'obtenció de les autoritzacions reguladores corresponents, s'espera que tingui lloc durant el segon semestre del 2018.

La venda del 68,19% en BBVA Xile i activitats relacionades com el negoci d'assegurances de vida es realitzarà per un preu aproximat de 2.200 milions de dòlars (1.850 milions d'euros). La proposta rebuda per l'entitat canadenca no inclou la participació del Grup BBVA en les entitats dedicades al negoci del finançament de cotxes del grup Fòrum ni en altres entitats del grup a Xile dedicades a activitats corporatives del Grup BBVA.

L'operació generaria una plusvàlua neta per a l'entitat d'aproximadament 640 milions d'euros i "un impacte positiu estimat en el capital de màxima qualitat (Common Equity Tier) del Grup BBVA d'aproximadament 50 punts bàsics", indiquen. No obstant això, Scotiabank haurà de dur a terme una oferta pública d'adquisició sobre la totalitat de les accions de BBVA Xile.