- Una corba de rendiment més plana "no és inusual" després d'una pujada dels tipus

Les veus que atien els plans de la Reserva Federal nord-americana per a aquest any s'equivoquen segons el banc més gran del món. Els analistes de JP Morgan consideren que és "massa aviat per considerar la política de la Fed un error" tot i la cada vegada més plana corba d'interès. "Considerem aquestes preocupacions prematures", estableixen.

El passat mes de març va començar el camí cap a la normalització monetària. El president de la Fed, Jerome Powell, va debutar a la cadira amb una pujada dels tipus fins a l’1,50-1,75%, amb la promesa que l'abandonament de les polítiques no convencionals seria "gradual" i el Comitè Federal de Mercat Obert (FOMC) apuntant a la possibilitat d'encarir dues vegades més aquest any el preu del diner.

No obstant això, segons apunten des de JP Morgan, aquesta decisió s'allunya de ser un error quan els tipus d'interès reals continuen sent negatius i la majoria dels indicadors mostren una facilitat de crèdit encara extensa.

La preocupació per la conjuntura econòmica es deu a les similituds que existeixen a l'actualitat amb el període comprès entre 2004 i 2005, quan l'aleshores president del regulador, Alan Greenspan, va contreure l'economia mitjançant una pujada de tipus. Com ara, el PMI manufacturer queia després de màxims i la corba de rendiment començava a relaxar-se. Tot i això, el mercat de renda variable es va expandir durant tres anys més abans de caure. En aquell moment, la Fed seguia les directrius que la 'regla de Taylor' marcava i sobre les quals el regulador ja no confia.

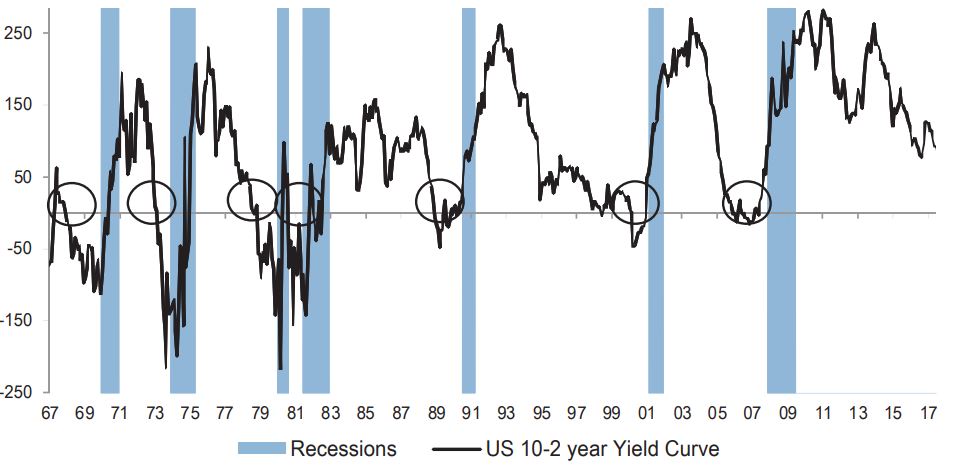

"La corba sempre s'ha aplanat un cop la Fed ha començat a pujar els tipus (...) el rellotge encara no ha començat a comptar, queda temps de sobres", afirmen des de JP Morgan

La corba d'interès ha estat sempre un fidel indicador d'una crisi futura quan el seu desenvolupament comença a corregir-se. És cert que actualment adopta una forma més plana, però, els analistes de JP adverteixen del comú d'aquest succés. "La corba sempre s'ha aplanat un cop la Fed ha començat a pujar els tipus. A més, el mercat de renda variable tendeix a assolir màxims un cop el rendiment del deute nord-americà ja es troba caient, i fins i tot el retard entre la formalització d’ambdós successos ha estat de 3 a 6 mesos, o fins i tot més gran. Segons la nostra opinió, el rellotge encara no ha començat a comptar, queda temps de sobres", apunten des del banc nord-americà.

De fet, el pobre rendiment de Wall Street durant els primers mesos de l'any augmenta les possibilitats d'una millor rendibilitat dels títols durant l'estiu, com ha passat de manera freqüent durant períodes aliens a recessions, segons apunten els analistes del banc. L'anàlisi de JP Morgan mostra que després de la caiguda de l'S&P 500 per sota de la 'mitjana mòbil 200', com ha passat recentment, un millor rendiment del 70% del parquet nord-americà es produeix històricament al llarg de l'any consecutiu.