Els bancs centrals han passat dels estímuls i la política súper acomodatícia, que molts d'ells ja havien abandonat, a embarcar-se en una carrera contra-rellotge per bombar bitllets en el sistema monetari. Les seves actuacions d'emergència dels últims dies no han calmat a mercats i inversors que continuen pitjant el botó de vendre i acumulant dòlars, per a parapetar-se de les conseqüències econòmiques que s'anticipen per l'emergència sanitària del coronavirus. El seu objectiu és clar: liquiditat a qualsevol cost per intentar evitar un col·lapse del mercat monetari estil “crisi subprime”, explica Giancarlo Prisco, col·laborador de Bolsamanía.

Noticia relacionada

Els bancs centrals, principalment la Reserva Federal (Fed), han après la lliçó després de Lehman Brothers i estan fent tots els possibles per evitar els errors pantagruèlics que van cometre en aquell moment. “Entre aquells hi destaca l'entorn de liquiditat”, recorda Prisco, per la qual cosa “tant el banc central nord-americà com el Banc Central Europeu (BCE) i altres supervisors monetaris estan inundant el mercat”. Coincideix aquest analista amb els economistes d'Amundi en assenyalar que “no hem arribat ni molt menys al final d'aquesta fase d'intervenció dels bancs centrals”. “N'esperem més, tant dels instituts emissors com de les polítiques fiscals dels països."

“L'objectiu de la combinació de polítiques és garantir que les economies sobrevisquin a bloquejos nacionals temporals i, alhora, preservar l'estabilitat financera”, prossegueixen els analistes de la gestora francesa. I pronostiquen que les compres d'actius (expansió quantitativa -QE per les seves sigles en anglès-) infinites i els tipus zero “continuaran, sinó per sempre, almenys durant molt de temps”, ja que en els mercats emergents els bancs centrals tampoc deixen de rebaixar taxes. “L'helicòpter monetari s'ha convertit també en una possibilitat real, però suposarà endinsar-se encara més en terres desconegudes”.

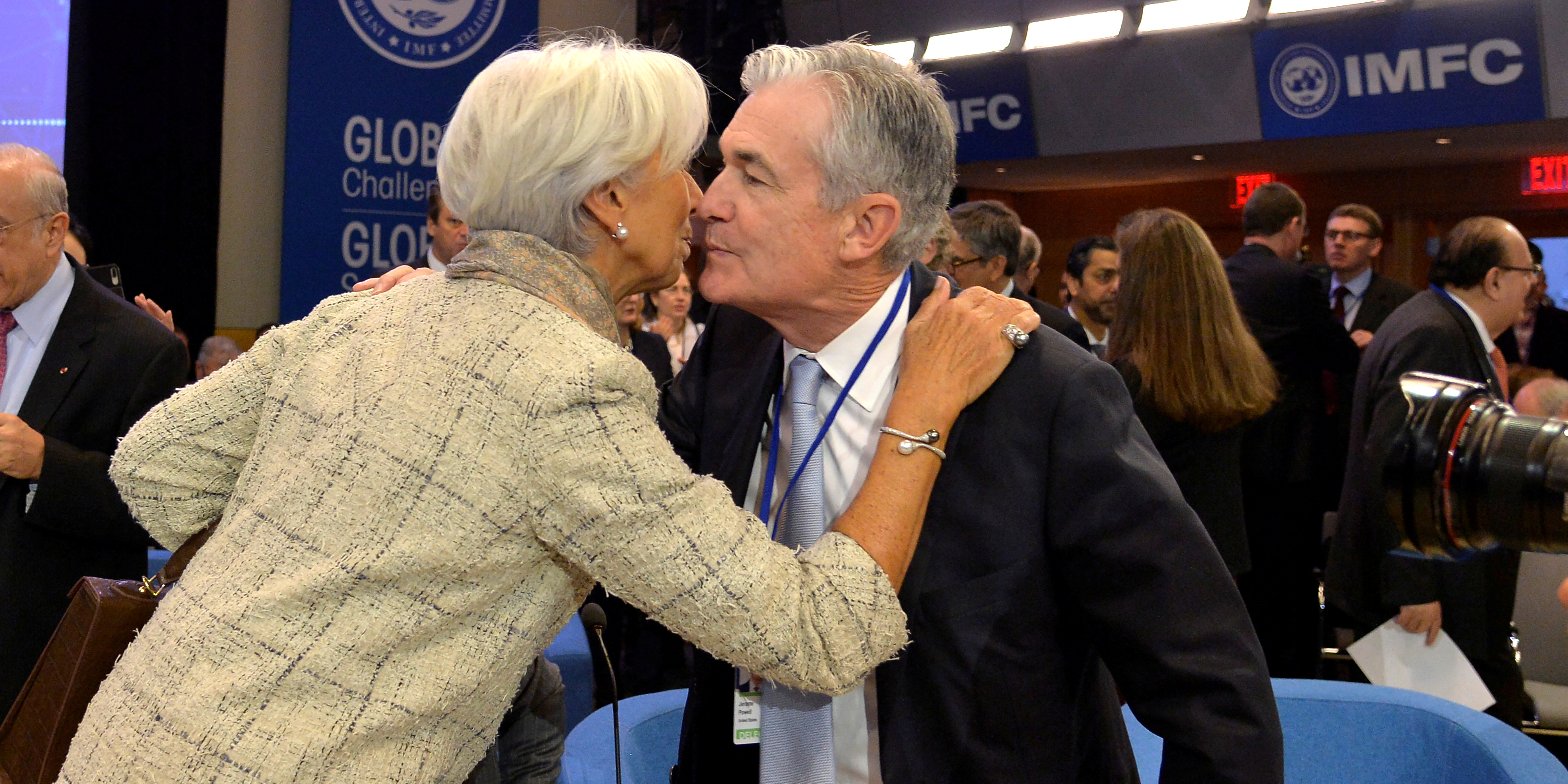

BCE, FED, el Banc de la Reserva d'Austràlia (RBA) i el Banc d'Anglaterra (BoE) van llançar mesures sense precedents, o vistes abans només el 2008, entre la nit del dimecres i matinada del dijous. L'organisme monetari presidit per Christine Lagarde ha llançat un nou programa de compra d'actius de 750.000 milions d'euros denominat Pandemic Emergency Purchase Programme (PEPP), un Programa de Compra d'Emergència Pandèmica.

Noticia relacionada

La Fed, per part seva, va coronar una setmana d'hiperactivitat amb un mecanisme de liquiditat de fons mutus del mercat monetari (MMLF per les seves sigles en anglès). Mitjançant aquest programa, el Banc de la Reserva Federal de Boston atorgarà préstecs a institucions financeres elegibles garantides per actius d'alta qualitat comprats per la institució financera de fons mutus del mercat monetari. El banc australià va deixar els tipus en un mínim històric del 0,25% i va anunciar un QE, una cosa inèdita per a aquest banc central, que no va fer ni durant la crisi financera de fa més d'una dècada. Al seu torn, 'la Vella Dama' va deixar els tipus en el mínim històric del 0,1% i va augmentar el seu 'QE'.

“Val més que els inversors no subestimin la potència de foc dels bancs centrals en termes de capacitat per alleujar les condicions financeres i ser una font de liquiditat per al sector corporatiu”, indiquen des d'Amundi. Aplaudeixen l'acció del Consell de Govern encapçalat per Lagarde d'esmenar “el seu error de càlcul de la setmana passada” i llançar un “missatge clar als mercats: el seu poder, en certa manera, és il·limitat si és necessari”.

BCE: PRÒXIMS PASSOS

Una bona prova d'aquest poder és que el paquet total de flexibilització quantitativa ascendeix gairebé a 1 bilió d'euros, ja que els 750.000 milions d'aquesta setmana se sumen als 120.000 milions anunciats el 12 de març. No obstant això, els experts de TD Securities fan notar el seu escepticisme: “Necessitem veure exactament a quin ritme comencen a comprar”, puntualitzen. “Si bé van anunciar molta flexibilitat, el BCE no va eliminar formalment cap de les restriccions que existeixen, com els límits d'emissor i la clau de capital”. A més, consideren que “el llenguatge del banc central d'Europa és una mica més rígid en contrast amb la Fed i l'RBA", per la qual cosa esperen que Lagarde evolucioni cap a “un programa obert”.

Els analistes de Barclays creuen que l'eurozona “podria activar el Mecanisme Europeu d'Estabilitat (MEDE) amb un programa per a tots els estats membres”. En aquest cas, el MEDE adoptaria la forma de capacitat fiscal universal enlloc d'un pressupost dels socis europeus. “Això impulsaria l'emissió dels bons conjunts que s'han començat a considerar aquesta setmana, que podrien incloure's en el programa de compra d'actius del BCE”, argumenten els experts de l'entitat britànica.

PRESSIONS PERQUÈ LA FED COMPRI DEUTE CORPORATIU

Quant a la Fed, a més, del MMLF ha llançat una Línia de Crèdit per a Distribuïdors Autoritzats (PDCF per les seves sigles en anglès), comprarà paper comercial per garantir el crèdit tant a empreses com a llars, va rebaixar els tipus a zero i va anunciar un QE de 700.000 milions. Amb tot, “les pimes i els governs dels estats i de les ciutats no es beneficiaran d'aquestes mesures, per la qual cosa creix la pressió perquè el banc central obri noves línies de crèdit”, explica David Kohl, Cap d'Estratègia de Divises de Julius Baer.

Els ex presidents de la Fed, Ben Bernanke i Janet Yellen, van suggerir en un article d'opinió al Financial Times el 18 de març que la Fed necessitava una autorització per poder comprar bons corporatius a més del seu poder actual d'adquirir valors del Tresor i actius recolzats per hipoteques. Bernanke i Yellen van suggerir que l'organisme ha de sol·licitar que el Congrés dels EUA li concedeixi aquestes prerrogatives.