- 11.467,300

- 0,24%

La Fed pendiente de los datos y en BCE con piloto automático

¿No acabará pesando en el mercado esta distorsión sobre la evolución de las políticas monetarias?

La Fed pendiente de los datos para tomar su decisión de comenzar a subir los tipos……

El ECB en piloto automático para mantener las medidas de política monetaria expansiva como el QE, sin descartar ampliarlas (-0.2 % depósito exceso de reserva de la banca)…..

¿No acabará pesando en el mercado esta distorsión sobre la evolución de las políticas monetarias de los dos principales bancos centrales a nivel internacional?.

Si el Presidente Draghi dejaba abierta la puerta a aumentar el tipo penalizador de los excesos de reservas de los bancos ahora en -0.2 %, un consejero (Hansson) incluso hablaba el viernes de la posibilidad de ampliar la compra de papel en el futuro a la deuda empresarial e incluso emisiones de papel por parte de empresas públicas. Todo lo que sea necesario para lograr los objetivos….¿qué objetivos? Quizás los vean más rápidos en un gráfico.

En rojo el breakeven de inflación, en negro la inflación y en verde los tipos de interés reales. Pero, también es cierto, tanto en Japón como en el caso de la Fed la instrumentación de un QE ha sido más eficiente para reanimar la recuperación que la inflación. Una recuperación cíclica, si no se acompañan de medidas adecuadas desde la oferta además de las de demanda desde el banco central.

Pero, por sentido común, si finalmente aceptamos (como lo hace el ECB) que las medidas tendrán éxito….¿por qué no suben los tipos de interés de la deuda?. No consideren la pregunta sin sentido, ya que fue la reacción en el caso de la puesta en funcionamiento del QE por la Fed, el BOE y hasta durante algún tiempo también lo vimos en el caso del BOJ. No es lo que ocurre en Europa, donde la rentabilidad de la deuda core poco a poco se aproxima a niveles negativos. ¿Es lo que quiere el ECB?.

No lo sabemos. De hecho, los primeros indicios de debate sobre la marcha atrás en el QE han sido por el momento zanjados de forma contundente: el QE, en la medida que sus efectos van más allá de las expectativas tomadas, debe aplicarse de forma completa. Y esto significa por ejemplo este año comprar deuda pública en el área por más de 400 bn. EUR cuando la emisión neta de este papel no llega a los 100 bn. Por tanto, para comprarlo hay que “quitárselo de las manos” a otros inversores. Y esto sólo se consigue con precios al alza, que igualen la oferta a la demanda.

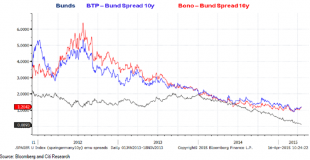

¿Y la deuda periférica? Al final, la caída de tipos desde el bund está dificultando que continúe la caída en las primas de riesgo de la zona. De hecho, toda la tensión subyacente sobre Grecia ha hecho el resto para hacerlas repuntar ligeramente. Con todo, en mi opinión acabarán retomando las caídas.

Pero, ¿y qué pasa con la deuda internacional? Lagarde advertía la semana pasada sobre el riesgo de tipos oficiales al alza en USA y exceso de apalancamiento en tipos de interés a nivel mundial a la baja…incluido el mercado de treasuries.

En muchas ocasiones en el pasado me he preguntado cuánto vale el diferencial treasury/bund. De hecho, al final, siempre he asumido que manda el bono USA. Pero, ante una caída tan fuerte en la rentabilidad del bund comienzo a temer que ahora puede ser diferente. En este momento el diferencial treasury/bund 10 años supera 180 p.b. Sin duda, podría subir más. Pero su evolución gráfica produce escalofríos…..

Sí, la Fed espera el momento para subir los tipos. Y desde el BOJ y especialmente el ECB, la inyección de dinero al mercado será recurrente en un proceso casi de piloto automático. Probablemente, estos dos bancos centrales no ven con malos ojos la caída de los tipos de interés de la deuda por el momento. Pero no tengo nada claro la valoración que puede hacer la Fed ante una expansión monetaria indeseada. Aunque, en parte, compensada con un USD al alza. Sí, seguimos apostando por una moneda norteamericana fuerte. Es una de las pocas cosas que tengo claras. Y en las últimas semanas no ha dado buenos resultados. Del resto, especialmente tipos, vivimos casi al día los acontecimientos.

José Luis Martínez Campuzano

Estratega de Citi en España

Lo más leído - Bolsamania

- Claves bursátiles de la próxima semana: atentos a los cambios de horario por la Navidad

- Los 6 valores favoritos de GVC Gaesco para ganar en bolsa estas Navidades

- La proporción de hipotecas a tipo fijo a largo plazo casi se duplica desde 2009 en Europa

- Eurozona: ¿vaso medio lleno o medio vacío? El PIB crecerá, pero aún se avecina debilidad

- El CIADI da la razón a Enagás: Perú deberá pagar 194 millones por su inversión en GSP

- Semana de pérdidas en Wall Street ante una Fed más cauta con los tipos

- Gotham pide a la justicia de Estados Unidos que desestime la demanda de Grifols

- Novo Nordisk se desploma: el ensayo de CagriSema contra la obesidad decepciona

- El Ibex cierra al alza y da motivos para la esperanza pese a caer un 2,4% en la semana

- Grifols: los resultados preliminares del estudio de fase 3 con albúmina no cumplen su objetivo primario

Lo más leído - Análisis

- Cinco valores que se deben tener muy en cuenta por técnico este lunes

- ¿Hasta dónde podrían caer los índices europeos?

- Repsol y dos valores más que han perforado soportes o resistencias este viernes

- Esta compañía del Ibex reacciona en soportes como un resorte

- Consultorio de análisis técnico: Santander, Inditex, CaixaBank, Unicaja, Sabadell, Tesla...

Lo más leído - Cripto

- La Fed hunde a las criptomonedas: el bitcoin pierde 10.000 dólares desde máximos

- ¿Preocupa al mercado la caída del bitcoin tras el 'hachazo' de la Fed?

- El auge de las criptomonedas meme con el Meme Index: la preventa del token MEMEX roza los 250.000 dólares

- El bitcoin cae y pierde los 100.000 tras el recorte 'hawkish' de la Fed

- Cómo Meme Index ayuda a realizar inversiones más inteligentes en memecoins