Los riesgos para el inversor de quedarse con las acciones más grandes

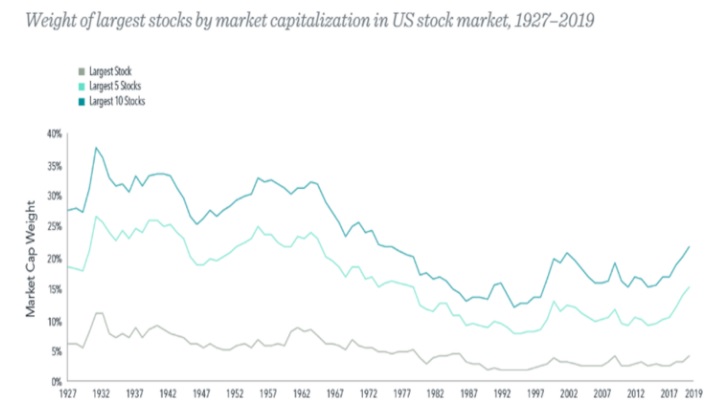

Los datos muestran que el mercado está menos concentrado de lo que ha estado históricamente

¿Por qué la historia sugiere que debes evitar los FAANG y concentrarte en las próximas grandes tendencias?

Este año se ha gastado mucha tinta digital hablando sobre el creciente dominio del mercado de valores de Estados Unidos por un puñado de grandes empresas de tecnología. Pero más de un siglo de datos muestran que el mercado está en realidad menos concentrado de lo que ha estado históricamente, al tiempo que sugiere que los inversores deberían considerar seriamente evitar lo que se consideran las mejores armas a día de hoy.

¿Qué significa esto?

La situación actual de las acciones nos lleva a finales de los noventa, cuando Microsoft, Cisco y General Electric superaron el rendimiento del S&P 500 como colosos, e incluso a finales de los sesenta, cuando IBM y AT&T acapararon toda la atención. De hecho, durante la mayor parte de su historia, el mercado de valores de EEUU ha sido más pesado de lo que es ahora.

Es cierto que el S&P 500 estaría en números rojos este año sin la contribución de Apple, Microsoft, Facebook, Amazon y la matriz de Google, Alphabet. Estas empresas, las cuales revelan resultados trimestrales en breves, cobran tanta importancia en el mercado de valores actual, y de hecho en la economía moderna, que es difícil imaginar algo que no sea un futuro optimista para los precios de sus acciones.

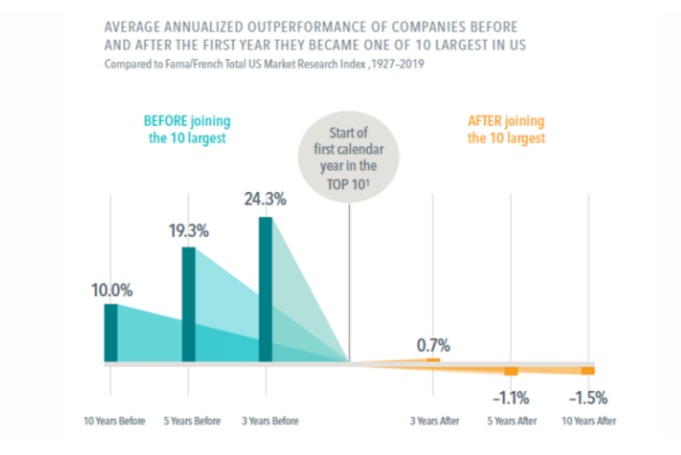

Pero la historia sugiere que los mejores días de estos titanes del mercado pueden haber quedado atrás. En un informe publicado el lunes de la semana pasada, el proveedor de índices y calificaciones S&P Global trazó el desempeño de las acciones en los años posteriores a que se convirtieran en una de las 10 firmas más grandes de Estados Unidos. Cinco años más tarde, su rendimiento quedó a la zaga del mercado en general en un 1,1% anualizado, llegando a un 1,5% aún menos impresionante después de 10 años. Sus mayores ganancias de precios se produjeron antes de que las empresas llegaran al top 10.

¿Por qué debería importarme?

Invertir en un fondo cotizado en bolsa (ETF) que rastrea todo el índice S&P 500 garantiza que no solo posea una porción de los mejores “hot dogs” de hoy, sino también una participación en los potenciales ganadores del mañana: las empresas más pequeñas (aunque todavía grandes) con el potencial de convertirse en los próximos Facebook y Amazon. Un ETF de “igual ponderación” (podéis entrar en la academia de formación en inversión para entender mejor como se construye una cartera de índices), por su parte, le conseguiría una mayor exposición a esta población de acciones de compañías más pequeñas. En cualquier caso, simplemente seguir a todos los pececillos e invertir en los nombres más importantes, la historia sugiere que muy probablemente puedas salir perdiendo a largo plazo.