Quizá unos tipos de interés más bajos enfriarían la inflación lo suficiente

La economía estadounidense no es tan sensible a las variaciones de las tasas

Ya sé que parezco un científico loco, lanzando teorías descabelladas para llamar la atención. Y, por supuesto, soy consciente de que las subidas de los tipos de interés son la herramienta más eficaz y ampliamente probada para reducir la alta inflación. Y, sí, también soy consciente de que bajar los tipos probablemente no hará bajar los precios. Aún así, veo lógico el argumento de que bajar los tipos ahora no reavivará la inflación galopante, e incluso podría reducirla en un área crucial.

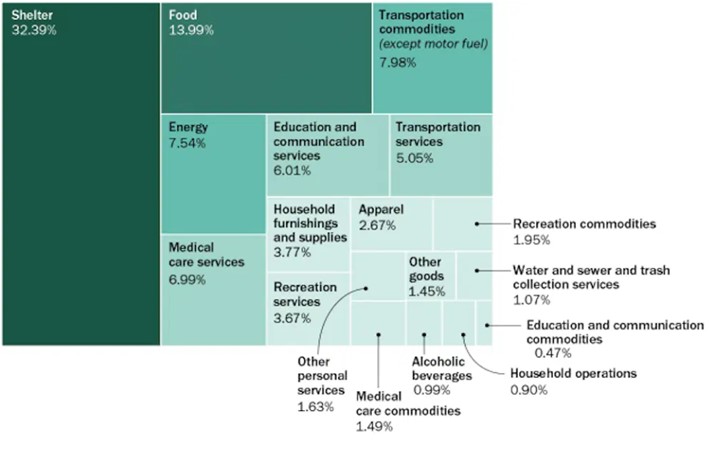

Este gráfico muestra los componentes del índice de precios al consumo (IPC). Y es difícil pasar por alto el enorme 32% que procede de la vivienda: todo lo relacionado con la vivienda. El componente de vivienda se compone de cuatro elementos: alquiler, alquiler equivalente al de un propietario (que es básicamente el coste de poseer una vivienda propia), alojamiento fuera de casa y seguro de hogar. La mayoría de ellos están vinculados al precio de la vivienda.

Ahora bien, es cierto que los precios de la vivienda en Estados Unidos han bajado un poco (cerca del 10%, en realidad), pero dada la espectacular subida de los tipos de interés, esa caída no es precisamente enorme para los compradores. La mayoría de nosotros ya conocemos las razones. La compra de una nueva vivienda implica contraer una nueva hipoteca (a menos que se tenga la suerte de pagar en efectivo, por supuesto). Y como la mayoría de los estadounidenses se han asegurado tipos bajos durante 30 años, muchos propietarios se quedan donde están. Y eso significa que salen muy pocas casas al mercado. El año pasado se produjo una caída del 40% en el número de viviendas que cambiaron de manos.

Pero volvamos a mi descabellada teoría: ¿qué pasaría si la Reserva Federal (la Fed) no esperará a que la inflación cayera hasta su objetivo del 2% o a un repunte del desempleo y optara en su lugar por recortar los tipos de interés de todos modos? La mayoría de la gente dice que eso arriesgaría un gran repunte de la inflación de nuevo. Pero a mí no me convence. Si la relación fuera tan directa, habría que pensar que los tipos de interés actuales más altos habrían acabado con la inflación. Y no lo han hecho, no del todo. Por supuesto, han ayudado a reducirla, pero la inflación sigue rondando, y la mayor parte de la caída en el aumento anual de los precios se debe al ciclo de los grandes saltos de precios del año anterior. En otras palabras, los precios no bajan, sino que suben menos.

Lo que quiero decir es lo siguiente: si la Reserva Federal empieza a recortar los tipos este año (como se espera), sin duda hará que muchos vendedores de viviendas inactivas vuelvan al mercado. Esa oferta añadida podría reducir aún más los precios de la vivienda, lo que podría ejercer presión (presión a la baja) sobre una enorme franja del IPC: ese 32% que constituye la vivienda.

Lo único que hay que tener en cuenta son las consecuencias imprevistas. Se podría argumentar que la economía estadounidense no es tan sensible a las variaciones de los tipos de interés, sobre todo porque los consumidores y las empresas nunca dejaron de gastar a pesar de que los tipos de interés subían cada vez más. Así que, desde ese punto de vista, tal vez no provocaría un gran repunte de la inflación.

Hay que admitir que esta teoría no nace de un estudio empírico masivo de datos. Pero apuesto a que se está debatiendo (al menos en voz baja) en los pasillos de la Fed mientras el banco central sopesa si recortar los tipos a principios de año o no.