¿Cuál es el impacto real de las decisiones de tipos de interés de la Fed en la renta variable?

El banco central es uno de los principales catalizadores del mercado

Los inversores que esperaban un recorte de los tipos de interés por parte de la Reserva Federal estadounidense (la Fed) se vieron decepcionados durante la pasada semana. Y quizá sea un poco decepcionante que la Fed haya dejado los tipos de interés sin cambios por sexta vez consecutiva, mientras sigue enredada con la obstinadamente alta inflación del país. Eso si, dejar los tipos sin cambios no es lo peor que podría pasar: hay tres razones por las que esta medida podría ser algo realmente bueno:

Primero, la Reserva Federal ya no está tratando de decidir cuánto debe subir los tipos. A pesar de que persiste la incertidumbre sobre cómo frenar los últimos coletazos de la inflación, la mayoría de los miembros de la Reserva Federal consideran que los tipos de interés ya están suficientemente altos y están calculando cuándo bajarlos y en qué medida. Así pues, la verdadera cuestión no es "si", sino "cuándo" veremos recortes, y en qué medida.

Segundo, las razones para mantener alta la inflación hoy no son las mismas que en 2022. En aquel entonces, la inflación era galopante y generalizada, lo que provocó una serie de subidas de tipos de interés sorprendentemente agresivas. Además, había un desajuste en el mercado laboral, con más de dos vacantes por cada estadounidense desempleado, lo que empujaba los salarios al alza. Ahora, gracias en parte a la mayor ola de inmigración en un siglo, esa presión ha disminuido. La proporción entre vacantes y parados ha caído a 1,4 y los aumentos salariales vuelven a estar en línea con las tendencias anteriores a la pandemia.

Por último, la Reserva Federal sabe que puede permitirse el lujo de retrasar los recortes de tipos, ya que la economía estadounidense sigue registrando buenos resultados. El Fondo Monetario Internacional (FMI) pronosticó recientemente que la economía estadounidense crecerá un 2,7% este año, más del doble de las cifras previstas en otras grandes economías desarrolladas, que rondan el 0,8% en Europa y el 0,9% en Japón.

Esto significa lo siguiente para nosotros como inversores: no tenemos que preocuparnos por el hecho de que la Reserva Federal parezca estar tardando en bajar los tipos. Si la Reserva Federal se mantiene impasible porque la economía va bien y sólo está tardando un poco más en controlar la inflación, en realidad es algo positivo para los beneficios empresariales y, a su vez, para la renta variable.

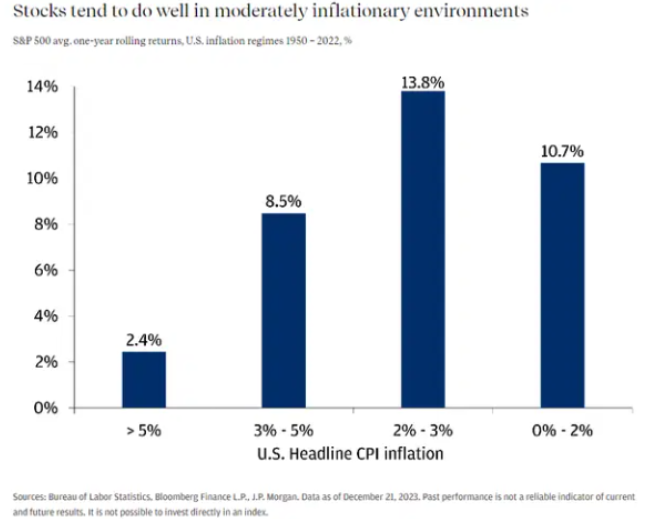

De hecho, un entorno de inflación moderadamente alto puede ser un buen escenario para impulsar los beneficios empresariales y hacer subir los precios de las acciones. Históricamente, las tasas de inflación anuales entre el 3% y el 5% (que es lo que tenemos ahora) han ido seguidas de una rentabilidad media del 8,5% en el S&P 500. Y cuando la inflación se ha enfriado hasta el 2%, la rentabilidad media del S&P 500 ha sido del 8,5%. Y cuando la inflación se ha enfriado hasta situarse entre el 2% y el 3%, la rentabilidad se dispara hasta el 13,8%.

Los mercados tienen una forma de adaptarse a los escenarios de tipos de interés. Las reacciones iniciales pueden ser bruscas, como la caída de las acciones que vimos en 2022, pero con el tiempo se recupera la estabilidad y la atención vuelve a centrarse en los beneficios empresariales y el crecimiento económico. Es probable que la Fed recorte los tipos de interés en algún momento de este año. Pero si no lo hace, eso podría demostrar lo bien que está funcionando la economía estadounidense, y la historia sugiere que es un buen momento para invertir a largo plazo en acciones y bonos.