Del 5G al iPhone low cost: estas son las X que debe despejar Apple en sus resultados

Los de Cupertino presentan sus cuentas un año después de lanzar un profit warning por China

Apple sopla velas. El profit warning de los de Cupertino cumple un año. En aquel entonces, la tecnológica de Silicon Valley se escudó en la desaceleración económica de China cerrando la sesión con un desplome del 7%. 365 días después, el gigante asiático y su coronavirus vuelven a preocupar al mercado. Esta y otras muchas son las X que el coloso dirigido por Tim Cook debe despejar este martes.

Del iPhone low cost al primer trimestre fiscal con Apple TV+, pasando por la implementación de la tecnología 5G a sus dispositivos. Apple cotiza actualmente un 8% por encima del consenso de los analistas por lo que deberá dar argumentos a los inversores que justifiquen este precio.

Noticia relacionada

De primero, el iPhone low cost. Apple lanzará al mercado a finales de marzo un teléfono móvil que heredará el diseño del iPhone 8 pero será más potente, el iPhone SE 2. Su precio oscilará entre los 400 y los 479 euros, menos de la mitad de lo que cuesta actualmente el iPhone 11.

De segundo plato, el 5G. Se espera que esta tecnología llegue al mercado a finales de este año y lo haga dentro de los futuros iPhone 12. Los de Cupertino se fían tanto de su nuevo móvil que han elevado sus estimaciones de unidades vendidas en los últimos meses: desde los 75-80 millones a más de 100 millones.

Y de postre, un cambio de estrategia. Estos dispositivos pueden ser los últimos en ser anunciados en otoño, como viene siendo habitual en la compañía. Los analistas de JP Morgan apuntan que Apple planea cambiar su jugada a partir de 2021 y anunciará dos nuevos modelos de teléfono en el primer semestre y otros dos en la segunda mitad del año. Este golpe de timón tendría sentido ya que permitiría a los de Cook competir mejor con las innovaciones de sus rivales y mejorar su tiempo de respuesta al feedback del mercado.

¿Y QUÉ ESPERAR DE SUS CUENTAS?

El consenso de analistas de FactSet anticipa unos ingresos de 88.450 millones de dólares en el último trimestre de 2019, una cifra récord que superaría los 88.290 millones registrados en la recta final de 2017. Sus ganancias serán también de récord apuntándose 4,54 dólares de BPA (Beneficio Por Acción), respecto a los 4,18 dólares del año anterior.

A Apple siempre le quedará el iPhone pero, ¿hasta cuándo? El core de su negocio seguirá siendo su teléfono móvil con 51.380 millones de facturación, solo un 1% más que el año anterior. Las ventas de iPad y Mac también empezarán a dar señales de agotamiento con unos ingresos de 6.730 millones y 7.180 millones, respectivamente. ¿Entonces, qué?

Apple se la juega a sus 'wearables' y su negocio de Servicios. Los primeros son todos aquellos dispositivos que se pueden vestir, por ejemplo, los AirPods y los Apple Watch. FactSet les pronostica un crecimiento en ventas del 35% hasta los 9.850 millones. El segundo aglutina todos aquellos servicios ofertados por Apple, véase Apple TV+, Apple Music... esta división disparará un 20% su facturación hasta los 13.060 millones.

¿SERÁ BUEN MOMENTO PARA INVERTIR?

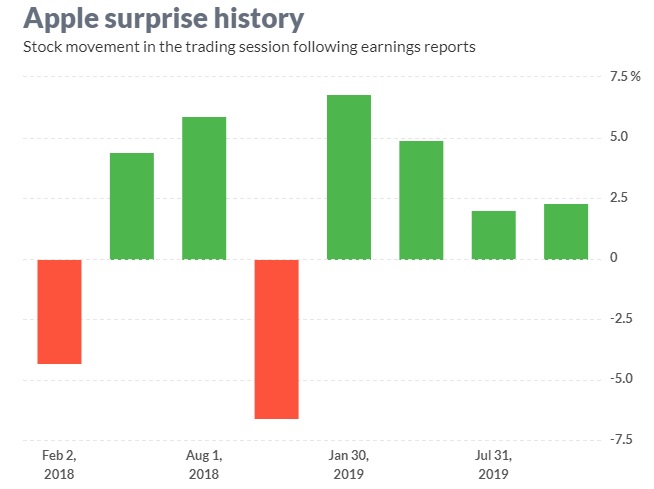

Echemos un ojo a los movimientos de Apple las últimas veces que se ha confesado ante el mercado. La tecnológica suele reaccionar con subidas o caídas del 2% o el 3%. Actualmente, 25 analistas recomiendan 'comprar', 12 de ellos 'mantener' y solo seis 'vender' sus títulos. En los últimos 12 meses, Apple acumula un rally del 111% respecto a la subida del 19% protagonizada por su selectivo, el Dow Jones.

Los expertos siguen esperando que la demanda de wearables como los AirPods y los relojes inteligentes siga siendo fuerte por lo que algunos recomiendan aprovechar cualquier "debilidad" en su cotización para entrar en el valor.

El analista de Bolsamanía, J.M. Rodríguez, concreta aún más y apunta que "tal es la verticalidad de la subida que una caída hacia los 234 dólares, y ni mucho menos estoy diciendo con ello que se vaya a producir, sería un simple 'throw back' hacia los máximos históricos anteriores".