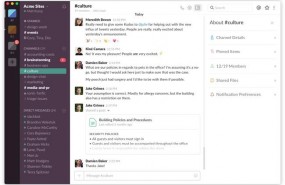

Slack imitará a Spotify en su salida a Bolsa, no hará venta previa de acciones

La app elige cotizar en el NYSE y prescindir del Nasdaq

Slack, la compañía tecnológica centrada en la gestión de equipos de trabajo, saldrá a Bolsa en Wall Street próximamente y lo hará de una manera atípica. La compañía ha decidido registrar únicamente ante la Comisión de Bolsa y Valores de Estados Unidos (SEC, por sus siglas en inglés) la solicitud de admisión a cotización. Es decir, no se venderán acciones directamente al público, ni habrá un precio ni valoración de referencia de la empresa y por tanto, las acciones se podrán comprar y vender en el mercado.

De esta manera y tal y como hiciera Spotify, la app sacará sus acciones mediante un ‘listing’ y empezará a cotizar sin que los antiguos accionistas se desprendan de ninguna de sus acciones ni emitan nuevas acciones para vendérselas a nuevos inversores, en definitiva, no hará una OPV (Oferta Pública de Venta).

Por otra parte, la app ha decidido cotizar en la Bolsa de Nueva York (NYSE) y prescindir del Nasdaq, el mercado que suelen elegir las empresas tecnológicas.

Respecto a su valoración actual, después de cerrar el pasado agosto una ronda de financiación de 427 millones de dólares (373 millones de euros), se ha elevado a 7.100 millones de dólares (6.200 millones de euros). La firma cuenta con más 85.000 clientes de pago que integran a más de 10 millones de usuarios activos diario.