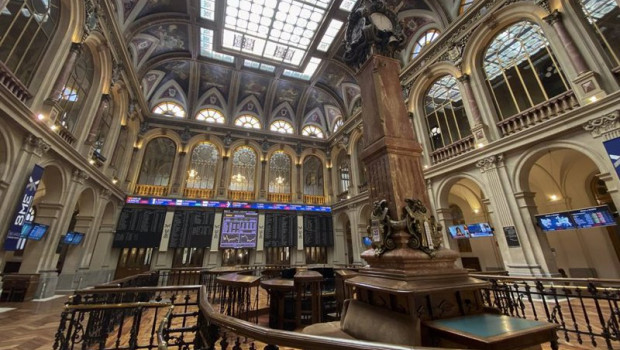

Optimismo para el segundo trimestre bursátil: "El corazón del Ibex está muy bien"

El primer trimestre ha estado marcado por la rotación sectorial en las bolsas

Unanimidad entre los expertos de cara al segundo trimestre, para el que se apuesta por que las subidas en la renta variable continuarán después de un primer trimestre muy favorable. El Ibex lo ha cerrado con alzas del 6,3%, mientras que el Cac, el Dax, el EutoStoxx 50 y el Ftse MIB han subido entre un 9 y un 11% (con nuevos máximos históricos para el índice alemán). El Dow Jones y el S&P han avanzado un 8% y un 5%, respectivamente. Y el único que 'falla' es el índice tecnológico Nasdaq, con alzas del 1,5%, mientras que el Ftse 100, pese a que Reino Unido ha superado a Europa en el proceso de vacunación, sube también menos (4%).

"Ha sido un trimestre bueno... pero además podemos decir que ha sido 'consistentemente bueno'. Con esto quiero decir que no se ha subido 'a lo bestia', sino que ha habido correcciones que lo que hacen es apuntalar la tendencia para seguir subiendo en el próximo trimestre", explica César Nuez, analista de Bolsamanía y responsable de Trader Watch.

Subraya Nuez que todos los grandes valores del Ibex están "muy bien" y están haciendo figuras de continuación de tendencia. "Santander, Bankinter, la nueva CaixaBank... están comportándose de forma muy favorable. El corazón del Ibex está muy bien, lo que nos hace pensar que seguirá ganando posiciones, que atacará los máximos anuales (8.740 puntos) y que podría subir tranquilamente hasta los 9.000 puntos", añade.

UN TRIMESTRE MARCADO POR LA "ROTACIÓN"

Los primeros tres meses del año han estado marcados por la rotación desde títulos que lo hicieron mejor el año pasado hacia títulos que lo hicieron mal por la crisis del Covid. Una rotación de activos auspiciada en la previsión de que se logrará controlar la pandemia en unos meses.

Divacons-AlphaValue da a las bolsas europeas un potencial de subida adicional del 7,5% de aquí a final de ejercicio

"Los valores de corte cíclico se han impuesto claramente en el trimestre a los más defensivos, con sectores como el bancario, el industrial, el de materias primas minerales o el ocio y el turismo como los más destacados", explica a Bolsamanía Juan José Fernández-Figares, director de análisis de Link Securities. Frente a éstos, las tecnológicas, grandes ganadoras de 2020, han sufrido, y de ahí ese saldo más decepcionante en el Nasdaq. Pese a ello, desde Bankinter subrayan, en su informe para el segundo trimestre, que las tecnológicas no están sobrevaloradas y siguen estando entre sus preferencias.

Fernández-Figares explica que a esta caída en las tecnológicas ha contribuido también la corrección sufrida en el precio de los bonos, especialmente los de más largo plazo, que ha impulsado con fuerza al alza sus rendimientos. Esta corrección se ha visto provocada por las mejores expectativas de crecimiento e inflación que se manejan, sobre todo para Estados Unidos.

UN SEGUNDO TRIMESTRE "POSITIVO PARA LAS BOLSAS"

Bankinter explica que en el segundo trimestre las bolsas seguirán siendo "el activo más atractivo" a pesar de los obstáculos y del escepticismo ante los nuevos máximos históricos alcanzados. Eso sí, cree que será un trimestre más "de consolidación" antes de continuar avanzando.

Para Juan José Fernández-Figares, "si no sucede nada inesperado con el comportamiento de la pandemia y con la eficiencia de las vacunas", el segundo trimestre será "positivo" para los índices. Sin embargo, no descartan que en algún momento se produzca alguna corrección puntual. "En principio, creemos que la dinámica sectorial seguirá siendo la misma, al menos en el corto plazo y mientras los rendimientos de los bonos continúen subiendo. Si éstos alcanzan niveles atractivos, pueden terminar lastrando el comportamiento de las bolsas, al menos puntualmente", anticipa el director de análisis de Link.

LAS CLAVES: LA INFLACIÓN, LA VACUNACIÓN...

"Para el segundo trimestre, las claves van a ser la evolución de la inflación de cara a los bonos y ese tensionamiento al alza de la curva de tipos a largo, y también las medidas de vacunación, que se están retrasando en muchos casos y están generando dudas de cara al verano", explica a Bolsamanía Pablo García, director de Divacons-AlphaValue. En este punto coincide con Bankinter, aunque el 'banco naranja' también cree que las tecnológicas serán clave en el segundo trimestre junto con la recuperación económica, para ver hasta qué punto se convierte en un hecho y, sobre todo, hasta qué punto se confirman esas divergencias entre países que anticipan muchos (el último, el Fondo Monetario Internacional).

En lo que tiene que ver con la vacunación, desde CMC Markets reconocen que los índices europeos lo han hecho mejor que el Ftse 100 británico pese a que la vacunación ha ido peor en el Viejo Continente. Sin embargo, avisan: "Esto podría cambiar si Europa no se pone las pilas (respecto al programa de inoculación) en el segundo trimestre".

Volviendo a los bonos, Pablo García asume que ese tensionamiento por la subida de la inflación y la mejora de las perspectivas económicas va a llevar a que se siga hablando de una subida de tipos. Así, considera que los tipos no se subirán en 2023, como muchos esperan, si no que Jerome Powell tendrá que hacerlo "bastante antes". "No va a poder contener la inflación si de verdad el ciclo de la recuperación, sobre todo en el segundo semestre, se ve plasmado", avisa.

Con todo, desde Divacons-AlphaValue apuestan por que la dinámica seguirá siendo positiva para la renta variable en el segundo trimestre y dan a las bolsas europeas un potencial de subida adicional del 7,5% de aquí a final de ejercicio.