Las ocho claves que da Fidelity para invertir con éxito en 2017

La gestora anticipa una volatilidad en los mercados similar a la vivida el pasado año

- Los expertos advierten del riesgo de reducir la duración en la renta fija

- En bolsa estadounidense, ven oportunidades tras la victoria de Trump y el rally de Wall Street

Cómo sobrevivir a un ataque de un tiburón con el barco haciendo aguas. Así ha comenzado Fidelity la presentación ante los inversores españoles en Madrid de sus perspectivas para 2017, recordando a la película 'Tiburón' de Steven Spielberg. En este caso, también puede haber final feliz, aunque para ello los inversores deben ser conscientes de varios hitos diferenciales respecto a años anteriores en el mercado.

Por ejemplo, que la renta fija ya no es tan fija o que no está todo dicho sobre los bancos centrales. Y, por supuesto, Donald Trump copa una posición destacada en la confección de las proyecciones para este año, que dependen de ocho claves.

1. RENTA FIJA: MÁS RIESGO PARA OBTENER LA MISMA RENTABILIDAD

Los inversores más conservadores no lo tienen fácil. El incremento reciente de los precios ha golpeado a los tenedores de títulos de deuda. Los bonos siguen con una rentabilidad inferior a las registradas antes de la crisis y la distancia entre los retornos que ofrecen la deuda soberana comparada con la corporativa, y la de grado de inversión frente a la del high yield, dejan aún margen para que los rendimientos continúen escalando, explica David Buckle, director global de soluciones de inversión de Fidelity.

Las ventas de bonos en los últimos meses, que han abaratado su precio e incrementado su retorno, se produce con el retorno de la inflación, que llega “en gran parte” por la evolución de los salarios, arguye Buckle. De hecho, la vez anterior en la que el indicador de crecimiento de los precios estuvo a este nivel, los tipos de interés de la Reserva Federal (Fed) se hallaban en el 4%. Aunque es un escenario muy lejano. “Los tipos no van a ser tan altos como en el pasado”, agrega el experto.

2. ¿CÓMO GESTIONAR LA RENTA FIJA?

Sebastián Velasco, responsable de Fidelity para España y Portugal, señala que en España la preferencia de los inversores ha sido deuda corporativa y de gobiernos. Es decir, con una posición más conservadora que los inversores internacionales. No obstante, el fuerte ajuste de los precios en el mercado de renta fija ha provocado una demanda generalizada de títulos con una menor duración, algo que aumenta la correlación con la renta variable, avisa Ian Spreadbury, gestor de Fidelity.

“Es difícil ofrecer la misma rentabilidad sin incrementar la volatilidad”, admite Spreadbury. Pero no es imposible, pese al “nerviosismo” que impera en el mercado durante los últimos meses. En este sentido, la solución que plantea es flexibilidad en la gestión de la renta fija y desmarcarse de los índices de referencia, para encontrar oportunidades. Como ejemplos, cita los bonos emitidos por empresas como Telefónica o la eléctrica francesa EDF. Además, cree que en renta fija los bonos convertibles contingentes -CoCos- tienen potencial en 2017 tras un año negativo para la banca.

3. LOS DIVIDENDOS ASEGURAN LA RENTABILIDAD DE LAS BOLSAS

La demanda de los inversores por obtener rentas a través de acciones rentables por dividendos asegurará los flujos

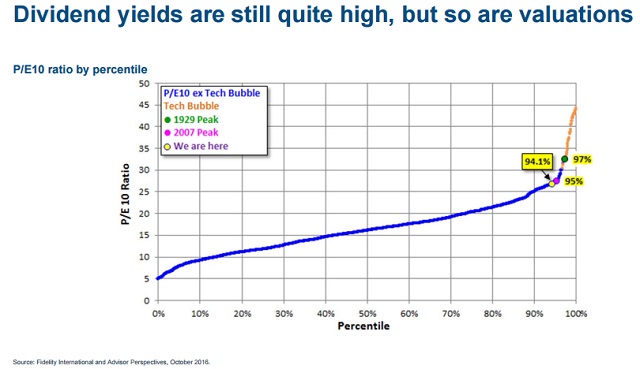

“La renta variable está tremendamente cara. Sólo en un 5% del tiempo ha habido precios mayores -en términos de valoración-”, señala Buckle. Pero “esto no significa que vayan a caer las bolsas”, añade. Su confianza está en los dividendos: “La demanda de los inversores por obtener rentas a través de acciones rentables por dividendos asegurará los flujos”, prevé el director global de soluciones de inversión de Fidelity.

4. POSICIÓN INCÓMODA PARA EL BCE

El repentino retorno de la inflación, espoleado por los mayores precios del petróleo respecto a hace un año, dejan en “una posición complicada al Banco Central Europeo (BCE)”, argumenta Buckle. En contra del consenso del mercado, el experto anticipa que la autoridad monetaria presidida por Mario Draghi tocará los tipos marginales de depósito -actualmente en el -0,4%-, clave para la banca, durante 2017. El objetivo sería acercarlos al 0% y “aliviar la presión sobre los bancos”.

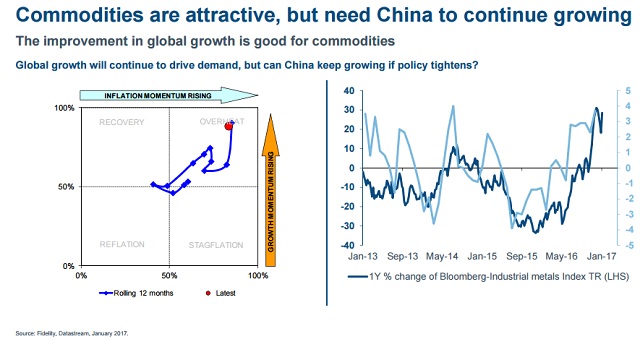

5. LAS COMMIDITIES DEPENDEN DE CHINA

“Las materias primas son atractivas, pero necesitan que China continúe con su crecimiento”, resume Buckle. En este sentido, señala que los indicadores que siguen en Fidelity sugieren una mejoría de los datos económicos en el gigante asiático. Las commodities son vitales para los emergentes. El ejecutivo de la gestora prefiere en este sentido a Asia que a Latinoamérica, que “podría verse perjudicada” por las políticas proteccionistas de Donald Trump y la incertidumbre que rodea al presidente electo.

6. LA MACRO, MEJOR EN USA

Los gestores de Fidelity coinciden en que Estados Unidos “está por delante en el ciclo”, con unos fundamentales más sólidos. Aunque a uno y otro lado del Atlántico hay incertidumbre. En la primera economía del mundo por las políticas que implementará Trump, y en el Viejo Continente por las elecciones políticas y el desarrollo del Brexit, que justamente hoy la primera ministra británica, Theresa May, anticipado que “no será a medias”, aunque tendrá que pasar por el Parlamento. La libra rebota cerca de un 2% respecto al dólar, aunque se ha desplomado un 16% desde el 24 de junio. No obstante, en Fidelity señalan que gran parte de la corrección se produce porque el Banco de Inglaterra anticipó hace dos años una normalización de tipos que se ha alejado (de hecho, los ha recortado hasta el 0,25%) con el Brexit.

7. HAY OPORTUNIDADES EN EEUU

El rally reciente de Wall Street y los máximos históricos conseguidos a lo largo de los últimos meses por sus principales índices no impide que haya oportunidades en el mercado estadounidense de renta variable. Estados Unidos “es una economía que inventa cosas. Y gana dinero con ellas”, expone Ángel Agudo, gestor de Fidelity. El responsable del Fidelity America Fund admite que la victoria de Trump ha tenido mayor impacto en el mercado de lo esperado por su parte, y señala que es “muy importante” el hecho de que los republicanos controlen las dos cámaras. El rally experimentado por la bolsa neoyorquina ha encarecido las valoraciones generalizadas, pero los márgenes muestran que “hay oportunidades siendo selectivos”.

8. PENDIENTES DE LA FED Y DE DÓLAR

En línea con lo previsto por los miembros del Comité de la Reserva Federal (Fed) en diciembre, Fidelity anticipa tres subidas de tipos por parte del banco central estadounidense. Las decisiones de la Fed estarán muy vigiladas por el mercado, tanto por los tipos de interés, que podrían volver a golpear las valoraciones si suben más de lo esperado, como por el dólar, cuya fortaleza “es el mayor riesgo”, opina Agudo. No obstante, “no es el escenario central”.