Cinco tendencias a las que prestar atención en el nuevo ciclo económico

Los altos tipos de interés o la inversión en tecnología y cambio climático definirán los próximos años

Los últimos años han sido excepcionales, tanto desde el punto de vista general como desde el económico. A la pandemia le ha seguido un período de altísima inflación impulsado por la guerra de Ucrania que ha empujado a los bancos centrales a implementar la política monetaria más agresiva de las últimas cuatro décadas para combatir el exceso de demanda y el repunte de los precios de la energía, entre otros. El comienzo de este nuevo ciclo económico traerá consigo importantes cambios respecto a la década, cambios que los inversores deben comprender si quieren encontrar las mejores oportunidades en el mercado y proteger sus carteras.

Noticia relacionada

En primer lugar, señalan desde Schroders, los bancos centrales han cambiado la forma darán prioridad al control de la inflación sobre el crecimiento, aunque eso conlleve provocar recesiones. “La probabilidad de que se produzca este escenario queda patente en los tipos de interés oficiales “reales” (después de la inflación). En los últimos años han llegado a ser muy negativos, contribuyendo al aumento de la inflación, pero en la mayoría de los países están volviendo a subir”, explican desde la gestora británica.

“La magnitud de la inflación exige que los tipos de interés sigan subiendo a corto plazo y se mantengan más altos durante más tiempo, ya que es poco probable que los bancos centrales flexibilicen su política para apoyar el crecimiento durante algún tiempo”, añaden.

Por otro lado, dado que las medidas de los bancos centrales van a frenar el crecimiento, la firma londinense estima que los Gobiernos se mostrarán “más activos” en sus decisiones fiscales y de gasto. “Intentarán ayudar a los hogares y las empresas a superar la recesión económica. Estas medidas fiscales podrían entrar en conflicto con las actuaciones de los bancos centrales y provocar una mayor incertidumbre”, explican.

En este sentido, los balances públicos aún no se han recuperado de los costes de la pandemia y, pese a que la subida de los tipos de interés presiona a los Ejecutivos para que apliquen medidas de austeridad, todo apunta a lo contrario. “Los Gobiernos podrían utilizar políticas redistributivas y aplicar impuestos más elevados a los ciudadanos ricos o a las empresas consideradas beneficiarias de las circunstancias actuales, como forma de mantener o aumentar determinados gastos”, subrayan, al tiempo que señalan el episodio provocado por el ‘mini-budget’ de Truss como un aviso de lo que sucederá si se ve otro choque de políticas similar.

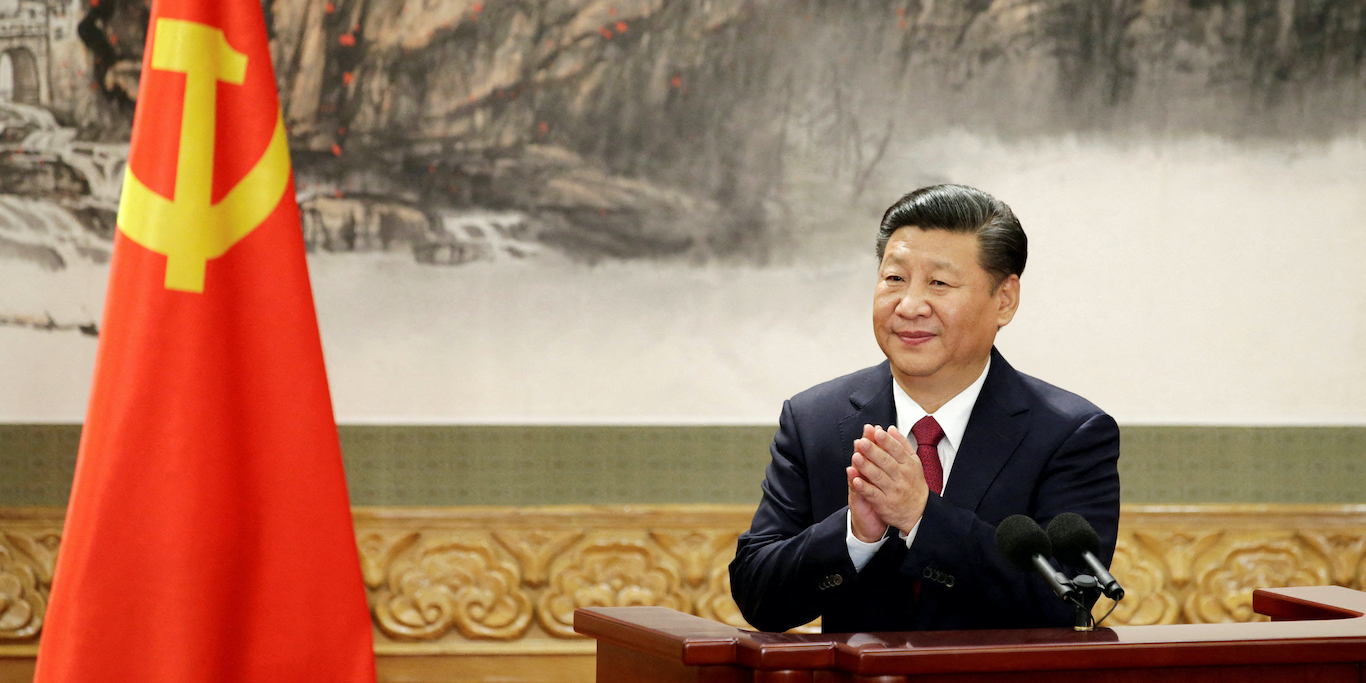

CHINA-EEUU; TECNOLOGÍA; CAMBIO CLIMÁTICO

Asimismo, la relación entre China y Occidente será otro factor a tener en cuenta de cara a los próximos años. La pandemia de Covid-19 y los estrictos cierres chinos ha puesto de manifiesto el peligro de depender excesivamente del gigante asiático, mientras que los últimos movimientos geopolíticos no han hecho sino aumentar la distancia que separa ambas partes, especialmente a Washington y Pekín, lo que “podría conducir a un mayor proteccionismo por ambas partes”.

Noticia relacionada

“En respuesta a estas circunstancias, las empresas se están planteando diversificar su producción y trasladarla más cerca de casa. Esto significa que una de las grandes fuerzas deflacionistas de las últimas décadas, el crecimiento de la producción de bajo coste en China se está debilitando y puede haber agotado su curso”, señalan desde Schroders, a la vez que subrayan el cambio de paradigma: la globalización puede seguir contribuyendo a reducir los costes a medida que la producción se traslada a nuevos países, pero los beneficios fáciles “han pasado a la historia”, ya que las empresas dan cada vez más importancia a la seguridad del suministro.

La deslocalización también está afectando desde el punto de vista laboral. La escasez de mano de obra, que obedece a factores demográficos, así como a causas políticas, como el freno a la inmigración, han hecho que el poder en las negociaciones salariales vuelva a recaer en los trabajadores. Esto está permitiendo a los trabajadores exigir mayores aumentos salariales en respuesta al aumento del coste de la vida. Paralelamente, los costes normativos y la fiscalidad también han aumentado, conformando toda una seria amenaza a los márgenes de beneficio de las empresas.

“Para proteger los márgenes de beneficios, las empresas tienen una vía clara para aumentar la productividad: la tecnología. Esto significa invertir y adoptar un mayor uso de robots e inteligencia artificial cuando sea factible”, apuntan desde la gestora londinense; esta tendencia ha crecido “con fuerza” en Asia y Australia y hay margen para Europa y Estados Unidos se pongan al día. “Del mismo modo, algunos sectores, como la fabricación de automóviles, han sido los principales adoptantes, mientras que otros, como la agricultura, se han quedado rezagados”, añaden.

Por último, la lucha contra el cambio climático es prioritaria. Pero, si bien es cierto que sus repercusiones serían enormes, desde Schroders advierten que las medidas adoptadas para frenarlo están resultando “perturbadoras” en el corto plazo. “Los Gobiernos han tardado en coordinarse y actuar en respuesta a la emergencia climática, por lo que las empresas han tomado la iniciativa”, sentencian.

“La transición a las energías renovables provocará un aumento estructural de la inflación de varias maneras. En primer lugar, con el coste de crear la capacidad necesaria. En segundo lugar, con el mayor coste inicial de cambiar a una fuente de energía más cara. En tercer lugar, los costes impuestos a través de la regulación para forzar el cambio, a medida que los distintos países y bloques aceleran sus políticas”, explican desde la firma británica.

Con todo, la amenaza del cambio climático “impulsará probablemente una mayor inversión en soluciones tecnológicas” que, de tener éxito, podrían contribuir a reducir el impacto inflacionista y mejorar los resultados de las economías de todo el mundo.