¿Sabemos todo sobre value investing?

El value investing o inversión en valor, el método de inversión conocido más rentable, llegó a España como una estrategia que se basaba en comprar y mantener una acción durante años. Esta idea se debe a que vino de la mano de reconocidos gestores de fondos que así lo aplicaban, entre ellos Francisco García-Paramés que lo popularizó en España por los buenos resultados obtenidos. También inversores americanos como Peter Lynch usaron esta estrategia. Sin embargo, quienes han hecho inmensas fortunas en el mercado gracias al value investing no siguen esta aburrida forma de operar.

Los grandes inversores, como Warren Buffett o Carl Icahn, o más jóvenes como hizo en su primera etapa Joel Greenblatt, o hacen David Tepper, Bill Ackman, Stanley Druckenmiller...; llaman value investing a encontrar empresas en situaciones específicas que pueden proporcionarles rentabilidades superiores al 50% y ahí es donde mantienen sus acciones durante años.

La estrategia es buscar compañías que estén en momentos críticos, de dificultades respecto a contabilidad financiera pero que escondan un valor oculto que les permita una reestructuración y salir del atolladero con retornos extraordinarios, así habría que tener en cuenta aquellas que están atravesando procesos de reestructuración, tensiones financiera o liquidaciones.

Así entendemos que los inversores activistas o de la vieja escuela de value investing hagan fortuna al ritmo que la hacen. Todo cobra sentido. Una de las características de estos inversores es que invierten en porfolios muy concentrados

Pero, especialmente, acciones que se han desgajado de una matriz como spin-Off, u otras estrategias que contemplan escenarios de baja volatilidades, etcétera. Descubrir en ellas el valor oculto es el inicio del value investing tal y como lo propusieron Benjamín Graham y David Dodd en sus inicios. Precisamente con esta filosofía que surge en 1928 es cuando se consiguen rentabilidades muy superiores a las que conseguimos con el buy&hold tradicional.

¡Los hechos lo demuestran! Es sabido que el propio Warren Buffett basó durante años sus inversiones en esta estrategia, momento en el que era menos conocido y los volúmenes económicos que manejaba se lo permitían. Gracias a que creyó en el valor oculto de muchas compañías hizo su gran fortuna. Algo parecido ocurre con Joel Greenblatt, que obtuvo gracias a esta filosofía de inversión una rentabilidad superior al 50% de media anual durante los 10 años de historia de su primer fondo de inversión.

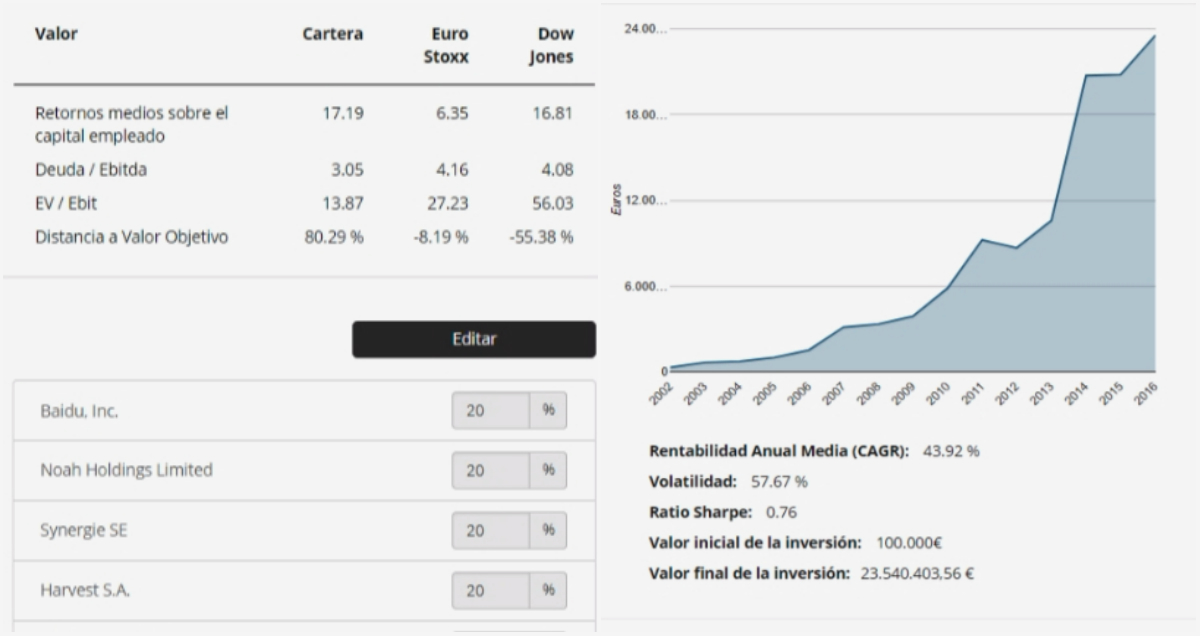

Fuente: zonavalue.com

Evidentemente detectar que una empresa atraviesa una de estas situaciones especiales es más complicado que analizar empresas según criterios de calidad. Para conseguirlo hay que conocer bien el análisis cuantitativo (o factor investing) y bucear en los balances de las compañías para descubrir cuáles realmente encierran tesoros que nos permitirán multiplicar nuestras inversiones gracias al momento en el que se encuentran. Este tipo de filtrado debe ser contra-intuitivo y nos exige conocer perfectamente los filtros que estamos usando y sus usos aplicados de forma contrarian.

Un ejemplo podría ser el siguiente: En backtesting, la estrategia que propondría para descubrir este tipo de empresas arroja el siguiente resultado. Tenemos que buscar empresas en dificultades en cuanto a contabilidad financiera (F-Score < 4), que estén infravaloradas, pero encierren crecimiento (PEG < 1); con un histórico de crecimiento en sus resultados (% Tasa Crecimiento en el Ebitda a cinco años elevado).

Si queremos capacidad de recuperación exigiremos al modelo que las empresas tengan un alto retorno sobre sus inversiones (ROIC > 20%). Invertiremos tanto si la empresa es microcap (baja capitalización) como Large Cap (con un capitalización. Añadiremos la condición de que los Activos Netos Corrientes sean positivos pues nos asegura que los Activos Corrientes son mayores que el Pasivo Total lo que nos lleva a una ventaja cualitativa exquisita para su recuperación (NCAVPS/P > 0), teoría que viene de la vieja escuela de value investing de la mano de Benjamin Graham.

El resultado es el siguiente: la rentabilidad del modelo asciende a un 43,92% CAGR (rentabilidad anual media), con un ratio Sharpe del 0.76 (bastante bueno teniendo en cuenta que la volatilidad es alta y proviene del lado positivo, es decir es volátil porque es muy rentable). A una rentabilidad CAGR del 43,92% reinvirtiendo el beneficio, 100.000 euros de inversión inicial se convertirían en 23 millones y medio tras 15 años de inversión gracias al interés compuesto.

Así entendemos que los inversores activistas o de la vieja escuela de value investing hagan fortuna al ritmo que la hacen. Todo cobra sentido. Una de las características de estos inversores es que invierten en porfolios muy concentrados, en palabras de Stanley Druckenmiller: “Diría que el error que comete el 98% de los gestores e inversores de a pie, es que creen que tienen que seguir e invertir en muchos elementos a la vez. Si realmente ves algo interesante, pon una gran cantidad de huevos en la cesta y luego vigila la cesta de forma muy cuidadosa”.

En particular el modelo que hemos estudiado a día de hoy tendría cinco acciones en cartera (ver gráfico): sería una propuesta muy concentrada pero nos ayuda a entender cómo de diferente piensan aquellos inversores que hacen cosas extraordinarias. No siguen la moda, no siguen lo convencional y sin embargo se basan en la teoría que está escrita, explicada y contada desde hace casi cien años cuando el profesor Graham lo explicaba en las clases de Security Analysis en 1922.

Aprender e interiorizar esta estrategia no es fácil, requiere estudio y ganas, pero no es imposible. Lo aconsejable es formarse. Yo mismo participo en cursos a través de zonavalue.com en los que se puede aprender esta forma de aplicar el value investing. Por mi experiencia, animo a profundizar en ellas para que puedan complementar su tradicional buy&hold con operaciones altamente rentables aplicando el más puro value investing.

No obstante, investigar qué hacen realmente los grandes inversores, más allá de lo que ellos mismos nos cuentan; estudiar sus movimientos y descubrir cuáles son las estrategias que utilizan sin hablar de ellas, en silencio, es la clave para obtener en el mercado las mismas rentabilidades que ellos disfrutan.

¿Conocen la película Sabrina con Julia Ormond y Harrison Ford? En el film Sabrina es la hija del chófer de una familia adinerada que finalmente tiene más riqueza de la que aparenta porque su padre se dedicaba a escuchar en el coche las estrategias de inversión que su jefe llevaba a cabo y replicarlas con sus ahorros. Pues esto mismo tenemos que hacer con nuestras inversiones, analizar qué hacen los grandes inversores y replicarlo. Como dice Warren Buffett: no es necesario un coeficiente intelectual elevado para hacerse rico en el mercado, basta simplemente con conocer las claves que nos pueden llevar a ello. Y una de estas claves puede ser copiar las estrategias de quienes ya hicieron fortuna.

*José Iván García es director de inversiones de KAU