Los grandes fondos disminuyen su apoyo a la bolsa española con la crisis catalana

Los gestores aún sobreponderan en octubre la renta variable española pero en menor medida que en septiembre

- Los fondos han incrementado su exposición al mercado al disminuir su liquidez, según la encuesta mensual de Bank of America

- El mayor miedo vuelve a ser que los principales bancos centrales cometan algún error con sus próximas decisiones

Los grandes fondos han sido clave en la evolución de la crisis catalana. Su confianza es decisiva para la cotización de las empresas cotizadas, y varias de ellas sufrieron tras el referéndum ilegal del 1 de octubre por su exposición a Cataluña, lo que incentivó la decisión de muchos empresarios de mudarse.

No en vano, más de tres cuartas partes de la actividad negociadora en la bolsa española corresponde a inversores extranjeros, la mayoría fondos de inversión y fondos de pensiones. Además, tienen en su poder el 43% del valor del conjunto de acciones cotizadas en el Mercado Continuo, según datos de 2016 de Bolsas y Mercados Españoles (BME).

“Muchos de estos inversores, especialmente los más grandes, invierten por tendencias macro y venden y compran en bloque en función de la información que disponen sobre un mercado”, señala un reconocido gestor español a 'Bolsamanía'. Y el ruido político no favorece a que estos gestores depositen su confianza en un activo, ya que suelen huir de la incertidumbre.

Durante las últimas semanas, la crisis catalana ha disparado las dudas entre los inversores. Especialmente en en la semana posterior al 1 de octubre, que desembocó en un éxodo de las sedes sociales de las empresas y los bancos. Algunas de estas decisiones se produjeron tras una combinación de pérdida de clientes y desplomes en bolsa, como se vio especialmente en Banco Sabadell y CaixaBank. El primero se deja un 10% desde el 29 de septiembre y el segundo un 8,5%.

Muchos de estos inversores, especialmente los más grandes, invierten por tendencias macro y venden y compran en bloque en función de la información que disponen sobre un mercado

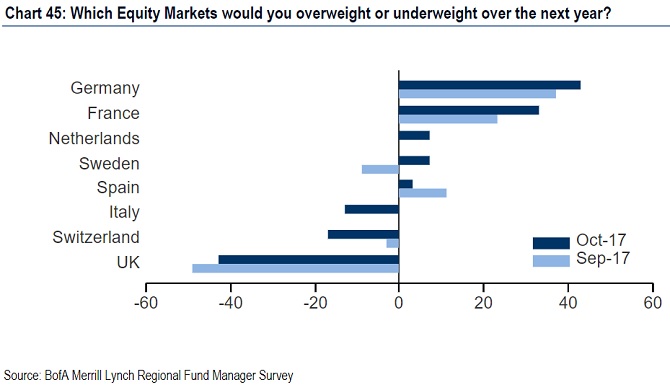

Aun así, los inversores institucionales más importantes del mundo mantienen su confianza en la bolsa española. Pero se ha reducido, según la encuesta mensual de Bank of America Merril Lynch realizada entre el 6 y el 12 de octubre a 207 gestores de todo el mundo con 585.000 millones de dólares bajo gestión. Las preguntas son sobre su exposición a los diferentes activos durante el próximo año y si sobreponderan o infraponderan respecto al peso global. Se cruzan las respuestas para concluir si hay infraponderación neta por parte del mercado o lo contrario, como ocurre en general con la bolsa europea. Y con la española, aunque en septiembre el sesgo era de más del 10% de los encuestados y en octubre apenas un tercio que el mes anterior, lejos del 43% neto en las acciones de la Eurozona.

De esta forma, Alemania consolida su liderazgo, mejorando la visión que tienen los gestores, como ha ocurrido con Francia, en segundo lugar. La renta variable holandesa completa el pódium, mientras que la sueca está en cuarta posición tras un vuelco desde infraponderar hasta sobreponderar por parte del conjunto de estos inversores institucionales. La visión es negativa hacia las bolsas italiana, suiza y, especialmente, la británica.

En cuanto a los riesgos, la incertidumbre sobre Cataluña preocupa a algunos bancos de inversión. Deutsche Bank ha diagnosticado tres problemas inmediatos sobre la economía si continúa el ‘procés’: una bajada de la producción, un descenso de la actividad turística y un posible boicot desde consumidores españoles a productos catalanes que afecte a la demanda. No obstante, el banco alemán mejoró su recomendación sobre la renta variable española ante “un desvanecimiento de los riesgos”.

De hecho, aunque Cataluña está entre las preocupaciones de los gestores internacionales, dista de ser la más importante. En octubre el riesgo más citado por los responsables de los fondos con más patrimonio ha sido la posibilidad de que el Banco Central Europeo (BCE) o la Reserva Federal (Fed) cometan un error con sus políticas monetarias, desbancando así al miedo a que haya una escalada de la tensión con Corea del Norte que citaron en septiembre y por encima de los temores a un crash en renta fija, un problema de liquidez con los ETF o un fuerte frenazo del crecimiento chino. No obstante, como recuerda Myles Bradshaw, director de renta fija global de Amundi, “los mercados ya no dependen tanto de los bancos centrales como años atrás”.

DUDAS SOBRE WALL STREET

Los grandes fondos han aumentado en general su exposición a los mercados financieros. El peso de la liquidez del consenso de estos encuestados ha bajado del 5,8% de hace un año al 4,7% en octubre, lo que supone el dato más reducido en dos años y medio. Asimismo, por primera vez en seis años hay más respuestas en favor de un crecimiento superior a la tendencia -ricitos de oro, ‘goldilocks’- que un estancamiento secular.

Fuera de Europa, el sesgo hacia Wall Street continúa siendo negativo, con una infraponderación neta del 21% que se ha reducido desde el 28% del mes anterior. En emergentes, hay una sobreponderación neta del 41% y en bolsa japonesa del 23%. En cuanto a flujos netos, destacan positivamente bancos y la Bolsa de Tokio, mientras que el sector peor parado es el de ‘utilities’.

Pese a que muchos inversores consideran caros los precios generalizados de las compañías estadounidenses y la infraponderación de los gestores, la inversión más comerciada es la posición alcista en el Nasdaq, por encima de la toma de posiciones en bonos estadounidenses o la exposición al alza en bolsa de la Eurozona y bajista en el dólar.