La banca prevé encarecer la venta de fondos si se cambia el modelo

Los requisitos que incorpora MiFID II impedirían a las entidades cobrar retrocesiones sólo por la venta de fondos en sucursales

- Los Gobiernos nacionales tienen potestad para incorporar más supuestos que ahonden en la protección del inversor exigida por Bruselas

- La asociación Inverco pide que se añada un cuarto supuesto para que los bancos sigan cobrando incentivos e impedir que se la comercialización

Se agota el tiempo. El 1 de enero de 2018 entrará en vigor la normativa MiFID II. Sin embargo, el Ministerio de Economía aún no ha publicado la transposición definitiva de la ley, que tendrá que pasar por el Parlamento, lo que da tiempo aún a las partes afectadas para tratar de que favorezca -o se acomode- a sus intereses.

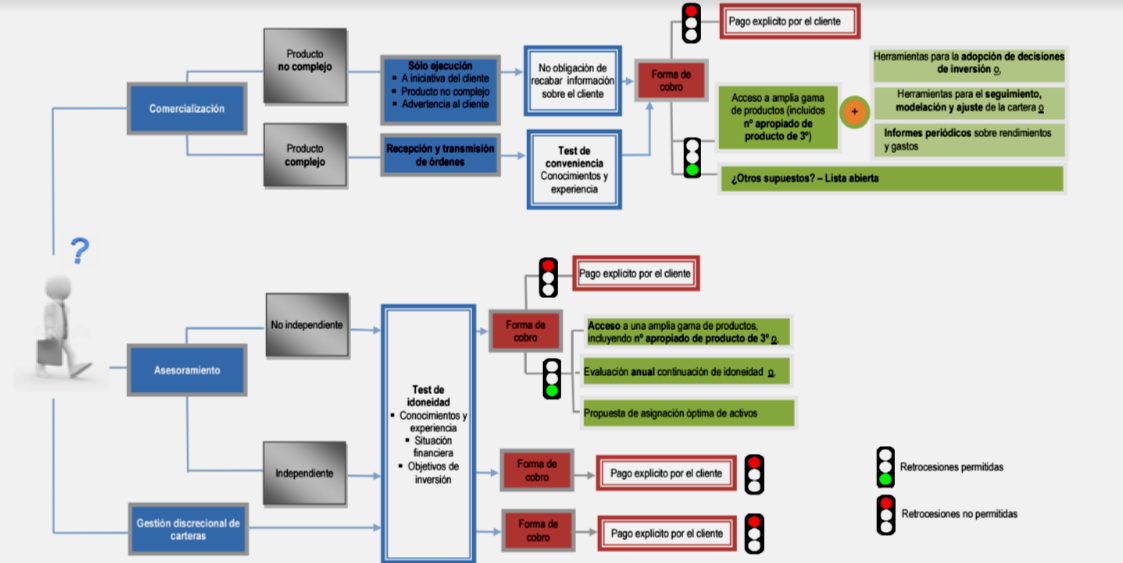

En su caso, la banca tiene claro un objetivo. Seguir cobrando retrocesiones con el modelo actual. Esto es, incentivos por la venta de fondos, algo que cuestiona MiFID II. En esencia, la norma europea establece tres supuestos para recibir parte de la comisión que paga el inversor por el fondo: que el vendedor dé al cliente acceso a un número “apropiado” de instrumentos de terceros; que haya una evaluación anual de los resultados; y que se combine el acceso con herramientas de valor añadido -por ejemplo, información- o con informes periódicos. Y dentro del asesoramiento, sólo podrán obtener incentivos las entidades que se declaren como no independientes, ya que las independientes deberán cobrar explícitamente una comisión y no retrocesiones.

Ninguno de los tres supuestos permitiría a la banca seguir vendiendo fondos en sus sucursales y recibir retrocesiones por ello con el modelo actual. Es decir, se pondría patas arriba al sistema actual, ya que según cálculos de la asociación de gestoras Inverco, el 90% de las compras de fondos se produce a través de comercializadores que, en su mayoría, son entidades de crédito. Es decir, banca tradicional. El otro 10% se divide entre asesoramiento y gestión discrecional de carteras.

Sin embargo, explica Inverco, “al desarrollar esta norma con formato directiva permite a los estados incorporar más supuestos”. La cuarta condición que propone al Ministerio de Economía y Competitividad -tendrá que transponer la directiva en colaboración de la Comisión Nacional del Mercado de Valores (CNMV)- es que haya un pago implícito de parte de la comisión del fondo al vendedor. “Como fabricantes, lo que queremos es que se comercialice nuestro producto”, señala Elisa Rincón, directora general de Inverco. La propuesta está consensuada con la Asociación Española de Banca (AEB) y con la Confederación Española de Cajas de Ahorro (CECA).

Inverco: “Como fabricantes, lo que queremos es que se comercialice nuestro producto”

Este supuesto defiende que la red de oficinas es un valor añadido en sí mismo, teniendo en cuenta que el 80% de los inversores tiene una inversión inferior a los 20.000 euros en fondos y la media es de 28.000 euros, por lo que con estas cifras “serían complicados los números para dotar de asesoramiento. El asesoramiento es lo máximo, lo mínimo es vender el producto”, añade Rincón.

Este supuesto propone que haya un añadido en la fase preventa con “asistencia al cliente durante el proceso de selección de sus inversiones”, señala Inverco, ya sea con una provisión de herramientas automáticas para filtrar los instrumentos disponibles, o información sobre las alternativas que tiene. Tras la venta, la patronal propone que se informe sobre las modificaciones de los instrumentos financieros, se comparen sus resultados con otros similares, y se realicen informes periódicos sobre los costes. “MiFID II hará que haya más transparencia y se especificarán los costes que soporta el inversor, lo que ya de por sí aumentará los costes de los distribuidores”, agrega Ángel Martínez-Aldama, presidente de Inverco.

Inverco alude a que sólo dos de los 28 países de la Unión Europea han adoptado la prohibición de las retrocesiones, Reino Unido y Holanda. Así, estudian el caso británico, en el que hubo un incremento de costes que avisa que se trasladará a España si no se incorpora el supuesto que solicitan. “Aumentará la comisión para el cliente y los bancos preferirán vender en sus 30.000 oficinas otros productos que quizás no son tan transparentes como los fondos de inversión pero que exigen menos información y requisitos, como acciones, bonos o depósitos estructurados”, arguyen en la patronal. "Las amplias redes de distribución que permiten llegar a un conjunto muy amplio de clientes, una red de sucursales con personal formado y herramientas que permiten hacer una selección muy personalizada para cada cliente", agrega en la misma línea José Luis Martínez Campuzano, portavoz de la AEB.

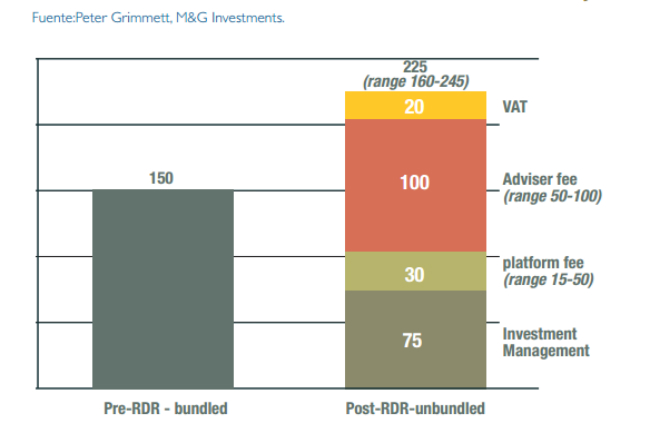

En el ejemplo de Reino Unido, señalan que para un fondo típico con una comisión total para el cliente del 1,5%, tras la reforma que prohibió las retrocesiones se elevó hasta una horquilla entre el 1,6% y el 2,25%. Este aumento se debió a que la comisión de la gestora se queda en el 0,75%, pero a esto hay que añadir entre un 15% y un 30% por la plataforma, entre un 0,5% y 1% por asesoramiento, y un 20% en impuestos.

PREOCUPACIÓN DE LAS GESTORAS

Morningstar: "El cambio que provocará en el sector MiFID II no será muy grande en la industria si se permite el uso de retrocesiones declarándose como asesor no independiente"

Preguntado sobre si hay un consenso entre las gestoras -tanto de bancos como independientes- acerca de impedir un brusco cambio en el modelo de venta de fondos, Martínez-Aldama señala que lo que constatan es que “las gestoras quieren que por fin se establezcan las reglas de juego”. La previsión de la asociación es que se conozca la transposición a finales junio. En su momento, el objetivo es que se hubiera publicado el 3 de este mes.

Fuentes de la industria dudan que el supuesto que propone Inverco pueda considerarse “un valor añadido que legitime el cobro de retrocesiones en el marco de MiFID II”. Desde Morningstar, ponen el énfasis en la prohibición de estos incentivos para el desarrollo de la industria. De hecho, aunque Inverco y la banca no consigan que Economía incorpore el cuarto supuesto, “el cambio que provocará en el sector MiFID II no será muy grande en la industria si se permite el uso de retrocesiones declarándose como asesor no independiente”, opina Javier Sáenz de Cenzano, director de análisis de Morningstar para EMEA, en una entrevista con ‘Bolsamanía’.

Un estudio de EFPA y el Instituto de Estudios Bursátiles (IEB) coincide con el diagnóstico de Inverco al analizar el impacto de la normativa RDR en Reino Unido, que eliminó la posibilidad de retroceder comisiones al vendedor, según datos de Peter Grimmett, de M&G. “En la actual distribución de las comisiones se observa un encarecimiento global del coste para el cliente”, refleja el informe (ver gráfico).