Telefónica está barata tras un año 'horribilis': ¿es momento de comprar?

Al atractivo del precio deben sumarse catalizadores que reactiven su cotización

- Los expertos contemplan la venta parcial de Telxius u O2 tras el fiasco de 2016

- La evolución de la libra y el real brasileño tenderá a estabilizarse, aunque ahora surge el problema del peso mexicano

- El dividendo seguirá siendo un reclamo para invertir en la operadora, a pesar del recorte anunciado el año pasado

Telefónica está barata, como los bancos. La operadora tuvo un 2016 complicado (-6,25% en el acumulado del año) marcado por sus intentos por reducir deuda, que le llevaron a recortar el dividendo y a sus proyectos fallidos por sacar a bolsa Telxius y vender O2. Además, sus cuentas se vieron afectadas por la caída de las divisas, especialmente la brasileña y la británica. Después de este mal año, su precio la ha convertido en una opción atractiva, pero la cuestión es si se existen catalizadores en el horizonte que permitan que entrar ahora en Telefónica sea realmente interesante.

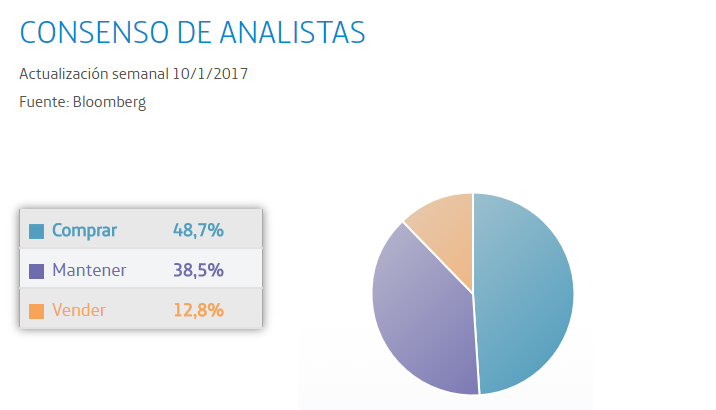

Si se acude a la opinión del consenso de analistas, el veredicto es claro: Telefónica es compra. Según Bloomberg, casi el 50% de las 37 casas de análisis que cubren el título recomienda comprar sus títulos, mientras que es mantener para el 38,5% y vender para el 12,8% restante. "Está infravalorada", recalca Sara Carbonell, experta de CMC Markets. Telefónica cotiza a 5,5 veces EV/EBITDA (valor de la empresa frente a los beneficios brutos), mientras que la media del sector es algo más alta (6 veces). Además, su PER (valor de mercado de la empresa frente a beneficio) también ofrece descuento respecto al del sector 'telecos' (12,43 veces frente a la media del sector de 25 veces).

HACEN FALTA CATALIZADORES

Telefónica ha empezado el año moviéndose con ganas en bolsa, con subidas acumuladas en estas dos primeras semanas de 2016 que se acercan el 4% (3,80%). Sin embargo, hacen falta catalizadores que se sumen al bajo precio y propicien un buen año para la operadora. "El mejor 'driver' sería una venta parcial de Telxius o de la filial en Reino Unido (O2)", señalan desde GVC Gaesco Beka. La operadora ya ha reconocido que está preparada para llevar a cabo una colocación parcial. "No tiene por qué ser a través de una salida a bolsa", explica Juan José Fernández-Figares, director de análisis de Link Securities.

O2 y Telxius siguen en la agenda de Telefónica para este año. Podrían verse colocaciones parciales tras los fiascos de 2016

Telefónica empezaba 2016 con el fiasco del veto de Bruselas a la venta de O2 a Hutchison por motivos de competencia -una operación con la que la operadora pensaba recibir 13.735 millones- y lo terminaba con la decepción del fracaso de la salida a bolsa de su filial de infraestructuras, Telxius. La compañía decidió no seguir adelante con la operación por no considerar "adecuada" la valoración de la compañía implícita en las órdenes de compra.

La estabilización de las divisas será otro factor positivo para la evolución de la operadora, especialmente de las británicas y brasileñas, por la exposición del negocio de Telefónica a ambos países. Fernández-Figares ve factible que ocurra, lo que propiciaría que la compañía cumpliera con las expectativas del consenso en sus resultados (presenta sus cuentas de 2016 el próximo 23 de febrero) y que la acción recuperara algo de terreno. El problema en este ámbito viene de la mano de México, donde se ha pasado "de una situación ideal a un nuevo riesgo", precisan desde GVC Gaesco Beka. La liberalización del sector en México permitió que Telefónica ganara cuota en el país y favoreció un incremento del margen del 19% al 27% entre 2013 y 2015.

Sin embargo, el año pasado se abrió una guerra de precios que erosionó el margen. Además, el peso mexicano no para de marcar mínimos históricos tras la victoria de Donald Trump, lo que a su vez afecta a la posible colocación de Telefónica México, que también está sobre la mesa, aunque como una posibilidad más remota.

SIEMPRE LA DEUDA... Y EL DIVIDENDO

La sombra de la deuda va a seguir pesando en este 2017, de ahí que la compañía no ceje en su empeño por reducirla. Los expertos de GVC Gaesco Beka esperan que Telefónica cierre 2017 con una deuda neta respecto al EBITDA de "3 veces o menos", frente a las 3,2 veces de 2015. La empresa abandonó su objetivo de reducir el nivel de deuda hasta 2,35 veces, lo que le costó que Moody's recortara su calificación el pasado mes de noviembre hasta 'Baa3', sólo un escalón por encima del 'bono basura' (aunque las otras dos agencias la mantienen a dos escalones de este nivel).

La deuda seguirá preocupando, aunque no se espera que vuelva a tocarse el dividendo mientras continúa la estrategia de desinversiones

"El problema de Telefónica no está sólo en que el FFO (flujo de operaciones) frente a la deuda supere el 20%, sino en el ratio RCF (flujo de caja retenido)/deuda, que no llega al 10% y que no se ha corregido mucho con la reducción del dividendo", señalan desde GVC Gaesco Beka.

Aunque los expertos coinciden a la hora de valorar como acertada la decisión de Telefónica de recortar el dividendo, también creen que el ahorro de caja por esta reducción es escaso, y esa es la razón por la que es tan importante que la operadora continúe con sus planes de desinversión. "Aunque se ha reducido algo, (el endeudamiento) sigue siendo muy elevado", recalca Carbonell.

Mientras tanto, no se espera el anuncio de más rebajas en el dividendo este año. En 2016 la operadora rebajó el dividendo para 2016 y 2017 hasta 0,55 euros por acción y 0,40 euros por acción, respectivamente, frente a los 0,75 euros previos. Este año, Telefónica abonará 0,20 en efectivo en el segundo trimestre de 2017 (como segundo pago del dividendo de 2016) y otros 0,20 euros en el cuatro trimestre de 2017 (como primer pago del dividendo de 2017). A pesar de esta rebaja, el dividendo que ofrece la operadora sigue siendo un reclamo, puesto que permanece en una rentabilidad por dividendo próxima al 6%. "Aún es atractivo, aunque es verdad que reduce su atractivo frente a opciones como Endesa", añaden desde GVC Gaesco.

SU GRÁFICO TAMBIÉN NECESITA BUENAS NOTICIAS

Hacen falta buenas noticias para que Telefónica 'purgue' el mal año que acaba de dejar atrás y también para que su gráfico cambie, algo que no hará hasta que supere los 9,40 euros (actualmente cotiza en 9,19 euros). La compañía no ha parado de construir máximos y mínimos decrecientes desde agosto de 2015 y su tendencia es claramente bajista.

"Para que podamos ver que algo diferente está pasando en los títulos de la operadora le exigiremos al precio que, al menos, nos dibuje un máximo creciente, y para ello necesita saltar por encima de la resistencia que presenta en los 9,40 euros", recalcan los analistas de Bolsamanía.