S&P: la tasa nuclear que se cobra a las eléctricas aumentará a 8 euros/MWh

La agencia anticipa un impacto "significativo" en el margen de Ebitda de las centrales

La diversificación de activos de Iberdrola, Endesa y Naturgy les protege de la incertidumbre

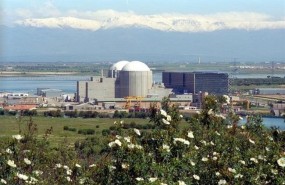

La agencia de calificación S&P ve "muy probable" que la tasa nuclear que cobra la Empresa Nacional de Residuos Radiactivos (Enresa) a las compañías con centrales nucleares se incremente desde los 6,69 euros actuales por megavatio hora (MWh) hasta los 8 euros/MWh, lo que estima más probable, y 19 euros MWh para hacer frente al cierre de plantas.

Cuando se cierra una planta nuclear, su propiedad se transfiere a Enresa, que es la responsable de su cierre definitivo y se encarga del almacenamiento y tratamiento de los residuos nucleares. Enresa se financia a través de un fondo creado para financiar el Plan General de Residuos Nucleares.

S&P entiende que el aumento de la tasa que recauda Enresa podría situar la misma entre 8 euros/MWh y 19 euros/MWh, dependiendo del escenario, pero considera más probable que sean 8 euros/MWh, lo que podría reducir significativamente el margen de Ebitda (resultado bruto de explotación) de las plantas de energía nuclear españolas, que son propiedad de Endesa, Iberdrola, Naturgy y EDP. La energía nuclear genera cada año entre un 20% y un 22% de la energía que se consume en España, recuerda S&P.

A finales de 2017, el fondo de Enresa contaba con 5.300 millones de euros y el coste de desmantelar los siete reactores de las cinco centrales nucleares en activo se estimaba en entre 9.700 y 14.300 millones de euros. El Gobierno pretende realizar un cierre ordenado de las centrales nucleares entre 2025 y 2035.

El plazo de amortización de los activos y el coste del desmantelamiento son dos de los factores que han enfrentado a las propietarias a la hora de fijar los cierres. La agencia de calificación considera que el plan propuesto para el cierre nuclear "incrementa la visibilidad", pero "mantiene incertidumbres, incluida la referente a la rentabilidad de las plantas y la inversión que tendrán que hacer las empresas para mantenerlas operativas", indica en su informe.

"Es poco probable que la propuesta tenga impacto crediticio sobre Iberdrola, Endesa y Naturgy debido a la base de activos altamente diversificada", apunta. Además, debido a la gradualidad de la desconexión, "las plantas de ciclo combinado que están subutilizadas en España no verán alivio en el corto plazo, lo que hace necesario un esquema de remuneración más estable, pero esto no afectará al crecimiento de las energías renovables", sostiene Gonzalo Cantabrana, analista de S&P.