Siemens Gamesa se dispara tras unas cifras que cumplen en ventas pero fallan en márgenes

La compañía ha ganado 18 millones en el primer trimestre fiscal y ha incrementado sus ventas un 6%

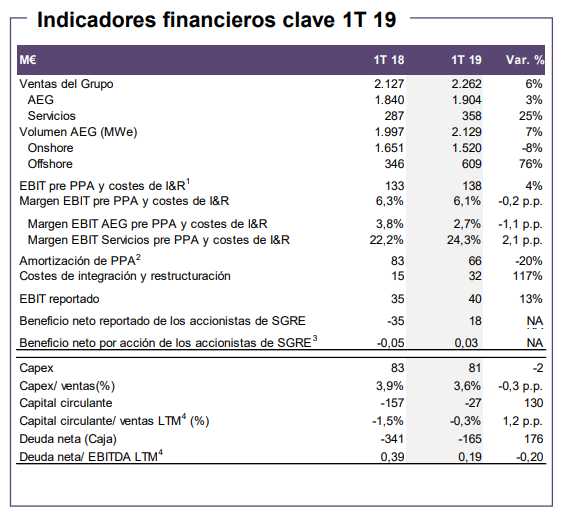

Siemens Gamesa ganó 18 millones de euros en su primer trimestre fiscal frente a las pérdidas de 35 millones del mismo periodo de 2018. El consenso de FactSet esperaba un beneficio de 25 millones de euros. Ante estas cuentas, las acciones de la compañía se han disparado un 13% y ha cerrado como el valor más alcista del Ibex.

Noticia relacionada

Zozobra de los inversores ante los resultados de Siemens GamesaLa compañía ha explicado que el beneficio neto reportado incluye un gasto financiero neto de 13,6 millones de euros (13,2 millones el primer trimestre de 2018); gastos por impuestos de 8 millones de euros (56 millones en el primer trimestre de 2018 debido al impacto puntual de la reforma fiscal de EEUU); e impacto del PPA (contratos a largo plazo) en la amortización del valor razonable de los intangibles y de los costes de reestructuración e integración, netos de impuestos, por 70 millones de euros (71 en el primer trimestre de 2018).

En los tres primeros meses del año, la compañía ha incrementado sus ventas un 6% frente al mismo periodo del año anterior, hasta alcanzar los 2.262 millones de euros, impulsadas por los negocios de energía eólica marina ('offshore') y de servicios. Asimismo, el volumen de ventas de aerogeneradores ha aumentado un 7%, situándose en 2.129 MWe, gracias a la contribución del negocio 'offshore' con 609 MWe vendidos (+76% interanual).

El EBIT pre PPA, costes de integración y reestructuración ha sido de 138 millones (+4% interanual) y el EBIT reportado de 40 millones (+13% interanual). El margen EBIT se situó en el 6,1%, -0,2 puntos porcentuales frente al margen del mismo trimestre del año anterior, debido a los precios más bajos en la cartera de pedidos de 2018 y a la menor actividad de ventas en el negocio de aerogeneradores 'onshore' y compensado parcialmente por las sinergias de la integración, las medidas de productividad y la fuerte actividad en el negocio 'offshore' y en servicios.

La posición de caja neta es de 165 millones.

ACTIVIDAD COMERCIAL

Siemens Gamesa ha registrado una entrada de pedidos de 11.500 millones de euros en los últimos doce meses (+3% interanual), impulsada sobre todo por el aumento del 28% de los pedidos en el negocio 'onshore' (6.800 millones). En el primer trimestre, la entrada de pedidos ha sido de 2.500 millones, con un "sólido" desempeño de negocio de aerogeneradores terrestres (1.800 millones, +7% interanual), según ha expresado la compañía.

Noticia relacionada

Siemens Gamesa y la 'espada de Damocles' del hueco alcista de los 10 eurosLa cartera de pedidos asciende así hasta 23.000 millones (+8% interanual), de los que 15.700 millones son pedidos que se materializarán después del ejercicio fiscal 2019. "Esto supone una mayor visibilidad de crecimiento futuro y permite cubrir el 92% de las ventas establecidas para este año fiscal", ha señalado Siemens Gamesa.

Las perspectivas del negocio eólico se mantienen "sólidas". La compañía prevé que las instalaciones globales alcancen previsiblemente los 72 GW anuales en 2025, lo que supone un crecimiento acumulado del 5%. En el caso del negocio eólico marino el incremento acumulado será del 27%, pasando de instalar 2 GW anuales en 2018 hasta los 12 GW en 2025.

¿QUÉ OPINAN LOS ANALISTAS DE ESTAS CUENTAS?

Como viene siendo habitual cuando publica cifras, Siemens Gamesa se está comportando de forma muy volátil este martes (ha abierto con alzas del 2%, luego ha pasado a caer un 2,5%, después ha vuelto a positivo y ahora se dispara un 9%). Los analistas señalan que estas cuentas han superado lo previsto a nivel ventas mientras que se han quedado sensiblemente por debajo a nivel de márgenes explotación y beneficio neto.

"La acogida de las cuentas podría ser negativa pero se aprovecharán los recortes para comprar", señalan los expertos

Desde Renta 4 destacan la "fuerte entrada de pedidos" en el trimestre, subrayando el hecho de que la cartera cubra ya el 92% de las ventas previstas de 2019. Sin embargo, el EBIT se habría situado por debajo de las expectativas. "Tras un EBIT un 12% por debajo de las expectativas de mercado, creemos que la acogida por parte del mercado podría ser negativa pese a la confirmación de la guía y la elevada cobertura de ventas 2019. No obstante, creemos que los recortes en el valor podrían ser aprovechados para tomar posiciones de cara al largo plazo", apuntan estos expertos.

Los analistas de Bankinter, por su parte, destacan que las cifras han sido más débiles de lo esperado en márgenes en el trimestre, aunque en positivo subrayan el hecho de que Siemens Gamesa haya mantenido la guía para el año: ventas entre 10.000 y 11.000 millones, con un margen EBIT entre el 7% y el 8,5%.