Saracho aprovecha el ruido de OPAs en Popular para acelerar la venta de activos y culminar su nuevo consejo

El plan de Saracho sigue en curso: Los mandatos de venta sobre TotalBank y Wizink están a punto de culminar tras la salida de Merlin y la antigua financiera del Pastor

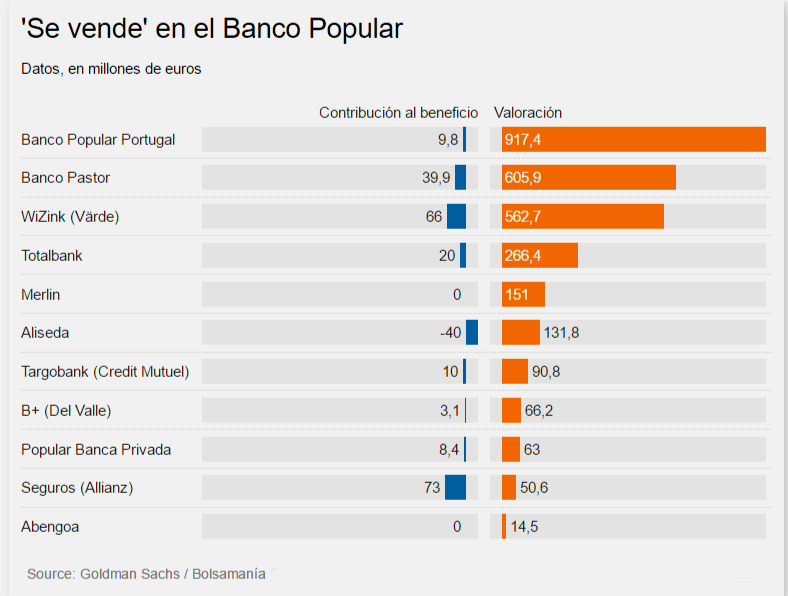

- Popular ha puesto precio a Banco Pastor y Portugal en 1.500 millones

- La cotización del banco no se estabiliza y cae un 20% con Saracho al frente

Mientra continúa el ruido de OPAs sobre Popular, el plan del presidente Emilio Saracho va por otros caminos: la entidad mantiene que los mandatos de venta sobre TotalBank y Wizink están a punto de culminar tras la salida de Merlin Properties o la antigua financiera del Pastor. Pero el Popular también ha puesto precio a Banco Pastor y Portugal, que forman parte de una cartera, ya sin Merlin, de 10 activos a la venta valorados en 2.850 millones de euros.

Saracho entró para poner orden en el consejo de administración de Popular, estabilizar el banco y liderar una reestructuración de su negocio después del fracaso del breve liderazgo de Pedro Larena, consejero delegado con Ángel Ron. En su primera misión ha actuado con manu militari en la renovación del órgano de gobierno. En la estabilización de la entidad ha tenido problemas con la pérdida de depósitos de clientes -del 12% entre noviembre y enero, según datos de la AEB- y en la reestructuración va paso a paso. Desde Popular mantienen que todas las opciones siguen abiertas para el futuro de Popular pese a al ruido de candidatos a comprar la entidad. Oficialmente, el banco no ha confirmado qué tipo de ofertas “de tanteo” le han llegado o el número de ellas. Ningún banco ha confirmado que haya ofertado.

Las entradas y salidas del consejo se elevan a media docena desde que el nuevo presidente tomó las riendas virtuales tras el cese en diferido de Ángel Ron. La dos últimas incorporaciones se oficializaron el jueves con el fichaje como consejero independiente de José Barreiro, exjefe de mercados en BBVA durante años, y Joaquín Hervada como secretario.

También se confirmó la baja de Francisco Aparicio Valls, ya exsecretario y exconsejero, según el registro de CNMV. Valls ha protagonizado un duro pulso con Saracho en la última semana después que desmintiese al supervisor el inicio de un proceso de “venta urgente” o el “riesgo de quiebra” de la entidad, mientras, a la vez, Saracho admitía en una entrevista con El Confidencial la apertura de la recepción de ofertas por la entidad.

SARACHO'S STYLE

La cotización del Popular se desplomado un 20% desde que Saracho fue proclamado presidente del banco el 20 de febrero. Desde entonces, el presidente ha nombrado al exKutxa Ignacio Sánchez Asiain como nuevo consejero delegado y cesado a Larena; ha relevado al director financiero Francisco Sancha por Miguel Escrig, que venía de Telefónica, al tiempo que se ha rodeado en el consejo de veteranos pesos pesados como Vitalino Nafría (exMetrovacesa), Carlos González (exDeloitte) y Antonio González-Adalid (exEnagás), entre otros. El objetivo de estos cambios es crear un consejo de máximo nivel para recuperar la credibilidad y el prestigio perdido en la escena bancaria.

PROVISIONES INSUFICIENTES

El plan del nuevo presidente sigue vigente desde la última Junta de Accionistas de abril. Popular debe vender activos para poder acudir de nuevo al mercado y ampliar capital, Saracho dixit. Los activos problemáticos del Popular ascienden a más de 30.000 millones de euros y su tasa de cobertura sobre créditos dudosos todavía está en fase de análisis. “La falta de tracción al principio del trimestre llevó a mayores entradas brutas de dudosos en enero y febrero que en marzo”, explicó Sánchez Asiain a mediados de abril

“La posible insuficiencia de provisiones de 160 millones de euros asociada a garantías de dudosos, inicialmente estimada estadísticamente, y la cartera de dudosos de 145 millones (neto de provisiones) en relación a un posible no reconocimiento de las garantías, están ambas siendo analizadas”, explicó la entidad sobre la financiación concedida a empleados y empresarios para la compra de acciones en la última ampliación de 2.500 millones de euros. Según el Popular, el resultado de este análisis se conocerá antes del 30 de junio.

En concreto, Popular concedió financiación a 17 personas para la compra de acciones en la ampliación de 2016, de las que 3 pignoraron el propio valor de la inversión como garantía. Por ello la posible vinculación de la financiación y la compra de acciones ha requerido un proceso específico. Para muchos de ellos, la mayoría empleados del banco, aquella operación se ha convertido en una ruina latente y pronto se convertirá en real sea cual sea el camino que tome la dirección de Popular. Si se amplía capital porque habrá una drástica dilución, mientras que si se vende Popular a otra entidad porque deberían ofrecer una prima del 100% para recuperar los precios de la última ampliación (1,25 euros).