NH, OHL, Cellnex y Almirall, en la lista de 'potenciales ventas' de Morgan

Los cuatro valores aparecen entre las 61 compañías que figuran en el 'Sellers' Compendium' del banco

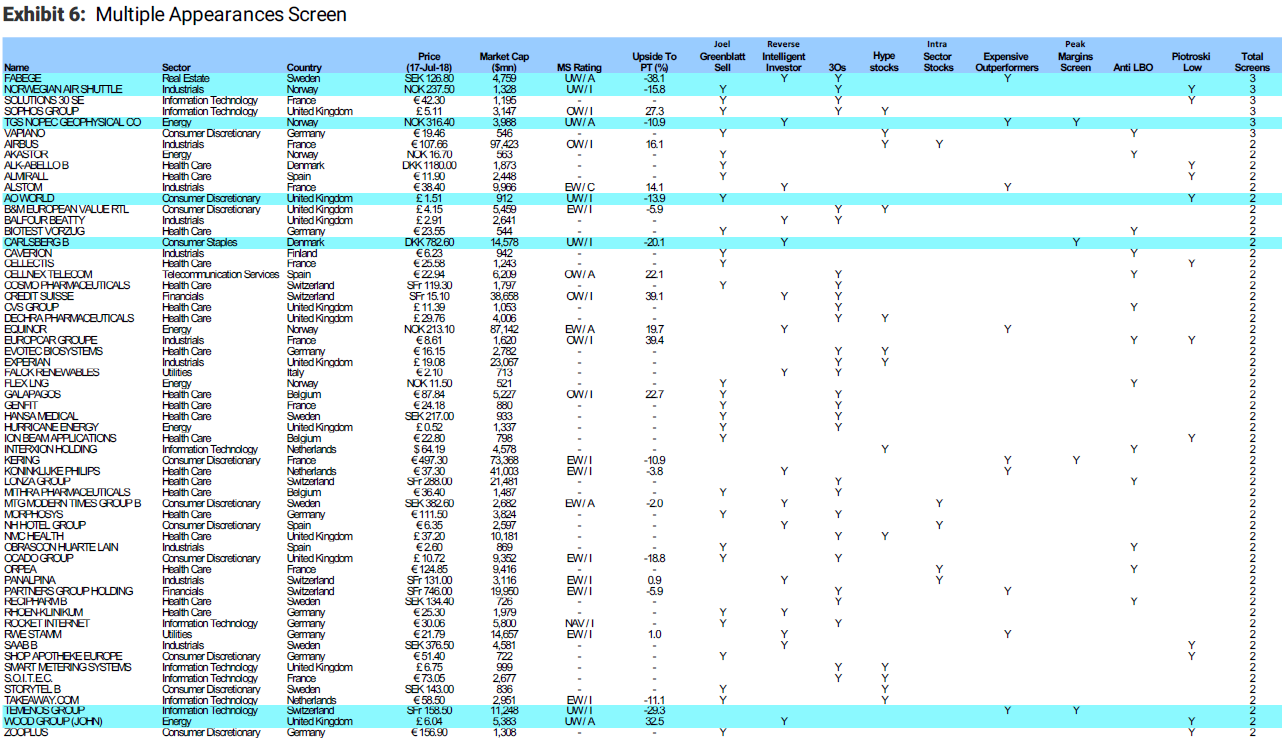

Los expertos de Morgan Stanley han publicado un informe titulado 'Sellers' Compendium' ('Compendio de vendedores') en el que incluyen a aquellas compañías que se consideran potencialmente vendibles por haber aparecido dos veces o más en sus programas de búsqueda diseñados para rastrear aquellas empresas que podrían comportarse mal. Estos programas, según explican desde Morgan, se basan en métricas cuantitativas y sus resultados se emplean como punto de partida para seguir investigando sobre dichas compañías.

La lista incluye en esta ocasión a 61 empresas entre las cuales figuran cuatro españolas: NH Hotel Group, OHL, Cellnex y Almirall. Entre las 57 compañías restantes se encuentran Airbus, Alstom, Credit Suisse o Saab, entre otras. Cabe destacar que en este último informe no figura recomendación alguna de Morgan sobre NH, OHL o Almirall, mientras que estos analistas aconsejan 'sobreponderar' Cellnex.

"Desde una perspectiva sectorial, la ponderación (en esta lista) del sector Defensivo ha aumentado bastante en el último trimestre, pero esto se debe fundamentalmente a la presencia de empresas de Cuidados de Salud, cuya ponderación alcanzó máximos históricos. El resto de sectores Defensivos realmente están por debajo de la ponderación media en nuestras pantallas", explican los expertos de Morgan. Por su parte, la presencia del sector financiero registró la mayor caída en la lista de 'Sellers' Compendium', añaden estos analistas.

En este sentido, los expertos de Morgan Stanley reconocen que la estrategia de un posicionamiento defensivo en renta variable europea cada vez cobra más fuerza en sus planteamientos. "La renta variable europea se ha ido deteriorando. Recientemente hemos bajado nuestro objetivo para el índice MSCI Europa a 1.540 (un 4% a la baja). Hemos mantenido inalterados nuestros objetivos en materia de beneficios y continuamos viendo un crecimiento sólido del 9% en el beneficio por acción en Europa este año. Sin embargo, recortamos nuestras estimaciones de PE a 13,1 veces, que está en línea con el nivel medio a largo plazo", advierten desde Morgan.

No obstante, estos analistas añaden que los datos económicos sugieren que es demasiado pronto para hacer una rotación defensiva total, pero reiteran que el contexto para un posicionamiento defensivo es cada vez más propicio.

LOS ÚLTIMOS MOVIMIENTOS

Los expertos de Morgan Stanley elevaron recientemente su recomendación sobre las 'utilities' y el sector Farmacéutico hasta 'igual que el mercado'. "Empezamos a posicionarnos de forma más defensiva en mayo, cuando elevamos Reino Unido (que tiene un mayor peso en los sectores Defensivos) y también movimos nuestro posicionamiento sectorial hasta un sesgo más defensivo", explican desde el banco de inversión. "Elevamos 'utilities' hasta 'sobreponderar' (desde 'igual que el mercado') dado que las valoraciones son bastante bajas, el impulso del beneficio por acción es bastante bueno y nuestros analistas esperan que aumente su sesgo defensivo en el futuro. En cuanto al sector Farmacéutico, lo actualizamos hasta 'igual que el mercado' desde 'infraponderar'", añaden estos analistas.

Sin embargo, precisan que sus recomendaciones sectoriales no son totalmente defensivas. "Todavía nos gusta la energía (...) y pensamos que el sector Financiero sigue estando muy sobrevendido y barato", señalan desde Morgan. Sin embargo, los valores cíclicos les parecen vulnerables dado "el continuo apalancamiento de la curva de rendimiento y las ricas valoraciones".