Los tres atractivos de Abertis para Florentino Pérez

La compañía ha presentado ante la CNMV los motivos por los que le interesa adquirir la concesionaria

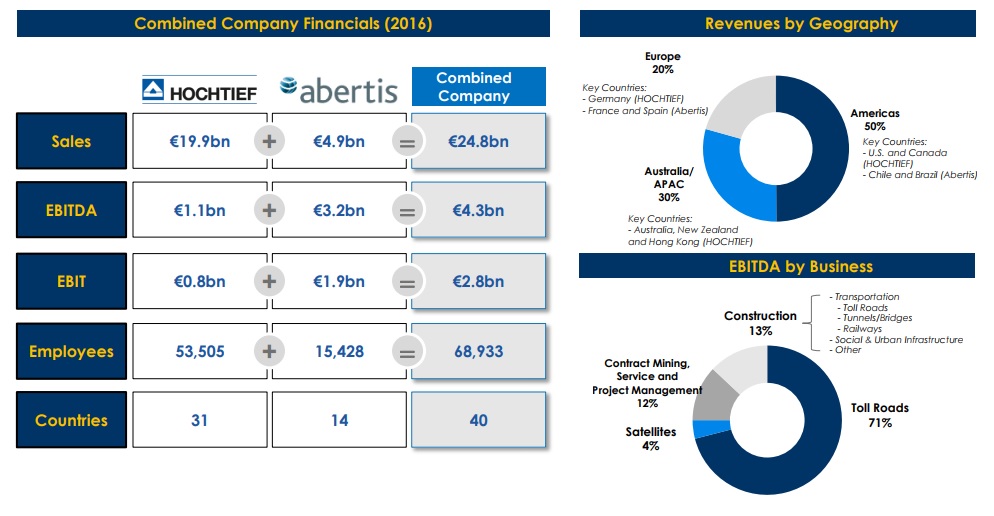

- Además, ha indicado que con esta unión lograría una compañía que facturía 24.800 millones de euros

Abertis le interesa a ACS. Eso parece haber quedado claro después de presentar una oferta 18.580 millones de euros el pasado miércoles a través de su filial alemana Hochtief. Una propuesta que supera la valoración del mercado. La duda era conocer qué ve la constructora que dirigen Florentino Pérez y Marcelino Fernández en la concesionaria. Y este viernes lo ha desvelado.

ACS ha remitido a la Comisión Nacional del Mercado de Valores (CNMV) la presentación a los analistas de la Oferta Pública de Adquisición (OPA) sobre Abertis, donde desgrana los motivos por los que Abertis resulta atractivo para la compañía. La compañía explica de esta manera el cambio de su perfil de negocio, como ya hicieran otras constructoras como Ferrovial, con autopistas, o Vinci, también con autopistas. En concreto, la compañía argumenta este interés por la concesionaria por tres motivos para esta operación:

1. Fortalece la estructura del capital: La compañía indica en su presentación que la incorporación de Abertis incrementa el patrimonio neto en 4.100 millones de euros una vez que la participación de Hochtief se contabilice bajo el método de participación y se ajuste al del valor de mercado. Además destaca que la operación "optimiza la estructura de capital de la compañía desconsolidando 12.000 millones de euros del pasivo y manteniene el rating de inversión".

2. Reducción del riesgo: ACS apunta que con esta operación reduce el perfil de riesgo de los flujos de efectivo y aumenta la visibilidad a largo plazo. Además en este informe apunta que con la incorporación de Abertis "el flujo de caja permite mayores opciones en el despliegue de efectivo", destacan.

3. Aumento del beneficio para los accionistas: La contribución adicional de Hochtief a los ingresos netos de ACS dará como resultado un aumento del beneficio por acción. Las estimaciones que hace la constructora apunta a un incremento del 39,3% en 2017 y de entre el 25-35% en los próximos años.

24.800 MILLONES DE FACTURACIÓN

ACS también ha desvelado sus estimaciones totales de las sinergias que se generarían con la unión de Hochtief y Abertis. Su facturación alcanzaría los 24.800 millones. El 50% de sus ingresos se producirían en América, principalmente, Estados Unidos, Cánada, Chile y Brasil. Por otro lado, un 30% de su facturación tendría como origen Australia, Nueva Zelanda y Hong Kong. Por último, Europa tendría un peso del 20% en los ingresos de la nueva compañía, con España, Alemania y Francia como principales países.

El resultado bruto de explotación (Ebitda) alcanzaría los 4.300 millones de euros. Esta cifra se desglosaría en un 71% con el beneficio de la gestión de la autopistas, un 13% en la construcción, un 12% en contratos de minería, servicio y gestión de proyectos y, por último, un 4% en en la gestión de satélites. El resultado neto de explotación (Ebit) sería de 2.800 millones. La nueva compañía tendría una plantilla de 68.933 trabajadores y estaría presente en 40 países.