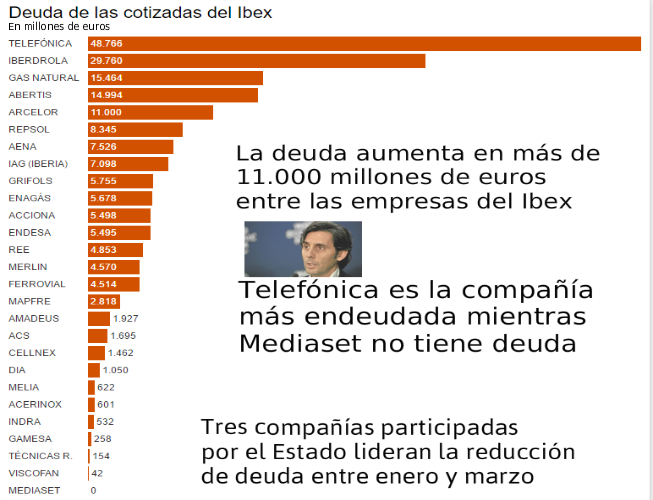

Las empresas del Ibex aumentan su deuda en 11.000 millones de euros

El apalancamiento de las 27 cotizadas (sin bancos ni Inditex) es de 190.000 millones tras el primer trimestre

- La cifra se ha incrementado un 6% respecto al endeudamiento acumulado al cierre de diciembre

- Un total de 18 compañías han elevado su apalancamiento frente a siete que mejoran su posición financiera

El entorno favorable de mejoría de los resultados y tipos bajos está abonando el terreno para que las empresas aumenten su nivel de endeudamiento. Las cotizadas del Ibex -sin contar los bancos y a Inditex, con otro calendario fiscal- han incrementado su deuda en el primer trimestre en un 6% hasta superar los 190.000 millones de euros.

Esta evolución supone un incremento en los tres primeros meses del año de más de 11.400 millones de euros, según las cifras trimestrales de las grandes compañías cotizadas españolas, frente a los 179.000 millones con los que terminó diciembre el conjunto de las 27 empresas que componen el principal índice de la Bolsa de Madrid junto a las entidades financieras y a Inditex.

Las mismas compañías obtuvieron un beneficio de 5.800 millones de euros -un 38% más que el año anterior-, con una cifra de 97.000 millones en ingresos y de 33.000 millones de resultado operativo (Ebitda) en el primer trimestre. La ratio de apalancamiento respecto al Ebitda (si se multiplica esta variable del primer trimestre por cuatro) asciende hasta las 2,85 veces.

El crecimiento de la actividad y el entorno de política ultraexpansiva del Banco Central Europeo (BCE) construyen un entorno benigno para acudir al mercado, a pesar del repunte de tipos en la segunda mitad de 2016. Un ejemplo de ello es Telefónica, la compañía de la bolsa española más endeudada con cerca de 49.000 millones de apalancamiento. La firma ha aprovechado el momento para “reforzar la posición de liquidez, refinanciar los vencimientos de deuda y extender los vencimientos”, explica la ‘teleco’ en su presentación de resultados, en la que destaca el “entorno de tipos muy bajos”.

La empresa presidida por José María Álvarez-Pallete ha aumentado su deuda en 171 millones o en un 0,3%, aunque cae en 12 meses en 1.425 millones, un 3% interanual menos. En el mismo periodo, los gastos financieros netos del trimestre han disminuido en un 32% hasta los 449 millones de euros, “fundamentalmente por la reducción del coste de la deuda, gracias a la refinanciación en divisas europeas”, señala Telefónica.

MAPFRE, GRIFOLS Y ACS LIDERAN EL CRECIMIENTO DE LA DEUDA

Mapfre es la empresa que más incrementa su endeudamiento en el primer trimestre del año en el selectivo español, sin contar Inditex ni los bancos. La aseguradora ha aumentado en los primeros tres meses un 58,8% su deuda, hasta los 2.818 millones de euros. El principal motivo de este aumento ha sido la emisión en títulos de deuda subordinada que realizó la compañía por importe de 600 millones.

Tras la aseguradora se encuentra Grifols, con un aumento del 42,2% de su deuda desde enero hasta marzo de 2017. La deuda financiera neta de la farmacéutica se ha situado en 5.754 millones de euros, incluyendo los 1.535 millones de euros de financiación para la compra de la unidad de diagnóstico transfusional por tecnología NAT de Hologic.

ACS se sitúa en tercer lugar con un aumento del 39,6% de su deuda en el primer trimestre. La constructora que preside Florentino Pérez ha aumentado su deuda hasta los 1.695 millones de euros. No obstante, en la comparativa interanual la compañía ha logrado rebajar un 55,9% su deuda.

EL ESTADO REDUCE LASTRE

Las tres compañías que más han recortado su deuda en este primer trimestre cuentan con accionariado del Estado. IAG lidera el Ibex 35 en la rebaja de deuda. El holding de aerolíneas, con un 2,46% del accionario controlado por la administración a través de SEPI, ha reducido su deuda en los tres primeros meses de 2017 en 1.061 millones de euros, un 13% menos, hasta 7.098 millones de euros. Aena también ha apostado por soltar lastre. La gestora aeroportuaria, con un 51% de su accionariado en manos del Estado a través de Enaire, ha disminuido su deuda un 6,4% en los primeros tres meses del año, hasta los 8.928,8 millones de euros.

Red Eléctrica también ha protagonizado un quita de deuda en el primer trimestre de 2017. La empresa, en la que el Estado controla un 20% del accionariado, ha recortado un 2% su endeudamiento hasta situarse en los 4.852,7 millones el 31 de marzo de 2017, desde los 4.949 millones que registró a finales de 2016.

ENTORNO FAVORABLE PARA LA DEUDA

La política ultraexpansiva del BCE condiciona las decisiones empresariales sobre deuda. Los tipos de financiación al 0% y la compra de bonos activos mantienen muy reducidos los intereses que pagan las empresas por financiarse. El organismo presidido por Mario Draghi comenzó a comprar bonos corporativos en junio de 2016 y acumula desde entonces más de 82.000 millones en títulos de empresas no financieras con un rating de grado de inversión.

Los estímulos monetarios provocan que, por ejemplo, la rentabilidad por dividendo de Enagás supere el 6% mientras que la TIR (tasa interna de retorno) del bono a un año es de poco más del 1,3%, explican en GVC Gaesco. Precisamente, explica el BCE, el programa de bonos corporativos busca “ayudar a fortalecer aún más la transmisión del programa de compras de activos a las condiciones de financiación de la economía real”.

La dinámica en el conjunto de la economía española diverge respecto al Ibex. El saldo de deuda viva de las compañías no financieras alcanzó en marzo los 913.854 millones de euros, según los últimos datos disponibles del Banco de España. Un registro que implica un crecimiento de 5.472 millones respecto a diciembre, la mitad que el aumento de las mayores cotizadas, que están incluidas en la estadística.