La onda expansiva de los tipos bajos del BCE de Draghi le cuesta 11.000 millones a la banca española

El impacto del descenso del 'precio del dinero' en los ingresos netos por intereses asciende al 1% del PIB entre 2008 y 2016

- El golpe al sector financiero contrasta con el efecto positivo que calcula el BCE en su último boletín económico para el conjunto del BCE

- España es el país más beneficiado entre las grandes economías de la Eurozona, con un impacto neto cercano a los 22.000 millones de euros

“Los tipos bajos nos están matando”. La cita es de Francisco González, presidente de BBVA, en mayo de 2016. Pero podría firmarla cualquier ejecutivo de un banco europeo, ante el impacto negativo que ha supuesto para sus cuentas la política de ‘dinero gratis’ que ha mantenido los últimos años el Banco Central Europeo (BCE) en su cruzada aún incompleta para impulsar la inflación.

“Es difícil ser banco hoy en Europa”, insistió hace más de un año González. El boletín económico publicado por el BCE este jueves apuntala su lamento. La autoridad monetaria ha hecho un ejercicio de estimar cuál es el impacto neto del descenso de los tipos de interés en los ingresos netos que obtienen a su vez por los intereses.

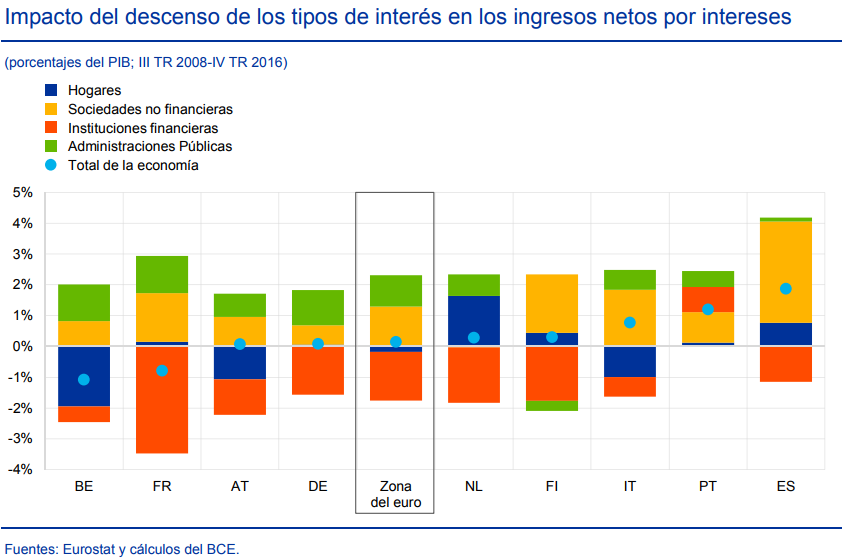

Los cálculos de la institución presidida por Mario Draghi incorporan a lo que denomina instituciones financieras: principalmente bancos, aseguradoras, fondos de pensiones. El golpe para las cuentas de resultados de estas entidades asciende al 1% del PIB entre el tercer trimestre de 2008 y el cuarto trimestre de 2016. Es decir, más de 11.000 millones de euros menos en ingresos -el PIB español alcanzó los 1,114 billones en 2016-.

Cuando los tipos de interés de los activos y los pasivos descienden en la misma medida, los ingresos netos por intereses del sector se reducen

Este resultado “se debe a que el sector financiero tiene, en promedio, más activos que pasivos que devengan intereses”, explica la autoridad monetaria. “Cuando los tipos de interés de los activos y los pasivos descienden en la misma medida, los ingresos netos por intereses del sector se reducen”, añade. Aunque frente a los lamentos de la industria financiera a lo largo del Viejo Continente, sentencia: “Se ha de observar que los ingresos por intereses no son el único determinante de la rentabilidad del sector financiero”.

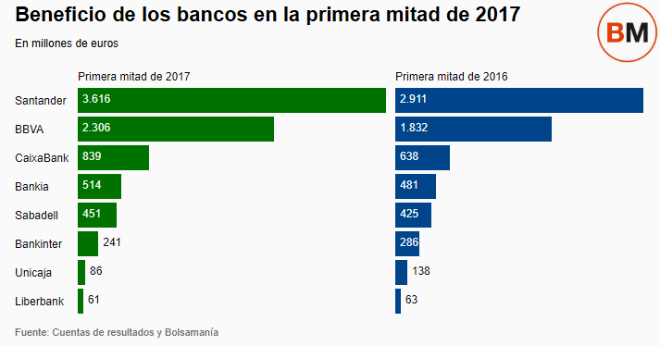

El propio Mario Draghi dio rapapolvo a la banca en Madrid, en su visita en mayo, al recordar que el sector no ha hecho mejoras de eficiencia desde 2010. No obstante, y siempre con la excepción de Banco Popular que fue intervenido y adjudicado al Santander por un euro en junio, la banca cotizada española ha incrementado su beneficio este año en un 20% hasta los 8.114 millones de euros generados entre enero y junio. Una mejora que se produce pese a que la política monetaria sigue anclada en los tipos bajos, y con el euríbor en negativo. El indicador interbancario a 12 meses, principal referencia para las hipotecas a tipo variable, cerró julio en un nuevo mínimo histórico del -0,154%.

“Les guste o no, los bancos deben adaptarse a los tipos bajos”, avisó en Madrid en octubre el economista jefe del banco central, Peter Praet. Y eso han hecho (o intentado), al incrementar la concesión de hipotecas a tipo fijo, créditos al consumo y los ingresos por comisiones. Es decir, han buscado fórmulas para aliviar el daño de los tipos bajos. Justo lo que ha pedido el BCE en los últimos años. Aunque recuerda que no toda su política daña los resultados de los bancos, ya que las compras de activos han abaratado los costes de financiación para el sector.

La dinámica ha sido generalizada entre los países analizados por el BCE salvo en Portugal. El daño total de la caída de los tipos de interés para los ingresos del sector financiero está por encima del 1,5% del PIB en el conjunto de la Eurozona. Es decir, más de 150.000 millones de euros. En términos relativos, el coste para la industria financiera alemana es levemente inferior, mientras que la peor parada es la francesa, con más de un 3% del PIB o, lo que es lo mismo, un impacto en el margen de intereses de más de 60.000 millones de euros entre 2012 y 2016.

Mientras que la banca ha buscado diversificar sus fuentes de ingresos, las aseguradoras y los fondos de pensiones tienen la tentación de asumir más riesgos para cubrir la bajada del precio del dinero. “El prolongado entorno de tipos bajos también ejerce presión sobre la rentabilidad de las instituciones financieras que ofrecen garantías de retorno a largo plazo”, admitió Draghi en la sede del Banco de España el pasado 24 de mayo. “Para cumplir con sus desafiantes objetivos de retorno, tales instituciones podrían ser propensas a participar en el comportamiento de la búsqueda del rendimiento y asumir excesivos riesgos”, añadió.

ESPAÑA ES EL PAÍS MÁS BENEFICIADO DEL BCE

El ejercicio realizado por el BCE incluye el efecto en los hogares, las empresas, las instituciones financieras y las administraciones públicas en el conjunto de la economía. El efecto neto conjunto es, asegura, positivo. Aunque levemente, ya que tanto para la banca como para las familias ha sido negativo. En este último caso, porque se reduce -o crece menos- la rentabilidad de su ahorro a través de las inversiones en fondos de pensiones, empresas o como contribuyentes.

Por su parte, a lo largo de la Eurozona, tanto las administraciones públicas como las empresas se han visto beneficiadas, gracias al menor coste de financiación que han tenido que soportar a partir de las políticas defendidas por Mario Draghi. En este sentido, los sectores públicos de Bélgica, Francia y Alemania fueron los que aprovecharon mejor el entorno, mientras que en los países más afectados por la crisis de deuda soberana el impacto fue menor por el “aumento simultáneo de las primas de riesgo soberano”, arguye la institución con sede en Fráncfort.

Entre estas economías está la española que, a pesar de ello, es la más agraciada por las políticas del BCE. Las familias son las más beneficiadas en la Zona Euro tras las holandesas, mientras que el sector privado no financiero es, con mucha diferencia, el que más jugo ha sacado del abaratamiento del dinero. Más de tres puntos porcentuales del PIB. Es decir, las empresas españolas aumentaron -o limitaron la caída- de los ingresos en más de 33.000 millones de euros. En total, el efecto neto sobre la economía es de más del 1,5% del PIB, lo que ha supuesto un impulso a la generación de riqueza entre 2012 y 2016 de más de 16.000 millones de euros.

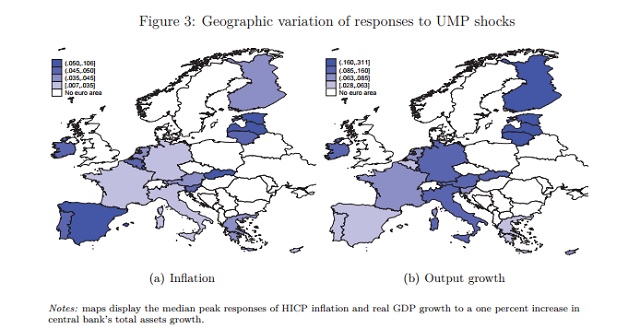

El impacto en España de la otra gran derivada del paquete de estímulos del BCE, el programa de compras de activos, es totalmente diferente. Por una parte, el sector público ha gozado de un ahorro de más de 10.000 millones de euros en coste de financiación de las emisiones de deuda, según estimaciones del Banco de España (BdE). Por otra, según un estudio publicado por el organismo que gobierna Luis María Linde, el crecimiento de la economía española apenas se ha visto impulsado con el bazuca de Draghi, por pecados propios como los altos niveles de paro o apalancamiento. Y para solucionarlos, la competencia no es del banco central.