Naturgy reactivará las desinversiones en busca de fondos para renovables

Goldman Sachs y Macquarie no descartan ventas más allá de los 300 millones que aún tiene que ejecutar

Puede ganar músculo renovable en España gracias a la transición energética

2019 está llamado a ser el año de las 'utilities europeas'. Goldman Sachs se suma a la opinión de UBS o Morgan Stanley y pone el foco sobre las energéticas, "especialmente en las integradas, en la medida que se benefician de unos balances financieros sólidos, atractivas tendencias y un precio decente de la energía en el corto plazo". Y entre ellas, destaca a Naturgy. Tras cerrar 2018 en el podio del Ibex, con un avance del 12%, la energética está en posición de seguir dando alegrías a los inversores.

El desempeño bursátil del sector 'utilities' ha vuelto a ser bueno en 2018, con un retorno total del 2,7%. La clave han sido los movimientos corporativos, los planes de reestructuración de sus porfolios -con desinversiones realizadas y anunciadas para adelgazar los costes y eliminar los lastres-, además del empujón que han recibido gracias al alza del precio de las materias primas. Esto ha hecho que los títulos de Naturgy se sitúen en quinto lugar a nivel europeo en 2018, liderando entre las españolas y por detrás de EDF, Orsted, Innogy y Fortum.

Goldman Sachs fija un precio objetivo de 27,5 euros para Naturgy, un nivel que ofrece un potencial del 22% respecto a su valor actual, 22,7 euros al cierre de este martes. Es la española con mejor proyección en la cartera de estudio del banco de inversión.

Noticia relacionada

León se queda sin térmicas de carbón: Naturgy pide el cierre de La RoblaLos analistas de Goldman no son los únicos que subrayan el potencial de Naturgy. Para Macquarie, el mercado "sigue sin entender la acción" de la energética española y, pese a su buen desempeño, está entre las que menos atraen a los inversores empujados por "la preocupación de que no sea capaz de cumplir su política de dividendos al tiempo que crece de forma orgánica", señala en un informe reciente. La compañía ha prometido repartir al menos 6.900 millones hasta 2022, lo que llevará su dividendo hasta 1,59 euros por título.

El banco de inversión marca un precio objetivo de 25,5 euros para Naturgy y destaca que la apuesta por la "flexibilidad financiera" de la compañía que preside Francisco Reynés no se basa en "romper los compromisos con los accionistas" en cuanto a dividendo y recompra de acciones, sino que reestructurará su porfolio "aprovechando cualquier oportunidad de reinvertir sus beneficios en alternativas que ofrezcan un alto rendimiento".

DESINVERSIONES PARA CRECER EN RENOVABLES

Esa transformación de su cartera de activos es, precisamente, uno de los puntos fuertes que destaca Goldman Sachs para que Naturgy eleve su valor. Siguiendo la estela de los años anteriores, el mercado energético volverá a estar marcado en 2019 por las operaciones corporativas: "Se abrirán numerosas oportunidades para transformar el porfolio de activos y sumar valor", pronostican.

Naturgy tiene marcado un objetivo de 3.000 millones en desinversiones hasta 2022. Pero de ese monto, solo le quedaría por ejecutar 300 millones, por lo que el banco de inversión da a entender que Naturgy mantiene abierta la puerta: "podría comenzar un plan de desinversiones", sostienen los analistas.

Comparten su opinión en Macquarie: "Entendemos que Naturgy ha lanzado el mensaje de no hacer reajustes de su porfolio más allá de los 300 millones que le quedan por ejecutar para cumplir el plan. Sin embargo, no descartamos más desinversiones", apuntan. La clave está en si la compañía decide elevar su plan de inversión en activos renovables y, para ello, requiere "reciclar" el capital que obtenga a través de desinversiones.

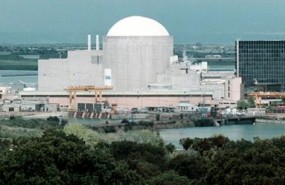

Para el banco de inversión esta opción tendría sentido para Naturgy al considerar que la compañía está en posición de aprovechar la transición energética para ganar músculo en España. Según Macquarie, Naturgy podría necesitar otros 700 millones -además de los 825 millones que tiene en su plan de inversión- para crecer en renovables ahora que el Gobierno español quiere que se instalen 3.000 MW 'verdes' al año hasta 2030 para cumplir unos objetivos medioambientales con la Unión Europea más ambiciosos. Su pronóstico es que la energética triplique su producción renovable en diez años, período en el que sacará la nuclear de su mix y recudirá un tercio el carbón.

Precisamente, esa flexibilidad para reestructurar su porfolio podría elevar un 30% el valor de la compañía si se valora por el método de suma de partes, apuntan los analistas de Goldman. Entre los riesgos para el desempeño de Naturgy, Goldman subraya que el Gobierno realice nuevos cambios normativos, que caiga el precio de las materias primas o que la reorganización de su porfolio sea "más lenta o se frene".

DIGITALIZACIÓN, CLAVE PARA EL AHORRO

La digitalización servirá de motor para elevar las inversiones. “Esperamos que aumente el gasto en digitalización: estimamos que se necesitarán 300.000 millones para digitalizar por completo las redes de distribución”, apuntan los analistas. La digitalización “debería mejorar la productividad de los activos y lograr una reducción del 15% de los costes operativos”, añaden.

La digitalización en las utilities integradas, como Enel, Iberdrola, Endesa o Naturgy podría derivar en ahorros en costes de alrededor de 10.000 millones, estima Goldman. La digitalización en el suministro es el mayor foco de ahorro -un 60% del total-, seguido de las redes y, por último, la generación.

Según Goldman, el Ebitda de las energéticas crecerá en 2019 en promedio un 15% respecto a los últimos tres años. Pero las que sepan aprovechar el empujón de la digitalización para ahorrar costes podrían empujar su Ebitda hasta en un 40%. Entre las mejor posicionadas para lograr este nivel están E.ON y EDF, que lograrían ahorrar entre un 40 y un 110% de los ingresos netos de este ejercicio, frente al 12% que los analistas estiman para Naturgy, o el 16% de Endesa.