¿Cómo se protegen Telefónica, Santander, Mapfre o DIA del desplome del real brasileño?

La divisa se hunde respecto al euro, lo que supone un varapalo para las cuentas de resultados de las compañías afectadas

- Las empresas con intereses en Brasil han caído con fuerza en la bolsa española tras conocerse un audio en el que el presidente Michel Temer presuntamente habla de sobornos

- El 61% de las empresas que compran o venden fuera de la Eurozona reconoce preocupación por los tipos de cambio

Cisne negro y golpe en el mercado. Un audio en el que el presidente de Brasil, Michel Temer, habla supuestamente de sobornos, ha desencadenado una ola de ventas en la Bolsa de Sao Paulo y en el real brasileño, que se hunde un 7% respecto al euro. Todo un varapalo para las compañías españolas que tienen intereses en Brasil, y que han cotizado con fuertes pérdidas en Madrid. El golpe se traslada a muchas empresas españolas que exportan o invierten en el gigante latinoamericano, aunque una parte importante utiliza fórmulas como derivados para protegerse ante estas sorpresas negativas.

Las grandes compañías usan diferentes tipos de derivados para reducir la volatilidad de las divisas en sus cuentas. No sólo sobre sus ingresos, sino también sobre su endeudamiento e inversiones. En la memoria anual de Telefónica, por ejemplo, figuran operaciones ‘currency swaps’ o contratos sobre tipos de interés asociados a diferentes divisas, así como en seguros de cambio (forward). Santander, por su parte, realiza una "gestión estratégica de la exposición a tipos de cambio en el patrimonio y dinámica en el contravalor de los resultados en euros para los próximos doce meses de las unidades". Así, tiene cubierta una inversión de 21.680 millones de euros principalmente en Brasil, Reino Unido, Chile, México y Polonia a través de instrumentos como seguros de cambio, swaps, o spots (precio del subyacente), según figura en su informe anual.

El 61% de las empresas españolas con compras o ventas fuera de la Eurozona sienten, en general, preocupaciones por el impacto en su negocio de los tipos de cambio. Así lo muestra un estudio de la consultora EY y del instituto IEB en el que han participado 134 empresas de las que el 42% factura más de 1.000 millones de euros anuales.

Las razones para estos temores son numerosas. “Hay mucha volatilidad en los mercados, y uno de los pilares de la recuperación económica española ha venido de la mano de las exportaciones. Pero hay factores externos que distorsionan el mercado de forma inesperada”, explica Juan Manuel Martínez Méndez, socio de EY, en la presentación del estudio ‘Gestión de riesgo de tipo de cambio a empresas españolas’.

El experto ha citado este jueves eventos inesperados recientes como el Brexit o la victoria de Donald Trump en Estados Unidos. Además, recuerda Sergio Reyes, director de programas a medida del IEB, siempre “puede surgir un cisne negro”. Algo inesperado que no entra en las previsiones de los inversores y que con Brasil se ha producido un buen ejemplo.

La publicación de una grabación en la que presuntamente Temer autoriza comprar “el silencio” del diputado corrupto Eduardo Cunha ha roto la complacencia que tenía el mercado con el gran emergente latinoamericano desde que el proceso de impeachment sacó del poder a Dilma Rousseff. Mientras el Bovespa se deja un 10%, el real brasileño cotiza con descensos del 7% frente al euro, que agrandan la pérdida en 2017 hasta superar el 9%. Respecto al dólar el hundimiento del real supera también el 6%.

Entre las divisas a las que hay mayor exposición por parte de las empresas están las latinoamericanas con un 73% del total

Entre las divisas a las que hay mayor exposición por parte de las empresas encuestadas están las latinoamericanas como el real brasileño, con un 73% del total. Por su parte, el 52% tiene intereses en dólares y también un 52% en libras esterlinas. Asimismo, el 46% explica que obtiene al menos un 40% de sus ingresos fuera de la Eurozona.

DESPLOME EN BOLSA DE LAS EMPRESAS EXPUESTAS

El comportamiento del real supone un desafío para las empresas españolas con exposición a Brasil, como es el caso de dos ‘blue chips’ del Ibex 35: Telefónica y Banco Santander. La ‘teleco’ presidida por José María Álvarez-Pallete generó 11.097 millones de euros en Brasil en 2016, lo que supone un 21% del total. Telefónica controla un 30% del sector de telecomunicaciones en el gigante latinoamericano. Este jueves ha perdido un 1,33%.

La exposición es similar el banco cántabro. La entidad que preside Ana Botín mejoró en un 77% su beneficio logrado en el conjunto del año pasado gracias, precisamente, al desempeño del real brasileño. Así, Santander ganó 1.786 millones de euros, de los que un 21% provienen de Brasil. El castigo es mayor que con Telefónica, ya que ha cedido un 3,69% en bolsa.

No obstante, el valor que encabeza los retrocesos del Ibex es Mapfre, que ha cedido un 4,84%. El grupo asegurador generó un 19% de los 27.092 millones de euros que facturó en Brasil. Por su parte, DIA se ha dejado un 0,78%. La cadena de supermercados logró el 19% de los 8.867 millones de euros de ingresos del pasado año en Brasil. Fuera del Ibex, Prosegur se ha desplomado más de un 5%. La firma de seguridad privada también tiene una alta exposición al país, con uno de cada cuatro euros de ventas en el primer trimestre, de un total de 418 millones.

REDUCIR EL RIESGO A LOS TIPOS DE CAMBIO

El interés por limitar el impacto de los tipos de cambio en las cuentas empresariales es generalizado. El 84% de los grupos consultados en el estudio de EY y del IEB tiene una política definida de gestión del riesgo de tipo de cambio. No obstante, sólo el 53% la documenta con una metodología aprobada por la dirección de la empresa. Por su parte, el porcentaje se reduce al 17% si se tienen en cuenta únicamente las compañías con un departamento específico de gestión de riesgos financieros para ejecutar la estrategia.

El objetivo de la gestión de tipos de cambio debe ser que la fluctuación de las divisas no alteren las cuentas de resultados

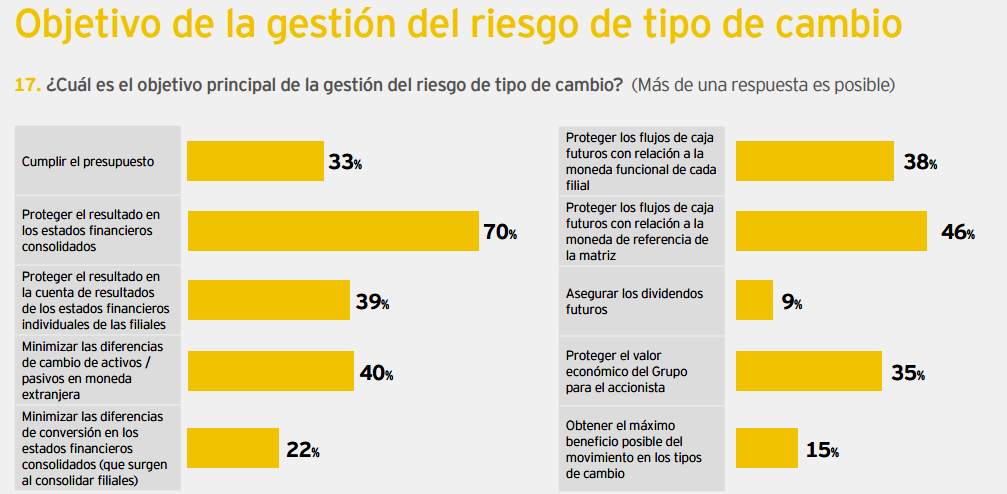

“El objetivo de esta actividad debe ser que los tipos de cambio no alteren las cuentas de resultados”, explica Martínez Méndez desde la consultora EY. La estrategia más seguida por parte de las empresas encuestadas que deciden reducir el riesgo es “cubrir sistemáticamente un determinado porcentaje de la exposición utilizando derivados”, explican los autores. Así ocurre en el 46% de las empresas.

Por su parte, otra estrategia seguida, con un 31% de las empresas, es la de cubrir un porcentaje mínimo y vigilar los movimientos del mercado para cubrirse en el momento oportuno. Esto consiste en tratar de anticiparse a las fluctuaciones de las divisas y, desde luego, no hubiera tenido éxito esta semana. “No puedes jugarte el futuro de tu empresa con una opinión de un analista”, sostiene Juan Manuel Martínez Méndez, que a su juicio la mejor opción es la del seguro de cambio “tradicional” (forward). “No recomendamos protegerte del todo, porque te puede salir mal aunque siempre depende del caso. Pero tampoco aconsejamos intentar batir al mercado”, añade en la misma línea José Morales Díaz, profesor del departamento de investigación del IEB y socio de EY.

También hay empresas que optan por no cubrirse. El 19% de las compañías no realizan ninguna operación, mientras que el 9% asegura tratar de intentar traspasar el riesgo al cliente o al proveedor. "Esta última opción ha sido marcada junto con otras estrategias en un 50% de los casos, lo que significa que las empresas que utilizan esta estrategia no consiguen mitigar todo el riesgo con ella", advierte el estudio.