CaixaBank gana 1.047 millones en 2016, un 28,6% más que en 2015 y por debajo de lo esperado por el consenso

El beneficio de la entidad se sitúa por encima de los 1.000 millones por primera vez desde el ejercicio 2011

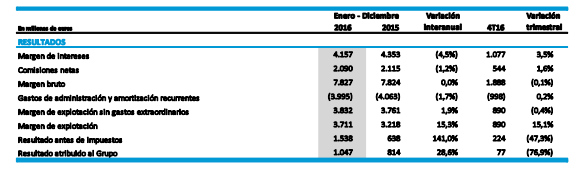

- El margen de intereses ha caído un 4,5% en 2016, hasta los 4.157 millones

- En el cuarto trimestre, tal y como había anticipado, la entidad ha dotado 110 millones por el riesgo de las cláusulas suelo

CaixaBank ha ganado 1.047 millones de euros en 2016, lo que supone un incremento del 28,6% respecto al beneficio de 2015. Esta cifra se sitúa moderadamente por debajo de lo esperado por los analistas de FactSet, que preveían un beneficio de 1.163 millones en 2016. La entidad ha superado los 1.000 millones de beneficio por primera vez desde el ejercicio 2011.

"El resultado obtenido se apoya en la evolución de los ingresos y los gastos recurrentes, que permite que el margen bruto se mantenga estable en 7.827 millones y el margen de explotación alcance los 3.711 millones (+15,3%), el menor impacto de los gastos extraordinarios respecto a 2015 (-77,7%) y la reducción de las pérdidas por deterioro de activos financieros y otras provisiones (-57,5%)", explica el banco en la nota de sus resultados.

El margen de intereses ha caído en 2016, hasta los 4.157 millones (-4,5%). Sin embargo, la entidad destaca que, en comparativa trimestral, "se confirma la mejora apuntada a partir del segundo trimestre de 2016": el margen de intereses aumenta un 3,5% respecto al trimestre anterior.

Los resultados de CaixaBank se han visto impactados en 2016 por costes extraordinarios que ascienden a 121 millones de euros y que van asociados al acuerdo laboral alcanzado el pasado 29 de julio. Sin embargo, en 2015 estos costes fueron superiores, alcanzaron los 543 millones, por la integración de Barclays Bank, SAU y el acuerdo laboral. En el cuarto trimestre, tal y como había anticipado, la entidad ha dotado 110 millones por el riesgo de las cláusulas suelo, añadidos a los 515 millones provisionados en 2015.

La evolución de ingresos y costes ha permitido que su ratio de eficiencia haya mejorado 6,3 puntos porcentuales en el año y se sitúe en el 52,6%, ha explicado el banco

La evolución de ingresos y costes ha permitido que su ratio de eficiencia haya mejorado 6,3 puntos porcentuales en el año y se sitúe en el 52,6%, ha explicado el banco. Sin los costes extraordinarios, se sitúa en 51,0%. "La mejora de la eficiencia y la rentabilidad (ROTE del 10,8%) se ha apoyado en la elevada capacidad para generar ingresos, en la contención y racionalización de los gastos recurrentes (-1,7%) y en las menores dotaciones para insolvencias (-80,3%)", ha señalado el banco en la nota.

El ratio de morosidad del banco ha descendido 103 puntos básicos, hasta situarse en el 6,9% reflejo, según explica la entidad, de la mejor calidad crediticia. En el mismo periodo, los saldos dudosos se han reducido en 2.346 millones.

CaixaBank mantiene un Core Capital (Common Equity Tier 1) fully loaded del 12,4% (+80 puntos básicos en el año), impactado en +98 puntos básicos en el tercer trimestre tras la colocación privada de acciones propias entre inversores cualificados con el objetivo de reforzar la solvencia en el marco de la Oferta Pública de Adquisición de Acciones (OPA) sobre BPI.

La ratio CET1 fully loaded del 12,4% a 31 de diciembre de 2016 es 20 puntos básicos inferior a la del trimestre anterior. La generación de capital orgánica del trimestre ha sido positiva (+5 puntos básicos). Por otra parte, el impacto de -25 puntos básicos se debe, entre otros, al desarrollo de modelos internos por riesgo de crédito, que a efectos de capital regulatorio supone un incremento de deducciones de CET1 tras la liberación de provisiones de créditos. Estas deducciones atenúan el futuro impacto en las ratios de capital regulatorios de la normativa IFRS-9 que entrará en vigor el 1 de enero de 2018.

Según los criterios de aplicación progresiva vigentes en 2016, los niveles de solvencia y apalancamiento regulatorios se sitúan en: 13,2% el CET1, 16,1% el capital total y 5,7% el leverage ratio.

CaixaBank se ha dado la vuelta en bolsa y ha cerrado la sesión de este jueves con una subida del 2,94% (3,5 euros por título) tras abrir con caídas del 1%.