La Seguridad Social incumple la ley que exige informar a los trabajadores de su futura pensión

La ley de 2011 aprobada por el Gobierno de Zapatero para reformar las pensiones exige informar a cada trabajador "sobre su futuro derecho a la jubilación"

- La comunicación que refleja la ley no se produce, como sí hacen otros países europeos, mediante una carta

- Los expertos critican el nulo avance del sistema público de pensiones en transparencia y alertan sobre la caída del poder adquisitivo

El sistema de pensiones ha mejorado en sostenibilidad a costa de su suficiencia. Esto es, financieramente el balance de la Seguridad Social será más sólido en el futuro. Sin embargo, sucede a costa de una caída progresiva del poder adquisitivo de los pensionistas. Tanto para los actuales como los futuros. Y sin que se haya avanzado en la transparencia del modelo para facilitar su entendimiento, advierten los expertos, lo que limita la capacidad de los cotizantes para anticiparse al empeoramiento de su nivel de vida.

La reforma de 2013, que aprobó el Gobierno de Mariano Rajoy aprovechando su mayoría absoluta, mejoró la sostenibilidad de las pensiones. Pero “si el Banco Central Europeo (BCE) cumple con el objetivo de llevar la inflación al 2%, los pensionistas perderán poder adquisitivo durante los próximos años”, explica David Carrasco Pérez de Mendiola, director ejecutivo de Pensiones de BBVA, en una ponencia organizada por CFA Institute.

El experto alude a un estudio de la Comisión Europea sobre pensiones que calcula que el gasto se mantendrá constante en la economía española. De hecho, pasará del 11,8% del PIB de 2013 hasta el 11% del PIB de 2060, según estas estimaciones. Eso sí, a costa de frenar el crecimiento del desembolso en la nómina de las pensiones, que lleva 13 meses consecutivos incrementándose por encima del 3% anual, la tasa de reemplazo pasará en el mismo periodo del 81,9% al 49,7%. Esta ratio compara la pensión con el último salario recibido.

El consenso es total por parte de los expertos al anticipar una caída del poder adquisitivo. Estudios del Banco de España o de Fedea están en la misma línea, mientras que Inverco calcula un retroceso hasta el 27% en cuatro décadas. En lo que hay mayor diferencia en la comunidad financiera es en que las últimas reformas sirvan para garantizar las pensiones.

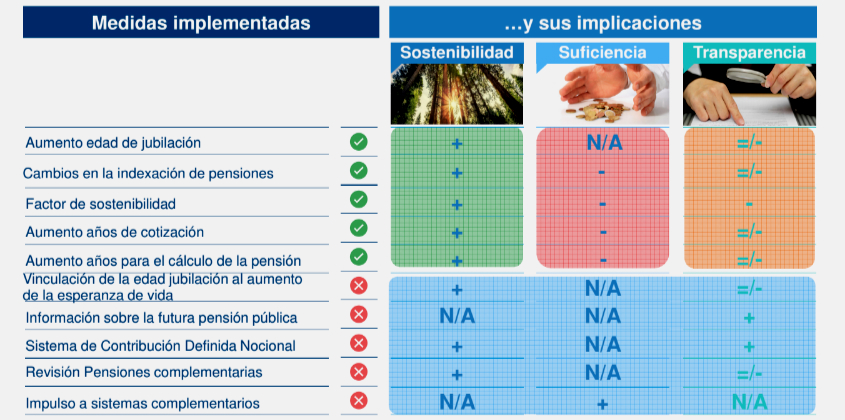

David Carrasco considera que las medidas implementadas mejoran la sostenibilidad. Tanto el aumento de jubilación, que data de la ley de 2011 del Gobierno de José Luis Rodríguez Zapatero, como la modificación del cálculo de las pensiones de 2013: la no indexación al IPC, el factor de sostenibilidad, el aumento de años de cotización necesarios para recibir una pensión y el mismo incremento para calcularla. Estos mismos cambios han reducido la suficiencia de las pensiones, entendida como su capacidad para cubrir las necesidades de los pensionistas. Y, además, han mantenido o empeorado la transparencia del sistema (ver cuadro de consecuencias según BBVA), que sigue siendo una de las asignaturas pendientes de las pensiones públicas españolas.

“El sistema es complejo, no hemos avanzado nada. En la Seguridad Social es difícil que te den una estimación de tu pensión a no ser que estés a punto de jubilarte. Es un problema porque no tienes una previsión de ingresos para la jubilación”, argumenta el experto de BBVA. Las matemáticas son sencillas. Cuanto antes sepa un trabajador el poder adquisitivo con el que contará en el retiro menor esfuerzo con el ahorro complementario tendrá que llevar a cabo por el interés compuesto.

El sistema es complejo, no hemos avanzado nada. En la Seguridad Social es difícil que te den una estimación de tu pensión a no ser que estés a punto de jubilarte

La ausencia de esta información se produce a pesar de la ley de 2011, que así lo especifica. Es decir, el Ejecutivo aún incumple el mandato de esta norma, que estableció el aumento progresivo de la edad de jubilación hasta los 67 años. “Los empresarios y los trabajadores tendrán derecho a ser informados (...). La Administración de la Seguridad Social informará a cada trabajador sobre su futuro derecho a la jubilación ordinaria prevista”, señala la ley, que resalta que “esta comunicación” no supone un derecho sobre la futura pensión al ser meramente informativa.

Carrasco, como otros expertos en pensiones, reclama que se envíe una carta a los afiliados a la Seguridad Social sobre la pensión estimada futura. Un mecanismo informativo que ya han establecido socios europeos como Alemania, Austria, Croacia, Finlandia, Francia, Irlanda, Italia, Portugal, Reino Unido y Suecia. De hecho, el actuario de BBVA sostiene que el factor de sostenibilidad ha disminuido la transparencia de las pensiones, mientras que el resto de cambios la mantienen o empeoran.

Lo que sí ha hecho la Seguridad Social es establecer un canal online para el cálculo de la futura pensión. Aunque la ley de 2011 se ha asociado con el envío de una carta periódica, la norma no especifica cómo debe ser la comunicación. Pero sí que la Seguridad Social tiene el mandato de realizar la acción de informar al trabajador, y no que éste deba acudir al organismo para este fin.

Además, los expertos cuestionan que la información de este canal sea útil. “En la web de la Seguridad Social se puede consultar, pero nadie lo sabe y lo que hace es desinformar, porque el resultado es una pensión sin actualizar con la inflación y que puede mostrar cantidades superiores al tope máximo”, sostiene Ángel Martínez-Aldama, presidente de Inverco, en una entrevista con ‘Bolsamanía’. La asociación de gestoras de fondos y planes de pensiones tiene en conseguir que se envíe esta carta uno de sus campos de batalla para fomentar el ahorro complementario.

Por otro lado, Italia, Letonia, Noruega, Polonia y Suecia han adoptado un sistema de cuentas nocionales, por el que todas las cotizaciones construyen un registro contable que se actualiza para el cálculo de la pensión. “En nuestro sistema, si se contara toda la vida laboral y se enviara una carta periódica a los trabajadores, de facto tendríamos cuentas nocionales”, añade el experto de BBVA. Otros cambios comunes han consistido en retrasar la edad de jubilación o financiar con impuestos las pensiones complementarias como viudedad u orfandad, algo que está encima de la mesa en la Comisión del Pacto de Toledo.

ASÍ SERÁ SU PENSIÓN… SI NO HAY CAMBIOS

Aunque la falta de transparencia dificulta las previsiones, la pérdida de poder adquisitivo de los pensionistas parece clara. En los últimos cuatro años se han revalorizado un 0,25%, lo que implica en 2017 una caída en la capacidad de compra de 235 euros a lo largo del año para una pensión media de 919,55 euros mensuales.

Esto no cambiará en el futuro. La revalorización de las pensiones tiene un mínimo legal del 0,25% y un máximo del IPC más otro 0,5%. Pero para que crezcan por encima del límite inferior, “se necesita que los ingreso de la Seguridad Social crezcan más que la suma del incremento de las pensiones nuevas y la pensión media”, expone David Carrasco.

El economista apunta que el mayor reto para el sistema llegará a partir de 2025 con la jubilación de los nacidos en la época del ‘baby boom’, hace medio siglo. Además, las variables españolas hacen más difícil este desafío que en el conjunto de la OCDE, por la menor tasa de fertilidad o la mayor esperanza de vida (ver infografía). Aunque esto podría cambiar con las dinámicas migratorias, que “en las previsiones se recogen, pero es muy difícil de predecir para los actuarios”, admite Carrasco, que recuerda que entre 2011 y 2015 el flujo ha sido de perder más de medio millón de población. Gran parte de esta evolución corresponde a una parte de la población activa, que ha disminuido en la última década.

Pese a ello, el economista del banco presidido por Francisco González cree que con las variables actuales no habrá un problema de sostenibilidad. Pero llevadas las cifras actuales a futuro, hasta la mitad de los jubilados estará en riesgo de pobreza relativa. Carrasco pide que se fomente el ahorro complementario y plantea reforzar las pensiones mínimas: “Es una decisión social que hay que tomar, ya que requeriría más impuestos. Los complementos para los mínimos ya cuestan 15.000 millones de euros”, matiza el ejecutivo de BBVA.

El banco realizó a finales del pasado año una encuesta entre 3.000 personas en la que el 86% de la muestra reconoció preocupación sobre el futuro de las pensiones públicas. Sin embargo, el 46% aseguró estar poco informado y otro 23% nada informado. Un resultado sorprendente fue que el 74% afirmó tener la percepción de que recibirá menos pensión de lo cotizado como trabajador. Sin embargo, un estudio de Enrique Devesa refleja que por cada euro aportado los pensionistas reciben entre 1,28 euros y 1,46 euros de pensión. Antes de las últimas reformas, la horquilla se disparaba hasta 1,44 y 1,65 euros.