La inflación se esconde de Powell y Draghi

Con el horizonte de la retirada de estímulos, ambos banqueros carecen de explicaciones acerca del débil avance de los precios

- Una mala lectura de la inflación condenaría la recuperación económica, o cebaría nuevos excesos

- El dato de desempleo en Estados Unidos podría haber tocado fondo sin resultados concluyentes

- Draghi ya ha dado los primeros pasos hacia una normalización gradual de la política monetaria

La inflación es un arma de doble filo. Hasta el momento Draghi, presidente del Banco Central Europeo (BCE) y su homólogo en la Fed, Jerome Powell, se protegen bajo el débil avance de los precios, aunque estarán atentos a su desarrollo. Una reacción tardía podría condenar la recuperación económica, algo que ya evidenció la última crisis financiera.

Los halcones sobrevuelan la Reserva Federal estadounidense, y su gobernador asegura que no existen motivos por los que afirmar que la economía se esté recalentando. El dato del 4,1% de desempleo, la reforma fiscal expansiva y los aún estímulos monetarios proporcionados por el regulador no dan argumentos a Powell para subir los tipos de interés. La inflación no está, y se la espera.

La recesión de 2007 dibujó un claro ejemplo de lo que puede ocurrir si la retirada de los estímulos se produce demasiado tarde, y eso es lo que tanto Powell como el resto de miembros del Comité Federal de Mercado Abierto (FOMC), el órgano que establece la política monetaria en EEUU, tratarán de evitar. Un movimiento por detrás de la curva de precios obligaría al regulador a incrementar buscamente el precio del dinero, con consecuencias graves en el terreno de la recuperación. Pero mientras el avance de los precios continúe lejos del objetivo marcado del 2%, voces críticas rondarán la silla de Powell en la Fed sobre el aumento de los tipos. Neel Kashkari, presidente de la Fed en Minneapolis, o su colega James Bullard, presidente en la Fed de St. Louis, son algunos de los miembros del FOMC que han advertido de las consecuencias de incrementar los tipos con demasiada celeridad, perjudicando el desarrollo reciente de la economía, sin un argumento sólido que evite exprimir durante más tiempo una política monetaria expansiva.

Entonces, ¿qué ocurre con la inflación? ¿Por qué no aparece?

Tanto el presidente de la Fed, como su predecesora, Janet Yellen, no han obtenido respuestas ante este interrogante, aunque aseguran que se trata de un fenómeno global que no solo debe preocupar a la economía estadounidense. Con el dato de desempleo, Willam Phillips y su curva no muestran el desarrollo de los precios esperado, con un PCE en enero de apenas el 1,5%.

Malinterpretar la inflación podría dar pie a una grave corrección de los tipos, lastrando la recuperación económica

La primera cuestión por analizar se encuentra estrechamente relacionada con el indicador de desempleo. Este podría estar reflejando incorrectamente la realidad del mercado laboral de los Estados Unidos. El índice del Departamento de Trabajo contabiliza a todas aquellas personas que se encuentran en búsqueda activa de trabajo, pero guarda la posibilidad de la existencia de 'trabajadores en reserva' que, ante la imposibilidad de acceder a un trabajo de mayor remuneración, acceden a empleos con salarios mínimos. Con menores pagas, la presión sobre los precios se produce en menor medida o ni siquiera se produce. De hecho, los salarios en Estados Unidos apenas se han acelerado en línea con la reducción del paro. Además, el estancamiento de la productividad registrado durante el último trimestre de 2017 lastra la subida de los salarios.

En segundo lugar, la depreciación del dólar durante el último año debería jugar en favor de la inflación, pero la realidad es que apenas lo está haciendo, y la reciente volatilidad de Wall Street y la política arancelaria de Donald Trump desestabilizarán aún más el precio del billete verde. Del mismo modo, tras su desplome en 2015, el precio del crudo se ha ido reponiendo poco a poco, sin embargo, el de West Texas parece tampoco tener fuerzas suficientes como para hacer repuntar la inflación.

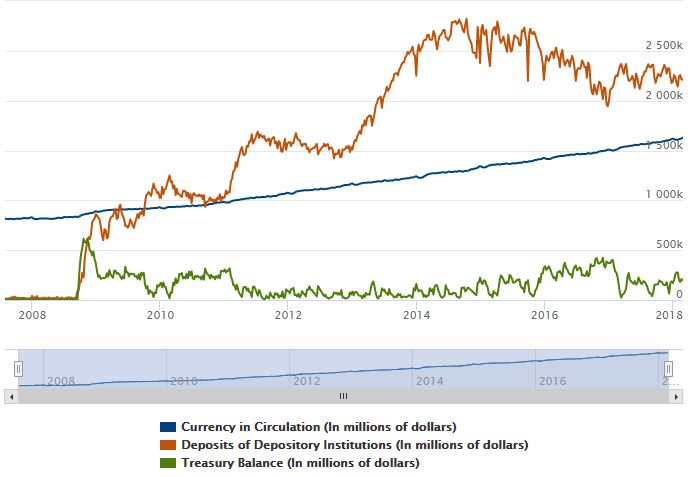

Por último, se encuentra la efectividad de la política monetaria de la Fed. Con la intención de inundar el mercado de liquidez, la teoría económica dice que la inflación tiende a subir, pero si todo ese capital no alcanza nunca el bolsillo de la población, el efecto puede ser nulo. La realidad es que, los esfuerzos realizados por la Fed a través de su programa de compra de activos (QE) han conseguido aumentar las reservas de los bancos estadounidenses, pero apenas han modificado la presencia 'real' de divisa en el mercado . Los bancos continúan sin dar facilidad de crédito a los niveles que el regulador desearía y el flujo de crédito se detiene a las puertas de las sucursales. En el gráfico proporcionado por la propia Reserva Federal estadounidense se puede observar cómo el aumento de las reservas de capital de las entidades financieras (naranja), no ha producido un crecimiento extraordinario de la divisa en circulación (azul).

DRAGHI MANTIENE UN TONO PRUDENTE

En referencia al BCE, su presidente, Mario Draghi, continúa con su mensaje moderado. Y es que no le queda otra. Las presiones inflacionistas continúan si aparecer en la Eurozona con previsiones del 1,4% para los próximos dos ejercicios. "Todavía no podemos cantar victoria con la inflación", declaraba el italiano el pasado jueves al término de la reunión de política monetaria de marzo.

Los motivos de la falta de inflación en la Eurozona son similares que en Estados Unidos fruto del globalizado sistema financiero, pero Draghi guarda un as bajo la manga, el dato de desempleo aún guarda margen de mejora. La tasa de desempleo se situó en el 8,6% en enero, con capacidad de reducirse aún hasta el 7,5% en el largo plazo, según las estimaciones del propio banco central. Aun así, la inflación no crecerá a niveles cercanos del 2% hasta pasado 2020. O lo que es lo mismo, más allá del mandato de Draghi, que expirará en octubre de 2019. La situación, por tanto, permitirá al banquero desarrollar una retirada gradual sin mayores sobresaltos.

Por lo pronto, el presidente del BCE mandó un mensaje al mercado negando la posibilidad de ampliar el volumen y la duración de compra de activos de la institución a través de su programa de compras de activos (APP), que seguirá vigente al menos hasta situarse en una cuenta de 30.000 millones de euros al mes.