La banca digital se come a la tradicional en Latinoamérica

La banca móvil está registrando un "crecimiento exponencial" en Latinoamérica, según el informe Tendencias en Medios de Pago 2016 de Tecnocom

- Perú está a la cabeza de este crecimiento en número de operaciones que se sitúa en el 79%

- México es el aumento más moderado con el 6,7%

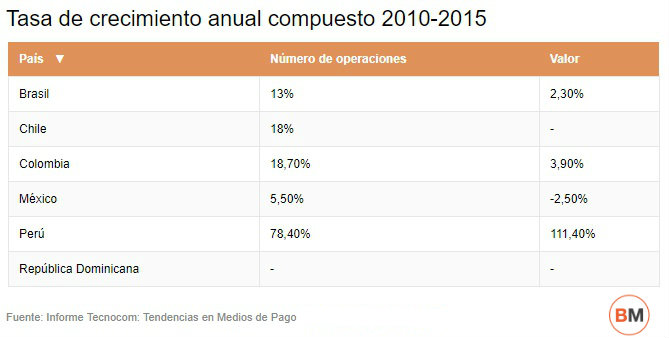

Los tiempos cambian para los clientes de las entidades financieras. Desde 2013, la banca por Internet ha tenido un crecimiento exponencial en la mayoría de los países latinoamericanos, según el Informe Tecnocom: Tendencias en Medios de Pago 2016. A la cabeza de esta progresión es estos países está Perú, con un crecimiento en número de operaciones del 79% y, en el otro extremo, México, con un aumento más moderado, del 6.7%, por detrás de Chile (13,1%), Colombia (15,8%) y Brasil (18,4%).

En valor de operaciones, Perú se sitúa de nuevo en cabeza con un aumento del 122% en este canal, mientras que en México retroceden sensiblemente, un -2,6%. El Informe justifica este crecimiento, fundamentalmente, en el aumento del uso de dispositivos móviles como canal de acceso e inicio de las transacciones y en la mayor oferta de servicios por parte de las entidades financieras y proveedores de servicios de pago.

Las transferencias electrónicas, el pago de servicios, el pago con tarjetas y la consulta de saldos y movimientos en cuenta son los principales servicios disponibles a través de la banca por Internet y de la banca móvil, si bien, la continua innovación por parte de las entidades financieras ha ampliado este espectro de productos y servicios bancarios digitales y, como indica el informe, “ya no es anecdótico encontrar bancos puramente virtuales que solo operan en un entorno digital”.

USUARIOS DE INTERNET

Según el Informe Tecnocom, Mexico registra un creciente número de usuarios de Internet y Banxico tenía 27,8 millones de usuarios de banca por Internet al cierre de 2015, que representan el 21,7% de la población del país. En el caso de Perú, la banca móvil y la banca por Internet son los dos canales de acceso que más han crecido en el último año según datos de Asbanc.

Por su parte, República Dominicana, con un porcentaje de usuarios de Internet ligeramente inferior a México (51,9%), registra dos millones de usuarios (19,2% de la población) mientras que Chile, el país con la mayor tasa de conexión a Internet (64,3%), reporta 6,9 millones de clientes bancarios conectados a servicios de e-banking (38,6%).

EL PAGO MÓVIL EVOLUCIONA DE MANERA DESIGUAL

La aceptación del pago móvil en América Latina es desigual en función del país, según el Estudio, con un predominio de la modalidad prepago / dinero electrónico o con transaccionalidad limitada (casos Brasil, Perú, Dominicana, México), y con una creciente oferta de wallets bancarios (Brasil, Colombia, México y a cierta distancia, Chile) para segmentos socioeconómicos más elevados. En la región han sido habituales las alianzas con operadores, sobre todo en mercados de Centroamérica, Bolivia y Paraguay, de menores ingresos y desarrollo bancario.

Colombia, de acuerdo con la información publicada por la Superintendencia Financiera, ha registrado 27,6 millones de operaciones de pago móvil en 2015 (+39% que en 2014) por valor de 871 millones de dólares (89% mayor que en 2014).

En República Dominicana, donde operan mayoritariamente dos servicios (tPago20 y mPeso), el pago móvil cuenta con más de 783.000 usuarios a finales de 2015 (+28,3% interanual) representando el 38% de los usuarios de banca online, de acuerdo con los datos del Banco Central. Predomina en el caso dominicano la compra de tiempo aire (81,4% de las operaciones y 12,2% del valor) pero es la operativa de transferencias de fondos, que representa el 11,7% de las operaciones, la que moviliza el 64,8% del valor.

El consumo en punto de venta (POS, en su siglas en inglés) es marginal (0,3% tanto en volumen como en valor de las operaciones) pero el pago de facturas/servicios muestra una tendencia creciente, representando el 6,3% de las operaciones (20,5% del valor), uno y dos puntos por encima de lo registrado en 2014, respectivamente.

En Perú, la banca móvil, a pesar de representar aún el 0,1% del valor de las transacciones monetarias (980 millones de dólares), ha registrado un crecimiento interanual del 441% a febrero de 2016, y se espera que la puesta en marcha de la plataforma BIM de dinero electrónico suponga un fuerte impulso a este canal. La nota negativa en el caso de la banca y pagos móviles es la escasez de estadísticas oficiales, donde sí es destacable el nivel de desglose ofrecido por las autoridades financieras de Colombia y República Dominicana.