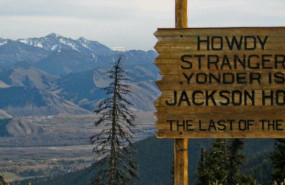

Claves del discurso de Powell en Jackson Hole que "detendrá el tiempo"

El presidente de la Reserva Federal habla esta tarde, a las 16 hora española

Es tan relevante la comparecencia de este viernes del presidente de la Reserva Federal (Fed), Jerome Powell, en el Simposio Económico de Jackson Hole (Wyoming), que los analistas hablan de que "el tiempo se detendrá". Y es que, lo que vaya a revelar sobre los planes del banco central estadounidense sin duda alguna será clave y marcará el ritmo de la política monetaria a corto-medio plazo.

A lo largo de la semana les hemos venido contando lo que espera el consenso de las palabras de Powell, lo que esperan algunos pocos y lo que vienen declarando distintos miembros de la Fed en los últimos tiempos, que en teoría debería ser similar a lo que pueda contar Powell hoy. Antes de que hable, a las 16 hora española, creemos conveniente hacerles un resumen con lo que consideramos que van a ser las claves de un discurso esperadísimo y tremendamente relevante.

1. La opinión generalizada es que Jerome Powell va a mantener el tono 'hawkish' ('halcón', duro) en su discurso de este viernes. Así, presentaría un planteamiento de tipos más altos durante más tiempo como medida necesaria para contener la inflación, en línea con lo que vienen sosteniendo otros miembros de la Reserva Federal, como el presidente de la Fed de San Luis, James Bullard, o el de la Fed de Minneapolis, Neel Kashkari.

La presidenta de la Fed de Kansas City, Esther George, insistió en este mensaje 'hawkish' este mismo jueves. "Tenemos que aumentar los tipos de interés para desacelerar la demanda y llevar la inflación de regreso a nuestro objetivo (del 2%)”, declaró en una entrevista concedida a 'Bloomberg TV'.

2. Si Powell se reafirma en este planteamiento (y dependiendo de la dureza del mismo), entonces acabaría con la idea a la que se han aferrado las bolsas para subir este verano, según la cual la Fed bajaría tipos ya el año que viene. Una idea alimentada por las declaraciones que hizo el propio Powell señalando que el tipo de interés de los fondos de la Fed estaba en el rango de lo que ellos piensan que es "neutral", entre el 2,25% y el 2,5%. Los datos macro mejores de lo esperado (como el IPC de julio del EEUU) han alimentado esta posibilidad de una Fed que vaya relajando el endurecimiento monetario, aunque, como se señala más arriba, una serie de responsables de política monetaria han rebatido la afirmación de Powell.

Si esta idea de posibles bajadas de tipos el año que viene se considera 'aniquilada' por las palabras de Jerome Powell, entonces las bolsas verían cómo de desvanece su principal catalizador positivo de los últimos tiempos.

3. Algunas voces (pocas, pero reputadas, como la del economista jefe de Goldman Sachs, Jan Hatzius), creen que Powell no será tan duro. Así, Hatzius sostiene que éste "expondrá un argumento, como hizo en la última conferencia de prensa, para ralentizar el ritmo de subidas de tipos".

"Creo que dirá que hay un riesgo de endurecimiento excesivo y, por tanto, tiene sentido ir un poco más despacio que los aumentos exagerados", ha afirmado el estratega de Goldman Sachs.

Es verdad que son muy pocos los que piensan así y que la mayoría considera que el mensaje no irá por ahí, pero no puede descartarse que Powell dé 'una de cal y otra de arena', manteniendo un tono duro, pero siendo al mismo tiempo, en cierto modo, 'conciliador', para evitar que el mercado sufra en exceso.

4. Son muchos los que creen que hoy Powell no aclarará si la subida de tipos de septiembre será de 50 o de 75 puntos básicos. De sus palabras se espera intuir lo que piensa hacer, pero puede que mantenga un tono lo suficientemente ambiguo como para que esto se convierta en algo complicado de deducir.

"Creemos que Powell optará por ser más genérico, reafirmando el total compromiso del banco central estadounidense en su lucha contra la inflación y reiterando que sus decisiones de política monetaria se irán adaptando a los datos macro que se vayan publicando", indica Juan José Fernández-Figares, director de análisis de Link Securities.

"Es posible, que no seguro, que Powell sí intente dejar claro que, por el momento, la Fed no tiene idea de cuándo podría comenzar a bajar sus tasas de interés", añade. En ese sentido, destaca que varios miembros del FOMC se han mostrado en los últimos días partidarios de que, una vez la Fed alcance el nivel de tipos adecuado, nivel que se muestre efectivo contra la inflación, el banco central debería mantenerlos hasta que la inflación muestre síntomas incuestionables de que está volviendo al objetivo del 2%.