'Whatever it takes': cinco años después del discurso 'salvador' de Draghi el BCE aún no cumple con su objetivo

El 26 de julio de 2012 el presidente del Banco Central Europeo (BCE) provocó un punto de inflexión en la crisis del euro con un discurso en Londres

- La afirmación de "haremos lo que sea necesario" relajó las condiciones de financiación y el Euro Stoxx se disparó un 13% en tres jornadas

- Draghi abrió la puerta en Sintra el mes pasado a la normalización de la política monetaria, pero no dio más pistas en la última reunión

“Haremos todo lo que sea necesario (...). Y créanme, será suficiente”. La frase ha pasado ya a la historia de la Eurozona como un pilar para el proyecto de la moneda común. Quien la pronunció fue Mario Draghi, presidente del Banco Central Europeo (BCE), el 26 de julio de 2012. Es decir, en el peor momento de la crisis de deuda.

Curiosamente, el discurso se produjo fuera de la Eurozona, en una conferencia en Londres, bajo la atenta mirada de otros banqueros centrales como Mervyn King, quien presidía el encuentro en calidad de presidente del Banco de Inglaterra. En medio de una tormenta financiera sin precedentes en la corta historia del euro, con las primas de riesgo disparadas, dificultades para acceder a la financiación en los casos de España o Italia, y con muchos bancos en apuros, pronunció: “Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough”. Es decir, “dentro de nuestro mandato, el BCE está listo para hacer lo que sea necesario para preservar el euro. Y créanme, será suficiente”.

Natixis: "El colapso de España o Italia podría haber desencadenado un desintegración caótica de la Zona Euro"

“Fue un momento importante en la relativamente corta historia de la Eurozona”, recuerda David Lafferty, jefe de estrategia de Natixis Global Asset Management. “Con Italia y España tambaleándose con la austeridad, los rendimientos soberanos a través de la periferia europea estaban comenzando una espiral ascendente hasta niveles insostenibles. El colapso de uno u otro país podría haber desencadenado un desintegración caótica de la Zona Euro”, agrega.

Sin embargo, una mera frase cambió el rumbo del área común. Días después de esta afirmación, el BCE creó el mecanismo OMT (siglas Outright Monetary Transactions) con el que podía comprar activos de deuda pública, principalmente de Italia y España. “Esto fue suficiente para reducir las tensiones sobre estos países”, señala Philippe Waechter, economista jefe de Natixis AM.

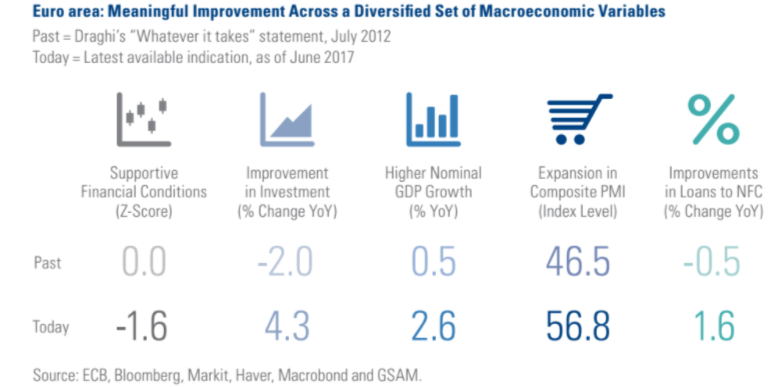

La sentencia de Draghi se trasladó al sentimiento de los inversores. El Euro Stoxx, principal índice de renta variable europea, se revalorizó un 8% en tres sesiones. El Ibex 35, máxima referencia en la bolsa española, se disparó un 13% en aquellas tres jornadas, entre el 26 de julio y el 30 de julio de 2012. “En aquel momento, los mercados le creyeron. La dinámica de inflación sigue siendo débil, por ello se mantienen los estímulos. Pero en los últimos cinco años la economía de la Eurozona ha hecho progresos en muchas áreas”, explican los economistas de Goldman Sachs (ver infografía).

A lo largo de los siguientes años, el BCE, como hizo antes la Reserva Federal (Fed) antes en Estados Unidos, diseñó una política monetaria expansiva sin precedentes. Y que aún no ha normalizado, con una política de compras de activos de hasta 60.000 millones de euros mensuales, que incluyen bonos soberanos y corporativos; los tipos de referencia al 0%; y los tipos de depósito, clave para el negocio bancario, en el -0,4%.

Draghi abrió la puerta al inicio del fin de los estímulos hace justo un mes, el 27 de junio en Sintra (Portugal). De vez en cuando, el economista italiano se sale de su trayectoria habitual y provoca movimientos bruscos en el mercado. Esta vez, en la histórica ciudad monumental cercana a Lisboa, fue así. En una versión muy académica en la que habló de la tasa Nairu (nivel de desempleo que no acelera la inflación), holgura económica (brecha entre producción actual y potencial) y curva de Phillips (relaciona inflación y empleo). El presidente del BCE apuntó a estos indicadores para destacar el fortalecimiento de la economía y el acercamiento al punto en el que el crecimiento del empleo provocará tensiones inflacionistas. Aunque no señaló que esto vaya a ocurrir de forma inmediata, fue suficiente para que el mercado lo interpretara como una señal para dar la vuelta a los estímulos. Es decir, hubo turbulencias en los mercados de deuda y de divisas.

MOVIMIENTOS BRUSCOS DEL MERCADO

Decía King que una de las mayores capacidades de un banquero es conseguir que los agentes económicos se muevan en la dirección que quiera el banco central sin necesidad de modificar su política, en lo que definió como ‘efecto Maradona de los tipos’. Esta vez, no está claro si Draghi perseguía tal efecto, ya que por ejemplo el euro se ha ido a máximos de 23 meses frente al dólar, en torno al cruce en 1,17 dólares.

De hecho, en la reunión celebrada la semana pasada, Draghi se parapetró en la inflación para defender los estímulos, lo que descolocó al mercado. Lo cierto es que el BCE no ha conseguido aún su objetivo, que únicamente se centra en mantener la inflación, cerca pero por debajo, del 2% en el medio plazo. Y pese al repunte de principios de año por la comparativa interanual del petróleo, bajó en junio al 1,3% interanual.

FMI: "La política monetaria debería permanecer firmemente acomodaticia hasta que haya un aumento sostenido en la trayectoria de la inflación hacia el objetivo de estabilidad de precios del BCE"

La siguiente cita marcada para los inversores será el encuentro entre banqueros centrales de Jackson Hole, que tendrá lugar entre los días 24 y 26 de agosto. “Esperamos que Mario Draghi provea sutilmente una guía sobre el tapering (retirada del programa de compras), al menos en el método, en Jackson Hole, con el fin de mantener los tipos y el euro tan estables como sea posible”, sostiene Laurence Boone, de AXA IM. Aunque “las expectativas de que el BCE anuncie en septiembre el tapering se han enfriado”, advierte Richard Turnill, jefe de estrategia global de inversiones de BlackRock.

Por su parte, el Fondo Monetario Internacional (FMI) ha advertido -por enésima vez- de los riesgos que afronta la Eurozona en su recuperación económica y ha pedido al BCE mantener sus estímulos. “La política monetaria debería permanecer firmemente acomodaticia hasta que haya un aumento sostenido en la trayectoria de la inflación hacia el objetivo de estabilidad de precios del BCE”, indicó esta semana el organismo dirigido por Christine Lagarde.

En la misma línea se había pronunciado Draghi en mayo. Es decir, mes y medio antes de Sintra, en este caso en el Parlamento de Países Bajos. Allí puso cuatro condiciones a la normalización de la política monetaria: que el IPC se dirija al 2%, que haya confianza en el impulso de la inflación, que ésta sea auto-sostenida sin la política monetaria, y que ocurra en el conjunto de la Eurozona y no en un único país, contestando así a las críticas que llegan desde Alemania. Y ninguno de estos requisitos se cumple todavía. Al menos, a juicio del banquero italiano.