Así blinda Reino Unido su sistema de pensiones con 120.000 jubilados británicos en España

La reforma "ha funcionado", explica Helen Dean, máxima responsable del órgano clave en el nuevo sistema de pensiones de Reino Unido

- Su economía se enfrenta con el Brexit al fin del crecimiento de la población activa que ha disfrutado durante la última década

- Varios expertos que han pasado por la Comisión del Pacto de Toledo han puesto como ejemplo el modelo británico

Mientras los gobernantes españoles siguen dando tumbos para garantizar las pensiones, otros países hicieron los deberes una década antes. Uno de ellos es Reino Unido, que inició una reforma del sistema en 2012 que concluirá el próximo año. La economía británica se enfrentará a un nuevo paradigma tras el Brexit, pero contará con la tranquilidad de que el las pensiones están garantizadas.

Esto incluye a los más de 12 millones de jubilados británicos, de los que una pequeña parte reside en España. Según los datos del Instituto Nacional de Estadística (INE) hay 121.571 personas nacidas en Reino Unido con una edad de 65 o más años, y otros 27.146 con entre 60 y 64 años. Aunque la tranquilidad no es completa, ya que el desarrollo de las negociaciones entre Londres y Bruselas incidirá en su acceso a los servicios públicos españoles. Eso sí, sin afectar a la nómina de sus pensiones. “Aprovechar el poder del comportamiento económico y la inercia (tipo de interés compuesto) han sido críticos para el éxito de la reforma”, explica Helen Dean a ‘Bolsamanía’, la directora ejecutiva de NEST, el órgano creado para introducir una parte de ahorro complementario en el sistema (National Employment Saving Trust). La experta estuvo en Madrid en el evento LSE Global Pensions que organizaron The London School of Economics and Political Science (LSE), la consultora Novaster y Santander Asset Management.

Reino Unido creó en el año 2005 una comisión para trabajar en un nuevo modelo de pensiones. La razón era simple: se enfrentaban a una reducción futura de las pensiones del 30% por la deriva demográfica si se mantenía sin cambios el sistema y no se aumentaba el gasto, según estimaciones de aquel momento, recuerda Ángel Martínez-Aldama, presidente de la asociación Inverco. Tenían tres posibilidades, que enumeró el experto en una ponencia en la Comisión del Pacto de Toledo: “Aumentar los impuestos para pagar las pensiones desde un 6% del PIB al 11%; aumentar la edad de jubilación hasta los 70 años; o, por último, aumentar los ingresos de jubilación provenientes del ahorro privado desde el 2,2% del PIB al 7,4%, que es lo que finalmente se decidió”.

Martínez-Aldama es uno de los expertos que ha defendido una reforma similar a la británica en España. En su caso, es parte interesada, ya que las gestoras de fondos o planes de pensiones podrían canalizar parte del ahorro privado que impulsaron los cambios en Reino Unido. Es decir, en las islas todos los trabajadores a partir de 22 años quedan automáticamente inscritos a un sistema de capitalización en el que parte de su sueldo, y una aportación de la empresa, van dirigidas a un plan de pensiones. El proceso está gestionado por la agencia pública NEST, pero la inversión la realizan gestores profesionales. “La relación laboral es el cauce adecuado para que puedan desarrollarse los sistemas complementarios. Reino Unido ha introducido un sistema novedoso y con unos resultados muy interesantes”, asegura Diego Valero, presidente de la consultora Novaster y profesor de la Universidad de Barcelona.

La relación laboral es el cauce adecuado para que puedan desarrollarse los sistemas complementarios. Reino Unido ha introducido un sistema novedoso y con unos resultados muy interesantes

En concreto, los empleados aportan un 5% y los empresarios un 3%, calculando una base mínima anual de 3.000 libras y máxima de 35.000 libras, aunque la reforma, que se aprobó en 2007, consta de un periodo transitorio que comenzó en 2012 y terminará en 2018. Todas las compañías están obligadas a desarrollar un plan de pensiones para sus trabajadores, algo que sólo ofrecen 4 de cada 1.000 empresas en España.

Esta opción estaba disponible anteriormente si el empleado lo pedía, pero ahora es al revés. El trabajador es inscrito automáticamente y tiene la opción de salirse si así lo expresa explícitamente, con lo que no habría aportaciones desde su nómina y desde el empleador. Según datos de finales de 2016 recopilados por Inverco, el 50% de la fuerza laboral está cubierta por planes de pensiones de empleo, llegando al 100% en funcionarios públicos. Mientras que el volumen de activos asciende hasta los 2,47 billones de euros, el 87% del PIB y el 45% del patrimonio administrado por fondos de pensiones en Europa.

Este ahorro constituye una pensión complementaria a las 160 libras -177 euros con el cambio actual- semanales a las que tienen derecho los jubilados. “El ahorro complementario estaba disponible antes de la inscripción automática, pero apenas se usaba. La mayoría de las personas sabe que debe ahorrar para su futuro, pero a menudo simplemente se deja pasar hasta que es demasiado tarde. Ahora es diferente. En una investigación de NEST en 2014, al poco de la reforma, el 43% de los trabajadores se había quedado en su plan de pensiones”, arguye Helen Dean. “Sin la inscripción automática, millones de personas que están ahora ahorrando para su futura pensión no lo habrían hecho”, añade.

El sistema británico ha limitado el incremento del gasto en pensiones en niveles inferiores al 6% del PIB, frente al 11% que España desembolsará este año. Aunque en Reino Unido también ha surgido una corriente crítica ante la posibilidad de que aumente el número de pensionistas con bajo poder adquisitivo por no haber tenido ahorro complementario. Londres estima que en 25 años habrá 16,9 pensionistas, lo que supone un incremento de 2,5 millones respecto a los 12,4 actuales. Con estas estimaciones el Gobierno ha justificado adelantar el retraso de jubilación un año hasta los 68 años entre 2037 y 2039, frente al calendario anterior previsto entre 2044 y 2046. El objetivo es limitar la parte de gasto público que asegura una pensión mínima para todos los británicos.

Sin la inscripción automática, millones de personas que están ahora ahorrando para su futura pensión no lo habrían hecho

ESPAÑA TIENE UN RETO MÁS DIFÍCIL

El Pacto de Toledo lleva reuniéndose desde octubre. La meta era emitir un informe de recomendaciones en mayo. Y finalmente, ha llegado el parón de agosto sin que haya ningún tipo de consejo con el que el Ministerio de Empleo y Seguridad Social trabaje en una propuesta de reforma. Con lo que el Gobierno tendrá que tirar de imaginación para financiar las pensiones el año que viene ante la incapacidad de cubrir el gasto con los ingresos por cotizaciones sociales. El agujero estimado por el Ejecutivo para 2018 es de 15.823 millones de euros.

España se enfrenta a la misma necesidad que hace una década evaluó Reino Unido, ante el envejecimiento progresivo de la población. Es decir, desarrollar un camino que garantice la sostenibilidad de las pensiones. La reforma impulsada por el PSOE en 2011 aligera la carga al retrasar la edad de jubilación hasta los 67 años. Dos años después, el PP modificó el cálculo de revalorización de las pensiones, desvinculándolas de la inflación. Lo que en esencia implica un recorte paulatino en términos reales (descontando la inflación). Aun así, el déficit del sistema alcanzará los 67.000 millones de euros entre 2018 y 2022.

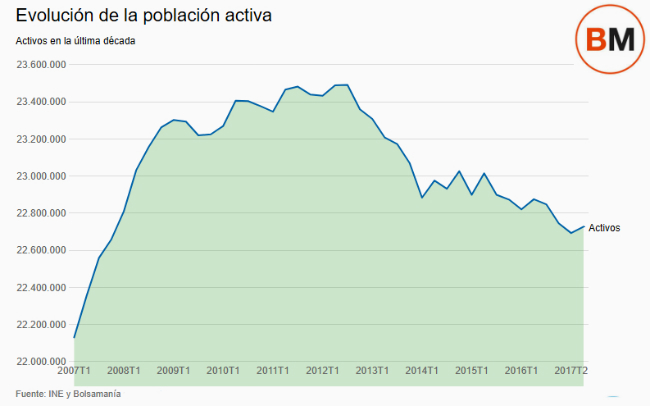

La dinámica es común en los países desarrollados, pero está agravada en España por la crisis económica. El ciclo recesivo provocó dos efectos. Uno coyuntural, basado en que la destrucción de empleos redujo los ingresos públicos. El otro se está convirtiendo en estructural: la caída de la población activa. Entre el máximo histórico del tercer trimestre de 2012 con 23,49 millones de personas y el segundo trimestre de 2017, en el que la cifra se situó en 22,73 millones, la suma de ocupados y desempleados en búsqueda activa se ha reducido en 764.300 personas.

La evolución demográfica es una de las razones que está detrás de la caída de la población activa. El total de población pasó de 46,8 millones a 46,4 millones entre 2012 y 2016, según las estimaciones del INE. Esto se puede achacar al envejecimiento y, también, a los flujos migratorios. El número de personas con nacionalidad española residentes en el extranjero alcanzó los 2.406.611 el 1 de enero de 2017, un 4,4% más que el año anterior. El 63% de ellos está entre los 16 y los 64 años.

Precisamente, parte de ellos está en Reino Unido. Un total de 115.779 personas de nacionalidad española residen en territorio británico. La emigración de españoles a las islas británicas durante la crisis ha contribuido a que, al contrario que la dinámica de otros países desarrollados, la población activa del país aumente entre 2012 y 2016 en casi 1,4 millones. Es decir, un 3% más hasta los 33,6 millones, según las estadísticas de la OCDE. Y garantizar las pensiones con más población activa -y más ingresos por cotizaciones-, siempre es más fácil.