Santander, Telefónica e Iberdrola: las apuestas del fondo soberano de Noruega

Tiene invertido cerca de 10.000 millones de euros en compañía del Ibex 35

El Fondo de Pensiones de Noruega, también conocido como el Fondo del Petróleo, es considerado el más grande del mundo y gestiona en torno a 800.000 millones de euros.

Norges Bank Investment Managament (NBIM) es la gestora de este gigante de los mercados y su principal objetivo es el de invertir el dinero que el Estado de Noruega recauda gracias al petróleo, garantizando así las futuras pensiones de sus ciudadanos. Además, este gestor público tiene que rendir cuentas ante el Parlamento y es considerado un inversor de largo plazo, no pretende especular con movimientos rápidos del mercado de corto plazo.

Actualmente tiene posiciones en 31 compañías de las 35 de nuestro selectivo, por un monto que se acerca a los 10.000 millones de euros. Entre sus principales posiciones a día de hoy, destacan el 3% de Telefónica, el 3,05% de Iberdrola y el 2,64% de Banco Santander. Entre sus peores apuestas en los últimos tiempos destacan el 3,04% que posee de Ence o el 3% que controla de Enagás. Hace aproximadamente un mes se dio a conocer que este fondo entraba en el gestor de gasoductos comprando un 3,103% del capital. Y todos conocemos la sangrante caída que está teniendo Enagás en los últimos tiempos: se ha desplomado cerca del 20% en los últimos días tras conocerse que la CNMC (Comisión Nacional de los Mercados y la Competencia) pretende una disminución del 17,8% para la distribución de gas y del 21,8% para el transporte y la regasificación.

A continuación, analizamos el aspecto técnico de las principales apuestas del fondo dentro de nuestro selectivo:

SANTANDER

Noticia relacionada

Desde hace un mes los títulos de la entidad cántabra se encuentran encajados dentro de un impecable y estrecho canal alcista. Con todo, lo realmente importante lo tenemos por abajo, por el lado de los soportes. En la última gran corrección, el precio respetaba en todo momento el soporte de los 3,89 euros ('gap' alcista de principios de 2019). Hueco alcista que se ha rellenado en cuatro ocasiones desde entonces, pero que en ningún caso se ha cerrado o lo que es lo mismo anulado. De lo que se deduce que toda posibilidad de que el precio trate de nuevo de reestructurarse al alza más allá de los típicos rebotes puntuales (o fases de reacción) para porque se respete en todo momento el hueco alcista. En el más corto plazo, tenemos como resistencia más importante el hueco bajista de la sesión del seis de mayo, en los 4,4085 euros y por encima y de mayor relevancia, los máximos anuales en los 4,614 euros. Cerrar el hueco alcista de los 3,89 euros llevaría a la entidad cántabra a buscar el origen del movimiento: los mínimos de diciembre en los 3,6890 euros.

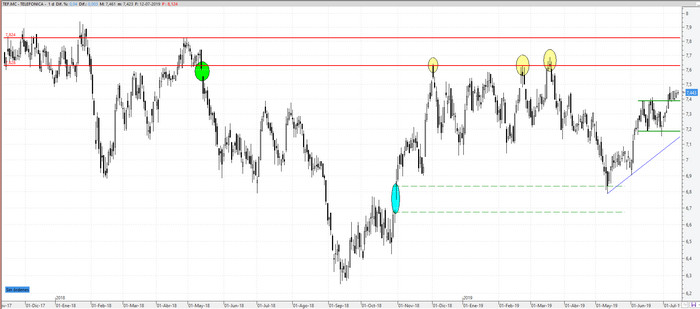

TELEFÓNICA

Nuestra operadora se está moviendo dentro de un amplio lateral desde el pasado mes de noviembre: con un soporte muy claro en la zona de los 6,80 euros y resistencia en los 7,65-7,70 euros. En el muy corto plazo la tendencia es alcista por cuanto desde los mínimos de mayo tenemos mínimos y máximos crecientes. Pero no es menos cierto que la resistencia de los 7,65-7,70 euros no va a ser nada fácil de dejar atrás. De hecho, son numerosos los intentos fallidos de dejar atrás esta resistencia. O dicho con otras palabras, hasta que el precio no salte con holgura, y preferiblemente en velas semanales, por encima de los 7,70 euros no tendremos ninguna señal de fortaleza real, contundente. Por abajo, por el lado de los soportes, el más inmediato lo encontramos en los 7,15 euros (último mínimo creciente) y, sobre todo, el hueco alcista de los 6,67 euros.

IBERDROLA

Noticia relacionada

A pesar de la que está cayendo en el sector de las 'utilities' a raíz de la guerra declarada con la CNMC lo cierto es que Iberdrola y Endesa son las únicas que se salvan de los desplomes. De hecho, la eléctrica vasca cotiza a poco más de un 3% de los máximos históricos (8,918 euros) que marcó a mediados de junio. Y poco más se puede decir de un título en 'subida libre' relativa. Basta con miremos al gráfico diario para apreciar lo impecable de la directriz alcista en la que se está apoyando el título desde octubre. Desde entonces la cotización se ha revalorizado un 50%.

Como zona de soporte, el más inmediato lo tenemos en los aproximadamente 8,30-8,35 euros y, por tanto, en la medida en que este aguante no tendremos la más mínima señal de debilidad dentro la actual estructura de precios. Pocos títulos son tan alcista como la eléctrica vasca a día de hoy.