¿Llegó el momento de rebotar?: Ibex, Dax y el S&P 500, a examen

Esta semana hemos visto al índice de volatilidad o índice del miedo marcar máximos históricos

Este viernes tenía lugar la primera 'cuádruple hora bruja' del año y en plena crisis por el COVID-19. Evento del que decíamos que podía ser la excusa perfecta para dar el pistoletazo de salida para el tan ansiado rebote.

Vivimos momentos difíciles para todos por la pandemia del coronavirus. Una alerta sanitaria a nivel global que están tratando de recoger en precio los mercados. O mejor dicho, que se están viendo obligados a descontar de forma rápida porque les ha cogido con el pie cambiado, además de que nadie puede saber cómo terminará todo. Hay analistas que creen que habrá una recesión rápida pero que del mismo modo la recuperación será en 'V'. Pero lo cierto es que siempre sabemos cómo empiezan las cosas pero nunca cómo terminan. Tal es el estado de excepción que hemos asistido (en Wall Street) al mercado bajista más rápido de la historia. Y tenemos al índice de volatilidad o al índice del miedo en máximos de todos los tiempos, acariciando los niveles máximos de la crisis financiera global tras la bancarrota de Lehman Brothers en 2008. Otra prueba es que esta semana hemos visto al S&P 500 moverse durante tres sesiones consecutivas por encima del 9%, algo no visto desde el 'crash' de 1929. Por todo ello, hemos de tener claro que nos movemos en territorio desconocido.

Dicho esto, lo que nos han demostrado otras crisis es que los precios siempre rebotan con fuerza tras un desplome, siempre. Y no me refiero a un rebote del 5%, ni del 10%. Me refiero a un rebote que puede durar semanas, con sus sustos intermedios. Tras este lo normal es que estos recaigan y vuelvan a los mínimos del desplome previo. Y en función de que aguanten o no tendremos entonces un potencial suelo de mercado desde el que tratar de construir figura de vuelta y dar carpetazo a la tendencia bajista, o por el contrario de la confirmación de un nuevo latigazo bajista. Pero ahora mismo estamos, a priori, a las puertas de lo que puede ser ese esperado rebote que de alguna manera drene/ajuste proporcionalmente el desplome previo.

A continuación, analizamos el gráfico de los siguientes índices bursátiles:

IBEX 35

Desde los máximos de febrero (10.100) hasta los mínimos de esta semana en los 5.800 puntos, nos hemos llevado en solo tres semanas un 43%. Movimiento que en otras ocasiones nos ha llevado, incluso, hasta un año. De ahí que hablemos del ‘bear market’ más rápido de la historia. Dentro de que no tenemos ninguna figura de vuelta, lo único a lo que agarrarnos es a la posibilidad de que el soporte de los 5.800 puntos aguante, aunque solo sea para un rebote de cierta envergadura. Y luego ya veremos si en la recaída posterior perdemos el mínimo de la caída o conseguimos respetarlo. Ahí es donde está la clave de todo, en la recaída posterior. Por lo pronto, los mínimos de 2012 han conseguido frenar la sangría y vamos a ver si ahora somos capaces de construir un rebote consistente hacia, como mínimo, los 7.500 y los 8.400 puntos.

DAX 30

No tenemos figura de vuelta de ningún tipo en el índice de la ‘locomotora europea’, sin embargo, el precio se encuentra en niveles potenciales de soporte de lo más interesante. La zona de los 8.100-8.150 puntos se corresponde con los máximos de 2000, 2007 y de 2008. Y el desplome del índice en las últimas tres semanas y media, del 40%, parece querer frenarse en dicha zona de control. De manera que se podría decir que, quizá, se trata de un simple ‘throw back’ a la anterior zona de resistencia, quién sabe si ahora soporte.

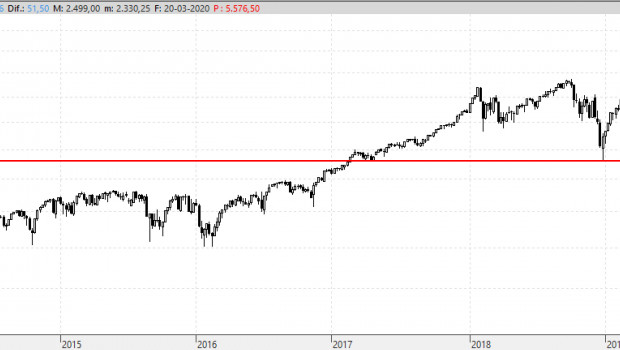

S&P 500

El principal índice del mundo acumula una caída desde los máximos anuales e históricos del 33%. Y le tenemos atacando la zona de soporte que le confiere el último mínimo creciente: los mínimos de diciembre de 2018 en los 2.316 puntos. Y ahí lo normal es que el precio, fuertemente sobrevendido y con unas lecturas de pánico no vistas desde la crisis financiera de 2008, rebote. Que no significa que hayamos visto el final de las caídas. Esto es algo totalmente imposible de determinar en este momento. Pero sí, lo normal es que asistiéramos a un rebote que de alguna manera drene/ajuste proporcionalmente las fuertes caídas previas, un rebote hacia la zona de los 2.800-2.900 puntos.